Qual é a relação dívida líquida / EBITDA?

p A relação dívida líquida / EBITDA mede a capacidade de uma empresa de pagar seus passivos. Mostra quanto tempo a empresa precisa para operar nos níveis atuais de dívida e EBITDA para pagar toda a sua dívida.

p A relação dívida líquida / EBITDA é semelhante à relação dívida / EBITDA na medida em que mede a capacidade de pagar passivos de curto e longo prazo, mas o índice dívida líquida / EBITDA também é responsável pelo caixa e equivalentes de caixaEquivalentes de caixa O caixa e equivalentes de caixa são os mais líquidos de todos os ativos no balanço patrimonial. Equivalentes de caixa incluem títulos do mercado monetário, aceitações do banqueiro da empresa.

p

p

p

Detalhando a relação dívida líquida / EBITDA

p A relação dívida líquida / EBITDA é dada pela seguinte fórmula: p p p

p

- O endividamento total de uma empresa é dado pela soma dos passivos de curto e longo prazo, incluindo contas a pagar Contas a pagar Contas a pagar é um passivo incorrido quando uma organização recebe bens ou serviços de seus fornecedores a crédito. Contas a pagar são, notas pagáveis, hipotecas, e quaisquer outros tipos de dívida que a empresa possa ter contraído. A dívida líquida se refere à dívida da empresa depois de contabilizar o caixa e as reservas de caixa equivalente, uma vez que são os ativos mais líquidos da empresa.

- O EBITDA se refere à soma dos ganhos da empresa antes dos juros, impostos, depreciação, e amortização. É usado para avaliar a situação financeira e a lucratividade da empresa.

Aplicações da relação dívida líquida-Tt-EBITDA

p Índices de dívida líquida / EBITDA mais elevados indicam que a empresa pode enfrentar dificuldades em pagar seus passivos financeiros, com base em seus ativos líquidos e EBITDAEBITDAEBITDA ou Lucro antes dos juros, Imposto, Depreciação, A amortização é o lucro da empresa antes de qualquer uma dessas deduções líquidas ser feita. O EBITDA se concentra nas decisões operacionais de um negócio porque olha para a lucratividade do negócio das operações principais antes do impacto da estrutura de capital. Fórmula, exemplos. O rácio é frequentemente utilizado por agências de notação de crédito, Potenciais investidores, bem como compradores corporativos (ou seja, para uma fusão ou aquisição) para avaliar a situação financeira da empresa. p Geralmente, Relações dívida líquida / EBITDA inferiores a 3 são consideradas aceitáveis. Quanto menor a proporção, quanto maior a probabilidade de a empresa pagar com sucesso sua dívida. Índices superiores a 3 ou 4 servem como “sinalizadores vermelhos” e indicam que a empresa pode sofrer dificuldades financeiras no futuro. p Contudo, ao mesmo tempo, é importante notar que a relação dívida líquida / EBITDA não é o indicador mais confiável da situação financeira e da lucratividade de uma empresa. Por exemplo, se a empresa investiu recentemente em propriedade, plantar, e equipamentos (PP&E), a dívida do ano provavelmente será alta. p O investimento pode produzir vendas maiores no próximo ano fiscal Ano Fiscal (FY) Um ano fiscal (FY) é um período de 12 meses ou 52 semanas usado por governos e empresas para fins contábeis para formular anualmente, mas a relação dívida líquida / EBITDA para o ano fiscal atual será maior devido ao aumento da dívida. Nesse caso, o índice não é o indicador mais preciso ou confiável de como será o futuro financeiro da empresa. pExemplo Prático

p Considere as informações financeiras obtidas nas demonstrações financeiras da BotPlant Corporation abaixo: p • Dinheiro:$ 50, 000 p • Equivalentes de caixa:$ 10, 000 p • EBITDA:$ 75, 000 p • Dívida de curto prazo:$ 40, 000 p • Dívida de longo prazo:$ 100, 000 p • Dívida Líquida:$ 80, 000 p p Com base na fórmula e nas informações fornecidas, A dívida líquida do BotPlant pode ser calculada como:($ 40, 0000 + $ 100, 000) - ($ 50, 000 + $ 10, 000) = $ 80, 000 p Dado o EBITDA, a relação dívida líquida / EBITDA pode ser calculada da seguinte forma: p $ 80, 000 / $ 75, 000 = 1.07 p É uma relação dívida líquida / EBITDA relativamente baixa e implica que a empresa pode enfrentar pouca ou nenhuma dificuldade em pagar seus passivos nos níveis atuais de lucro, dinheiro, e dívida. pMais recursos

p A CFI é a fornecedora oficial da Página do Programa Global Commercial Banking &Credit Analyst (CBCA) ™ - CBCAGet Certificação CBCA ™ da CFI e torna-se um Commercial Banking &Credit Analyst. Inscreva-se e progrida em sua carreira com nossos programas e cursos de certificação. programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar avançando em sua carreira, os recursos CFI adicionais abaixo serão úteis:- Passivos correntes Passivos correntes Os passivos correntes são obrigações financeiras de uma entidade empresarial com vencimento e pagamento dentro de um ano. Uma empresa mostra isso no

- EBIT x EBITDAEBIT x EBITDAEBIT x EBITDA - duas métricas muito comuns usadas em finanças e avaliação de empresas. Existem diferenças importantes, prós / contras para entender.

- Índices de alavancagem Índices de alavancagem Um índice de alavancagem indica o nível de dívida contraída por uma entidade empresarial contra várias outras contas em seu balanço patrimonial, declaração de renda, ou demonstração de fluxo de caixa. Modelo Excel

- Notas PayableNotes PayableNotes a pagar são acordos escritos (notas promissórias) em que uma parte concorda em pagar à outra parte uma certa quantia em dinheiro.

Artigos em Destaque

-

Qual é a taxa de retenção?

Qual é a taxa de retenção? p O índice de retenção (também conhecido como índice de retenção de lucro líquido) é o índice do lucro retido de uma empresa em relação ao seu lucro líquido. não apenas na demonstração de resultados, ...

-

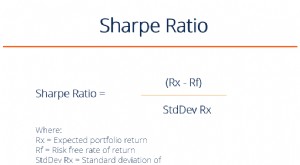

Qual é o Sharpe Ratio?

Qual é o Sharpe Ratio? Nomeado em homenagem ao economista americano, William Sharpe, o Índice de Sharpe (ou Índice de Sharpe ou Índice de Sharpe Modificado) é comumente usado para avaliar o desempenho de um investimento aju...