Qual é o processo de IPO?

p O Processo de Oferta Pública Inicial IPO é quando uma empresa não listada anteriormente vende títulos novos ou existentes. Os títulos de mercado de títulos são instrumentos financeiros de curto prazo irrestritos que são emitidos tanto para títulos de capital como para títulos de dívida de uma empresa de capital aberto. A companhia emissora cria esses instrumentos com o propósito expresso de captar recursos para financiar ainda mais as atividades e a expansão dos negócios. e os oferece ao público pela primeira vez.

p Antes de um IPO, uma empresa é considerada privada - com um número menor de acionistas, limitado a investidores credenciados (como investidores anjo / capitalistas de risco Patrimônio privado vs Capital de risco, Angel / Seed Investors Compare capital privado vs capital de risco vs angel e investidores seed em termos de risco, estágio do negócio, tamanho e tipo de investimento, Métricas, gestão. Este guia fornece uma comparação detalhada de private equity vs venture capital vs angel e investidores seed. É fácil confundir as três classes de investidores e indivíduos de alto patrimônio líquido) e / ou investidores iniciais (por exemplo, o fundador, família, e amigos).

p Após um IPO, a companhia emissora torna-se uma companhia aberta em uma bolsa de valores reconhecida. Assim, um IPO também é comumente conhecido como “abertura de capital”.

p

p  p

p

p

p

p

p

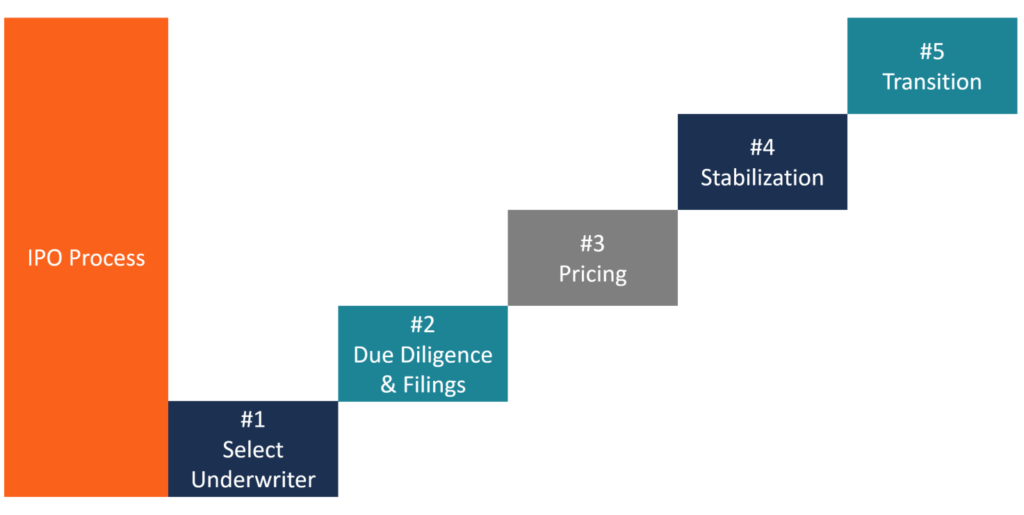

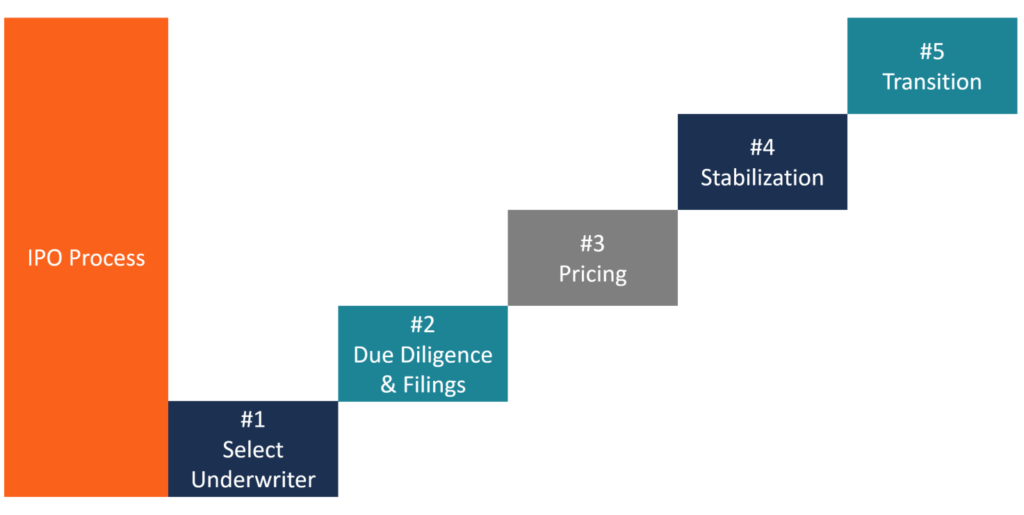

Visão geral do processo de IPO

p Este guia explicará as etapas envolvidas no processo, que pode levar de seis meses a mais de um ano para ser concluído. p Abaixo estão as etapas que uma empresa deve realizar para abrir o capital por meio de um processo de IPO:- Selecione um banco

- Devida diligência e arquivamentos

- Preços

- Estabilização

- Transição

p

p

Etapa 1:Selecione um banco de investimento

p A primeira etapa do processo de IPO é a escolha de um banco de investimento pela empresa emissora. Banco de Investimento Banco de investimento é a divisão de um banco ou instituição financeira que atende governos, corporações, e instituições, fornecendo serviços de assessoria em subscrição (levantamento de capital) e fusões e aquisições (M&A). Os bancos de investimento atuam como intermediários para aconselhar a empresa em seu IPO e fornecer serviços de subscrição. O banco de investimento é selecionado de acordo com os seguintes critérios:- Reputação

- A qualidade da pesquisa

- Experiência da indústria

- Distribuição, ou seja, se o banco de investimento pode fornecer os títulos emitidos a mais investidores institucionais ou a mais investidores individuais

- Relacionamento anterior com o banco de investimento

Etapa 2:Devida diligência e registros regulatórios

p A subscrição é o processo pelo qual um banco de investimento (o subscritor) atua como um corretor entre a companhia emissora e o público investidor para ajudar a companhia emissora a vender seu conjunto inicial de ações. Os seguintes acordos de subscrição estão disponíveis para a empresa emissora:- Compromisso firme :Sob tal acordo, o subscritor compra toda a oferta e revende as ações ao público investidor. O acordo de subscrição de compromisso firme garante à empresa emissora que uma determinada quantia de dinheiro será levantada.

- Acordo de melhores esforços :Sob tal acordo, o underwriter não garante o valor que levantará para a emissora. Ele apenas vende os títulos em nome da empresa.

- Acordo de tudo ou nenhum :A menos que todas as ações oferecidas possam ser vendidas, a oferta é cancelada.

- Syndicate of Underwriters :As ofertas públicas podem ser administradas por um subscritor (administrado individualmente) ou por vários administradores. Quando há vários gerentes, um banco de investimento é selecionado como o gerente líder ou gerente contábil. Sob tal acordo, o banco de investimento líder forma um sindicato de subscritores, formando alianças estratégicas com outros bancos, cada um deles vende uma parte do IPO. Esse acordo surge quando o banco de investimento líder deseja diversificar o risco de um IPO entre vários bancos.

- Cláusula de reembolso:esta cláusula determina que a empresa emissora deve cobrir todas as despesas desembolsadas incorridas pelo segurador, mesmo se o IPO for retirado durante a fase de devida diligência, a fase de registro, ou a fase de marketing.

- Spread bruto / desconto de subscrição:o spread bruto é obtido subtraindo-se o preço pelo qual o underwriter compra a emissão do preço pelo qual eles vendem a emissão.

- O compromisso do subscritor de entrar em um acordo de subscrição com a empresa emissora

- Um compromisso da empresa emissora de fornecer ao subscritor todas as informações relevantes e, portanto, cooperar plenamente em todos os esforços de devida diligência.

- Um acordo da companhia emissora para fornecer ao subscritor uma opção de lote suplementar de 15%.

- O Prospecto: Isso é fornecido a cada investidor que compra o título emitido

- Arquivos privados: isto é composto por informações fornecidas à SEC para inspeção, mas não necessariamente disponibilizadas ao público

Etapa 3:Preços

p Após o IPO ser aprovado pela SEC, a data efetiva é decidida. No dia anterior à data de vigência, a empresa emissora e o subscritor decidem o preço da oferta (ou seja, o preço pelo qual as ações serão vendidas pela companhia emissora) e o número exato de ações a serem vendidas. Decidir o preço da oferta é importante porque é o preço pelo qual a empresa emissora levanta capital para si mesma. Os seguintes fatores afetam o preço da oferta:- O sucesso / fracasso dos roadshows (conforme registrado nos livros de pedidos)

- O objetivo da empresa

- Condição da economia de mercadoEconomia de mercado A economia de mercado é definida como um sistema onde a produção de bens e serviços é definida de acordo com os desejos e habilidades mutáveis dos

Etapa 4:Estabilização

p Depois que o problema foi levado ao mercado, o segurador deve fornecer recomendações de analistas, estabilização pós-mercado, e criar um mercado para as ações emitidas. p O underwriter efetua a estabilização after market em caso de desequilíbrio da ordem, comprando ações ao preço de oferta ou abaixo dele. p As atividades de estabilização só podem ser realizadas por um curto período de tempo - no entanto, durante este período de tempo, o subscritor tem a liberdade de negociar e influenciar o preço da emissão, uma vez que as proibições contra a manipulação de preços são suspensas. pEtapa 5:Transição para a concorrência no mercado

p A fase final do processo de IPO, a transição para a competição de mercado, começa 25 dias após a oferta pública inicial, assim que terminar o “período de silêncio” determinado pela SEC. p Durante este período, os investidores passam da dependência das divulgações obrigatórias e do prospecto para a dependência das forças do mercado para obter informações sobre suas ações. Após o término do período de 25 dias, underwriters podem fornecer estimativas sobre os ganhos e avaliação Métodos de avaliação Ao avaliar uma empresa como uma empresa em funcionamento, existem três métodos de avaliação principais usados:análise DCF, empresas comparáveis, e transações precedentes da companhia emissora. Assim, o segurador assume as funções de consultor e avaliador assim que a emissão for feita. pMétricas para julgar um processo de IPO bem-sucedido

p As seguintes métricas são usadas para julgar o desempenho de um IPO: p Capitalização de Mercado :O IPO é considerado bem-sucedido se a capitalização de mercado da empresa for igual ou superior à capitalização de mercado dos concorrentes da indústria dentro de 30 dias da oferta pública inicial. De outra forma, o desempenho do IPO está em questão. p Capitalização de mercado =preço das ações x número total de ações em circulação da empresa p p Preços de mercado :O IPO é considerado bem-sucedido se a diferença entre o preço da oferta e a capitalização de mercado da empresa emissora 30 dias após o IPO for inferior a 20%. De outra forma, o desempenho do IPO está em questão. pp

Mais recursos

p O processo de IPO é essencial para um mercado financeiro saudável. CFI é o fornecedor global oficial do Analista de Modelagem e Avaliação Financeira (FMVA) ™. Torne-se um Analista de Modelagem e Avaliação Financeira Certificado (FMVA) ® A certificação de Analista de Modelagem e Avaliação Financeira (FMVA) ® da CFI ajudará você a ganhar a confiança necessária em seu carreira em finanças. Inscreva-se hoje! designação, um programa de certificação de analista financeiro líder. Saiba mais clicando nos seguintes recursos CFI:- Marketable SecuritiesMarketable SecuritiesMarketable são instrumentos financeiros irrestritos de curto prazo emitidos tanto para títulos de capital como para títulos de dívida de uma empresa de capital aberto. A companhia emissora cria esses instrumentos com o propósito expresso de captar recursos para financiar ainda mais as atividades e a expansão dos negócios.

- Títulos Públicos Títulos Públicos Títulos públicos, ou títulos negociáveis, são investimentos que são abertos ou facilmente negociados em um mercado. Os títulos são baseados em ações ou dívidas.

- O que é um estoque? EstoqueO que é um estoque? Um indivíduo que possui ações em uma empresa é chamado de acionista e é elegível para reivindicar parte dos ativos e lucros residuais da empresa (caso a empresa seja dissolvida). Os termos "estoque", "compartilhamentos", e "equidade" são usados indistintamente.

- O que fazem os banqueiros de investimento? O que fazem os banqueiros de investimento? O que fazem os banqueiros de investimento? Os banqueiros de investimento podem trabalhar 100 horas por semana realizando pesquisas, modelagem financeira e apresentações de construção. Embora apresente algumas das posições mais cobiçadas e financeiramente recompensadoras do setor bancário, banco de investimento também é um dos caminhos de carreira mais desafiadores e difíceis, Guia para IB

Artigos em Destaque

-

O que é o Williams Act?

O que é o Williams Act? A Lei Williams foi promulgada em 1968 em resposta a uma série de aquisições hostisHostile TakeoverA aquisição hostil, em fusões e aquisições (M&A), é a aquisição de uma empresa-alvo por outra empresa ...

-

Qual é o efeito clientela?

Qual é o efeito clientela? O efeito clientela é uma teoria que afirma que diferentes políticas atraem diferentes tipos de investidores, e as mudanças nas políticas causarão uma mudança na demanda por ações da empresa por parte ...