O que é uma TAEG de penalidade e como você pode evitá-la?

APRs de multa podem dificultar o pagamento de sua dívida de cartão de crédito. Hoje estamos explicando o que é uma multa APR e como evitá-la.

Você já atrasou um pagamento com cartão de crédito, apenas para ver sua taxa de juros disparar fora de controle?

Se assim for, você provavelmente experimentou uma multa APR. APRs de multa podem prejudicar seu crédito e sua capacidade de pagar sua dívida no prazo. Neste artigo, analisaremos o que é um APR de penalidade, como ele é acionado e o que você pode fazer para evitá-lo.

O APR de multa ( Taxa percentual anual ) é uma taxa de juros cobrada pelos emissores de cartão de crédito aos titulares do cartão que atrasaram o pagamento . Algumas empresas emissoras fornecem um período de carência aos clientes – normalmente alguns dias – para liquidar a conta antes de calcular a taxa de juros mais alta.

Geralmente, os juros de TAEG de multa são cobrados em 29,99%, mas podem ser menores em alguns cartões de crédito.

Um emissor pode determinar uma TAEG de multa para clientes com atraso superior a 60 dias na compensação de seu saldo devedor. O emissor deve informar o usuário por escrito, pelo menos 45 dias antes de cobrar o aumento da taxa APR.

Essas condições entraram em vigor após a Lei do Cartão de Crédito de 2009, protegendo os interesses dos consumidores e estabelecendo um limite para as multas.

A APR de penalidade não entra em ação imediatamente. Se você perder um pagamento, será cobrada uma taxa de juros regular pela autoridade emissora, que depende da taxa do seu banco.

A TAEG de penalidade geralmente é acionada quando um consumidor está atrasado na compensação do saldo e parece provável que o cartão seja inadimplente. Geralmente, o cliente deve atrasar pelo menos 60 dias no pagamento antes que o emissor do cartão possa cobrar a alta taxa de juros.

O emissor do cartão de crédito também pode impor a multa APR aos usuários do cartão por violar quaisquer outros termos.

Suponha que você tente pagar o emissor do cartão por meio de cheque e não haja saldo suficiente na conta bancária. O cheque é devolvido e devolvido. O emissor do cartão pode acionar a multa APR a partir da data em que o cheque foi devolvido, mesmo que você tenha alguns dias restantes para liquidar o valor.

Você também pode acionar a TAEG de penalidade ao esgotar o limite do cartão de crédito e continuar a fazer transações para ultrapassar o limite do cartão.

A multa APR pode ser financeiramente prejudicial para uma pessoa. Isso não apenas aumenta a taxa de juros da dívida existente, mas também pode afetar seus empréstimos para o futuro.

O período para uma multa APR varia. É baseado em quanta dívida você tinha quando a penalidade começou e quanto dinheiro adicional você emprestou depois que a penalidade foi acionada.

Geralmente, a multa APR permanece em vigor apenas sobre o saldo devedor existente por seis meses. Se você liquidar a dívida e cumprir o acordo do titular do cartão com o emissor, a taxa de juros volta ao nível normal após seis meses.

Se você assumir dívidas adicionais enquanto a multa estiver em vigor, o emissor do cartão poderá manter a TAEG de multa em vigor por um período indefinido.

Aqui, a taxa de penalidade mais alta se aplica apenas ao crédito que você retira depois que a penalidade foi acionada. Você pode pagar uma taxa de juros de 29,99% em todas as transações futuras até liberar o cartão completamente.

Os custos de uma TAEG de penalidade dependem de quanto crédito você recebeu em seu cartão e da taxa de juros em vigor quando a penalidade foi acionada.

Suponha que você tenha uma taxa de juros introdutória de 0% APR e não conseguiu limpar seu saldo e acionou a multa APR. Nesse caso, sua taxa de juros provavelmente subirá de 0% para 29,99%.

Mas se você já estivesse pagando uma alta taxa de juros de, digamos, 23,99% no cartão e acionasse a penalidade, sua taxa de juros aumentaria para uma TAEG de multa de 29,99%. Sua nova cobrança de juros ainda será maior, mas não tanto.

Suponha que você mantenha um saldo de $ 4.000 em seu cartão de crédito por seis meses. Isso ocorre enquanto a TAEG de penalidade em seu cartão está em vigor. A uma taxa de juros de 29,99%, custaria cerca de US $ 600 em juros durante esse período de seis meses. Se sua TAEG fosse de apenas 18% antes da multa, você teria incorrido em um custo de cerca de US$ 360 em juros e teria que pagar US$ 240 a mais.

Se você tivesse uma taxa promocional de 0% no cartão, não teria cobrado juros.

A maioria dos emissores de cartões remove a multa APR no cartão após seis meses de pagamentos em dia. No entanto, é muito mais desejável nunca ter que pagar as taxas de multa APR. A taxa de juros de 29,99% é alta e existem maneiras de evitar o pagamento de juros a uma taxa tão alta.

Aqui estão seis coisas que você pode fazer para evitar pagar juros altos sobre o saldo devedor do seu cartão de crédito.

Esta é a primeira coisa que você deve considerar. Se você acredita que atrasará o pagamento ao emissor do cartão, entre em contato com eles e veja se pode negociar um compromisso. Muitas empresas de cartão de crédito estendem a data de vencimento do pagamento ou reduzem as multas para ajudar seus clientes.

Certifique-se de ligar para o seu provedor de cartão de crédito antes de perder o pagamento. Eles serão mais compreensivos com você se você informar com antecedência que não pode cumprir a data de vencimento.

Apenas solicitar à empresa que estenda sua data de vencimento pode não funcionar todas as vezes. Você terá uma chance melhor de convencer o emissor do seu cartão se normalmente fizer seus pagamentos no prazo.

Leia o contrato do cartão de crédito e entenda as políticas sobre pagamentos em atraso. Há sempre uma seção específica nas divulgações obrigatórias que informa qual será a multa APR e como ela será acionada para pagamentos perdidos.

Se você souber como a TAEG de penalidade começa, você pode gerenciar seu cartão de forma mais eficaz e evitar a penalidade.

Outro método para evitar atrasos no pagamento é verificar todas as faturas de cartão de crédito que você receber e pagá-las imediatamente. Você pode listar extratos mensais para cada cartão e examiná-los depois que o extrato chegar a você.

Crie o hábito de inspecionar a lista com frequência para garantir que suas declarações não se percam no correio ou que o cartão não seja utilizado por um criminoso tentando roubar sua identidade. Você pode configurar um lembrete por e-mail e receber os extratos diretamente no seu e-mail, além de examiná-los em um telefone celular se a operadora do cartão de crédito oferecer a opção.

É tentador se empolgar com um cartão de crédito porque permite gastar dinheiro que você não tem. Mas seja mais responsável com um cartão de crédito, porque você precisará pagar o saldo posteriormente.

Cobrar mais de suas compras regulares no cartão de crédito aumenta a chance de você perder um pagamento eventualmente, levando a uma penalidade de APR mais alta.

Você deve tentar o seu melhor para manter o saldo do cartão baixo. Basta cobrar os custos no cartão que você pode pagar na hora. É a melhor maneira de manter seu equilíbrio sob controle.

Se a dívida do seu cartão de crédito saiu do controle e você não pode pagá-la, você pode fazer um empréstimo de consolidação para reduzir o custo da sua dívida. Você pode fazer um empréstimo pessoal por meio de uma empresa como a Prosper, que (no momento da redação deste artigo) oferece uma TAEG variável de 7,19%.

Ou você pode obter um Home Equity Loan em uma propriedade com uma taxa de juros de aproximadamente 4% a 8%. O empréstimo pode pagar o saldo do seu cartão de crédito.

Uma multa APR é cobrada em muito mais 29,99%, enquanto o custo de uma hipoteca é muito menor em comparação. A consolidação de sua carga de crédito em sua hipoteca pode ser uma opção inteligente para alguns.

Se obter um HELOC não for uma opção e você entender que não pode monitorar seus custos, considere usar um cartão de crédito sem multa APR. A taxa de juros em um cartão sem multa APR permanece constante mesmo se você estiver atrasado no pagamento por meses.

Muito poucos bancos oferecem essa facilidade para os clientes. Embora possa ser difícil encontrar cartões sem APR de penalidade, eles existem.

O Citi Bank é conhecido por oferecer ótimos recursos aos seus clientes. O cartão Citi Simplicity® não tem TAEG de multa, anuidade ou multa por atraso.

O cartão vem com uma oferta introdutória de 0% APR nos primeiros 12 meses nas compras e 0% APR nas transferências de saldo nos primeiros 21 meses.

Após o período introdutório, sobre os saldos em aberto incide juros variáveis de 16,74% – 26,74%.

Obviamente, o cenário ideal é não ter uma TAEG de penalidade atingindo sua conta. Mas se você é alguém que muitas vezes se esquece de pagar suas contas em dia, você pode querer olhar para um cartão de crédito que não vai te atingir com uma multa de TAEG.

Como alternativa, você pode configurar tudo no pagamento automático para nunca perder um pagamento. Independentemente disso, saber sobre os APRs de multa e como evitá-los é fundamental se você for um usuário médio de cartão de crédito.

Você já atrasou um pagamento com cartão de crédito, apenas para ver sua taxa de juros disparar fora de controle?

Se assim for, você provavelmente experimentou uma multa APR. APRs de multa podem prejudicar seu crédito e sua capacidade de pagar sua dívida no prazo. Neste artigo, analisaremos o que é um APR de penalidade, como ele é acionado e o que você pode fazer para evitá-lo.

APR de multa de cartão de crédito – o que é?

O APR de multa ( Taxa percentual anual ) é uma taxa de juros cobrada pelos emissores de cartão de crédito aos titulares do cartão que atrasaram o pagamento . Algumas empresas emissoras fornecem um período de carência aos clientes – normalmente alguns dias – para liquidar a conta antes de calcular a taxa de juros mais alta.

Geralmente, os juros de TAEG de multa são cobrados em 29,99%, mas podem ser menores em alguns cartões de crédito.

Um emissor pode determinar uma TAEG de multa para clientes com atraso superior a 60 dias na compensação de seu saldo devedor. O emissor deve informar o usuário por escrito, pelo menos 45 dias antes de cobrar o aumento da taxa APR.

Essas condições entraram em vigor após a Lei do Cartão de Crédito de 2009, protegendo os interesses dos consumidores e estabelecendo um limite para as multas.

Como a APR de penalidade é acionada?

A APR de penalidade não entra em ação imediatamente. Se você perder um pagamento, será cobrada uma taxa de juros regular pela autoridade emissora, que depende da taxa do seu banco.

Pagamentos atrasados

A TAEG de penalidade geralmente é acionada quando um consumidor está atrasado na compensação do saldo e parece provável que o cartão seja inadimplente. Geralmente, o cliente deve atrasar pelo menos 60 dias no pagamento antes que o emissor do cartão possa cobrar a alta taxa de juros.

Violação dos termos do cartão de crédito

O emissor do cartão de crédito também pode impor a multa APR aos usuários do cartão por violar quaisquer outros termos.

Suponha que você tente pagar o emissor do cartão por meio de cheque e não haja saldo suficiente na conta bancária. O cheque é devolvido e devolvido. O emissor do cartão pode acionar a multa APR a partir da data em que o cheque foi devolvido, mesmo que você tenha alguns dias restantes para liquidar o valor.

Você também pode acionar a TAEG de penalidade ao esgotar o limite do cartão de crédito e continuar a fazer transações para ultrapassar o limite do cartão.

Quanto tempo dura a TAEG de multa de cartão de crédito?

A multa APR pode ser financeiramente prejudicial para uma pessoa. Isso não apenas aumenta a taxa de juros da dívida existente, mas também pode afetar seus empréstimos para o futuro.

O período para uma multa APR varia. É baseado em quanta dívida você tinha quando a penalidade começou e quanto dinheiro adicional você emprestou depois que a penalidade foi acionada.

A penalidade de APR geralmente dura 6 meses

Geralmente, a multa APR permanece em vigor apenas sobre o saldo devedor existente por seis meses. Se você liquidar a dívida e cumprir o acordo do titular do cartão com o emissor, a taxa de juros volta ao nível normal após seis meses.

A penalidade de APR pode ser indefinida

Se você assumir dívidas adicionais enquanto a multa estiver em vigor, o emissor do cartão poderá manter a TAEG de multa em vigor por um período indefinido.

Aqui, a taxa de penalidade mais alta se aplica apenas ao crédito que você retira depois que a penalidade foi acionada. Você pode pagar uma taxa de juros de 29,99% em todas as transações futuras até liberar o cartão completamente.

Qual é a multa com APR de multa de cartão de crédito?

Os custos de uma TAEG de penalidade dependem de quanto crédito você recebeu em seu cartão e da taxa de juros em vigor quando a penalidade foi acionada.

A APR de multa depende da sua taxa de juros atual

Suponha que você tenha uma taxa de juros introdutória de 0% APR e não conseguiu limpar seu saldo e acionou a multa APR. Nesse caso, sua taxa de juros provavelmente subirá de 0% para 29,99%.

Mas se você já estivesse pagando uma alta taxa de juros de, digamos, 23,99% no cartão e acionasse a penalidade, sua taxa de juros aumentaria para uma TAEG de multa de 29,99%. Sua nova cobrança de juros ainda será maior, mas não tanto.

A APR de multa também depende de sua dívida total

Suponha que você mantenha um saldo de $ 4.000 em seu cartão de crédito por seis meses. Isso ocorre enquanto a TAEG de penalidade em seu cartão está em vigor. A uma taxa de juros de 29,99%, custaria cerca de US $ 600 em juros durante esse período de seis meses. Se sua TAEG fosse de apenas 18% antes da multa, você teria incorrido em um custo de cerca de US$ 360 em juros e teria que pagar US$ 240 a mais.

Se você tivesse uma taxa promocional de 0% no cartão, não teria cobrado juros.

Dicas para evitar APRs de multa

A maioria dos emissores de cartões remove a multa APR no cartão após seis meses de pagamentos em dia. No entanto, é muito mais desejável nunca ter que pagar as taxas de multa APR. A taxa de juros de 29,99% é alta e existem maneiras de evitar o pagamento de juros a uma taxa tão alta.

Aqui estão seis coisas que você pode fazer para evitar pagar juros altos sobre o saldo devedor do seu cartão de crédito.

Negocie com seu credor

Esta é a primeira coisa que você deve considerar. Se você acredita que atrasará o pagamento ao emissor do cartão, entre em contato com eles e veja se pode negociar um compromisso. Muitas empresas de cartão de crédito estendem a data de vencimento do pagamento ou reduzem as multas para ajudar seus clientes.

Certifique-se de ligar para o seu provedor de cartão de crédito antes de perder o pagamento. Eles serão mais compreensivos com você se você informar com antecedência que não pode cumprir a data de vencimento.

Apenas solicitar à empresa que estenda sua data de vencimento pode não funcionar todas as vezes. Você terá uma chance melhor de convencer o emissor do seu cartão se normalmente fizer seus pagamentos no prazo.

- Se você perder pagamentos a cada poucos meses, sua operadora de cartão de crédito será menos generosa em oferecer outras opções.

- Se você tiver um excelente histórico de compensação de saldos em dia, eles o ouvirão mais.

Verifique seu contrato de cartão de crédito

Leia o contrato do cartão de crédito e entenda as políticas sobre pagamentos em atraso. Há sempre uma seção específica nas divulgações obrigatórias que informa qual será a multa APR e como ela será acionada para pagamentos perdidos.

Se você souber como a TAEG de penalidade começa, você pode gerenciar seu cartão de forma mais eficaz e evitar a penalidade.

Gerencie seus saldos de cartão de crédito

Outro método para evitar atrasos no pagamento é verificar todas as faturas de cartão de crédito que você receber e pagá-las imediatamente. Você pode listar extratos mensais para cada cartão e examiná-los depois que o extrato chegar a você.

Crie o hábito de inspecionar a lista com frequência para garantir que suas declarações não se percam no correio ou que o cartão não seja utilizado por um criminoso tentando roubar sua identidade. Você pode configurar um lembrete por e-mail e receber os extratos diretamente no seu e-mail, além de examiná-los em um telefone celular se a operadora do cartão de crédito oferecer a opção.

Mantenha os saldos do seu cartão de crédito baixos

É tentador se empolgar com um cartão de crédito porque permite gastar dinheiro que você não tem. Mas seja mais responsável com um cartão de crédito, porque você precisará pagar o saldo posteriormente.

Cobrar mais de suas compras regulares no cartão de crédito aumenta a chance de você perder um pagamento eventualmente, levando a uma penalidade de APR mais alta.

Você deve tentar o seu melhor para manter o saldo do cartão baixo. Basta cobrar os custos no cartão que você pode pagar na hora. É a melhor maneira de manter seu equilíbrio sob controle.

Consolide sua dívida

Se a dívida do seu cartão de crédito saiu do controle e você não pode pagá-la, você pode fazer um empréstimo de consolidação para reduzir o custo da sua dívida. Você pode fazer um empréstimo pessoal por meio de uma empresa como a Prosper, que (no momento da redação deste artigo) oferece uma TAEG variável de 7,19%.

Ou você pode obter um Home Equity Loan em uma propriedade com uma taxa de juros de aproximadamente 4% a 8%. O empréstimo pode pagar o saldo do seu cartão de crédito.

Uma multa APR é cobrada em muito mais 29,99%, enquanto o custo de uma hipoteca é muito menor em comparação. A consolidação de sua carga de crédito em sua hipoteca pode ser uma opção inteligente para alguns.

Considere obter um cartão de crédito sem multa APR

Se obter um HELOC não for uma opção e você entender que não pode monitorar seus custos, considere usar um cartão de crédito sem multa APR. A taxa de juros em um cartão sem multa APR permanece constante mesmo se você estiver atrasado no pagamento por meses.

Muito poucos bancos oferecem essa facilidade para os clientes. Embora possa ser difícil encontrar cartões sem APR de penalidade, eles existem.

Um exemplo de cartão de crédito sem multa APR

Cartão Citi Simplicity®

O Citi Bank é conhecido por oferecer ótimos recursos aos seus clientes. O cartão Citi Simplicity® não tem TAEG de multa, anuidade ou multa por atraso.

O cartão vem com uma oferta introdutória de 0% APR nos primeiros 12 meses nas compras e 0% APR nas transferências de saldo nos primeiros 21 meses.

Após o período introdutório, sobre os saldos em aberto incide juros variáveis de 16,74% – 26,74%.

Resumo

Obviamente, o cenário ideal é não ter uma TAEG de penalidade atingindo sua conta. Mas se você é alguém que muitas vezes se esquece de pagar suas contas em dia, você pode querer olhar para um cartão de crédito que não vai te atingir com uma multa de TAEG.

Como alternativa, você pode configurar tudo no pagamento automático para nunca perder um pagamento. Independentemente disso, saber sobre os APRs de multa e como evitá-los é fundamental se você for um usuário médio de cartão de crédito.

Leia mais

- O segredo para uma TAEG de cartão de crédito mais baixa

- Quando vale a pena um cartão de crédito com anuidade?

Ferramentas relacionadas

- Compare nossas principais opções de cartão de crédito

- Melhores taxas de poupança on-line

- Obtenha sua pontuação (realmente) grátis em 5 minutos

Artigos em Destaque

- Cartonização:o que é e como pode ajudar?

- Chamada de margem:o que é e como evitá-la

- O que é um empréstimo predatório, e como você pode evitar um?

- O que é o Metaverso e como você pode investir nele?

- O que é Penhora de Salário e o que você pode fazer sobre isso?

- O que é um custo de oportunidade e como você pode calcular seu valor?

- Imposto sobre herança:o que é, quem deve pagar e você pode evitá-lo?

- O imposto rosa:o que é e como evitá-lo?

-

O que é um prospecto de ações e como você o lê?

O que é um prospecto de ações e como você o lê? Você provavelmente já ouviu conversas on-line sobre as últimas ações que as pessoas estão prevendo para torná-las grandes. Mas só porque há um novo investimento no bloco atraindo atenção, não signific...

-

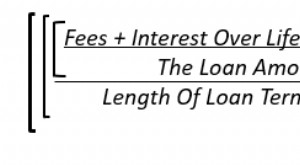

O que é APR e como é calculado?

O que é APR e como é calculado? Se você já solicitou um cartão de crédito, provavelmente já viu a sigla APR. Esse termo, que significa taxa percentual anual, é importante para saber se você está abrindo sua primeira linha de crédito...