Como melhorar sua pontuação de crédito

Sua pontuação de crédito é um número dentro de uma faixa específica que indica aos credores o quão confiável você é.

Quanto maior for sua pontuação, mais os credores confiam em que você devolverá o dinheiro emprestado. Quanto menor for a sua pontuação, menos os credores acreditam que você vai pagá-los de volta. Portanto, uma pontuação de crédito só importa realmente quando você está assumindo dívidas de um credor como um banco, ou tentando provar sua confiabilidade para terceiros, como um senhorio.

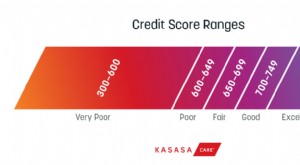

As pontuações de crédito variam de 300 a 900. Os credores acreditam que um número mais alto indica uma melhor chance de você pagar sua dívida.

Sua pontuação de crédito é considerada boa quando atinge 660. Em 725, é muito bom e mais de 760 é excelente. Esse é o intervalo que você deseja, já que os credores oferecem as melhores taxas de juros e termos. Razoável é de 659 a 560 560 e qualquer coisa abaixo de 559 é ruim. Nesse intervalo, você provavelmente ainda poderá obter crédito de algum lugar, mas provavelmente você terá que pagar uma taxa de juros mais alta para compensar o risco maior que o credor está assumindo.

Wealthsimple Invest é uma forma automatizada de aumentar seu dinheiro como os investidores mais sofisticados do mundo. Comece e nós construiremos para você um portfólio de investimento personalizado em questão de minutos.Como as pontuações de crédito são calculadas

A maioria dos credores relata seu comportamento de empréstimo mensalmente para uma ou ambas as principais agências de relatórios de crédito do Canadá:TransUnion e Equifax.

Você pagou em dia? Quanto crédito você realmente usou do que estava disponível para você? Você contraiu mais dívidas este mês? As agências usam fatores como esses para chegar a uma pontuação de crédito - um número abreviado que permite que os credores avaliem rapidamente sua confiabilidade. O cálculo em si é proprietário - ninguém além das próprias agências sabe exatamente como ele é calculado. E a pontuação pode ser diferente em cada agência, dependendo da fórmula e das práticas de relatórios de cada credor. O cálculo também muda constantemente de mês para mês, conforme seu comportamento muda.

É por isso que você não deve ficar muito preocupado com a pontuação exata - não há um número mágico para apontar. É melhor se concentrar no intervalo em que você deseja estar.

Como aumentar sua pontuação de crédito

É benéfico para você tentar aumentar sua pontuação de crédito. Isso porque a dívida é uma parte integrante de nossa sociedade. Se você quiser fazer compras online, provavelmente você precisará de um cartão de crédito. Se você quer um lugar para morar, você provavelmente terá que mostrar ao senhorio sua pontuação de crédito. E a menos que você possa pagar por uma casa em dinheiro, você provavelmente precisará de uma hipoteca. A melhor pontuação que você tem, as melhores taxas e termos que os credores irão oferecer a você.

Mas porque as formulações de pontuação são secretas e particulares para cada agência, não há uma maneira definitiva de aumentar sua pontuação de crédito.

Existem algumas técnicas simples que você pode usar para aumentá-lo. O princípio orientador para aumentar sua pontuação de crédito é pensar como um credor. O que faria um credor me querer como cliente? O que os faria se sentirem confortáveis ao me emprestar dinheiro escondido? Se eu estivesse dando dinheiro para um amigo, o que eles poderiam fazer que me levasse a querer emprestar mais dinheiro a eles?

1. Verifique se há erros

A primeira etapa é solicitar seu relatório de crédito da TransUnion e da Equifax para garantir que inclua apenas informações precisas. Você pode solicitar um relatório de crédito gratuitamente uma vez por ano em ambas as agências.

Um relatório de crédito não é uma pontuação, mas contém as informações usadas para calcular uma pontuação. É um documento com várias páginas que contém suas informações pessoais, como seu número SIN, Morada, histórico de pagamento de crédito, quaisquer coleções, julgamentos, ou falências e uma lista de credores que recentemente perguntaram sobre seu crédito.

Você ficaria surpreso com o potencial para erros e omissões, como um cartão de crédito de loja, você esquece completamente que se inscreveu há três anos, durante uma promoção ou falência que está listada após o número máximo de anos permitido (geralmente de seis a sete).

Erros também podem ser um sinal de que alguém está tentando roubar sua identidade, por isso é sempre bom ficar de olho nisso.

Entre em contato com o credor e a agência de crédito em caso de erros, e eles irão investigar sua reclamação. Se você não estiver satisfeito com o resultado, pode encaminhar seu caso e adicionar uma nota ao seu arquivo explicando o seu lado da história. Se necessário, você também pode registrar uma reclamação no Office of Consumer Affairs.

Embora possa parecer à primeira vez que as agências de crédito são regulamentadas ou de propriedade do governo, eles não são. Eles não estão lá para proteger ou educar você. Lembre-se:são empresas privadas que trabalham em nome dos credores para ajudar a determinar o nível de risco dos mutuários. E, como qualquer outra organização, eles cometem muitos erros.

2. Pague sua dívida em dia

De longe, a coisa mais importante que você pode fazer para aumentar sua pontuação de crédito é pagar sua dívida em dia. É melhor pagar os juros mínimos da sua dívida em dia do que pagar a dívida integralmente com uma semana de atraso.

Se isso é um problema para você, em seguida, considere configurar pagamentos automáticos com seu banco. Também pode ajudar agendar uma hora uma vez por mês para sentar e olhar todas as suas contas.

Se você precisa disputar uma conta, em seguida, entre em contato com o seu credor, mas ainda pague o pagamento mínimo exigido por agora.

3. Não use todo o crédito disponível

Só porque você tem crédito, não significa que precisa usá-lo. Por exemplo, digamos que você tenha $ 40, 000 de crédito disponível distribuído por US $ 5, 000 Visa, a $ 10, 000 Mastercard e um $ 25, 000 linhas de crédito não seguras com seu banco. Se você usar consistentemente todos os $ 40, 000 é um sinal de que você depende muito de dívidas.

Some todos os seus empréstimos, em seguida, tente usar no máximo 35% do crédito disponível.

4. Não seja um castor ansioso ao pagar dívidas

Não há problema em carregar um pouco de dívida. Embora seja louvável, e pessoalmente responsável, para pagar todas as suas dívidas todos os meses, temos que lembrar que os credores realmente ganham dinheiro com suas dívidas. A seu ver, o melhor tipo de tomador de empréstimo é aquele que acumula juros e os paga em tempo hábil, não necessariamente uma vez que contrai dívidas e as paga antes de qualquer cobrança de juros.

Visa e Mastercard, por exemplo, não ganhe nenhum dinheiro com você quando você paga o seu saldo integral todos os meses. Eles só ganham dinheiro quando você continua endividado e paga juros.

Então, embora definitivamente não recomendamos ficar propositalmente em dívida, também não há problema em encontrar um plano de pagamento da dívida que se encaixe no seu orçamento, em vez de ficar louco tentando viver de arroz e feijão apenas para pagar até o último dólar de sua conta neste mês.

5. Assumir várias formas de dívida

Os credores gostam de ver variedade - um cartão de crédito, uma linha de crédito, um empréstimo de carro - diferentes formas de dívida mostram aos credores que você pode administrar bem o reembolso.

O aumento da sua pontuação de crédito acontecerá naturalmente com o tempo, à medida que você se tornar um tomador de empréstimo melhor. E ser um tomador de empréstimo melhor inclui apenas assumir dívidas que você sabe que pode pagar integralmente em um período de tempo apropriado.

Não comece a endividar-se mais se não conseguir lidar com a dívida que tem agora. Apenas comece a adicionar diferentes tipos de dívida se puder confiar em si mesmo para pagar tudo a tempo.

6. Guarde seus cartões de crédito antigos

Não se preocupe em cancelar um cartão de crédito antes que ele expire. Em vez de, coloque-o em um saco ziplock, Encha com água e coloque no fundo do freezer. Ou cortá-lo e jogá-lo no lixo. Ambas são opções melhores do que ligar para um credor e cancelar um cartão de crédito antes que ele expire. Isso porque cancelar um cartão a. diminuir sua utilização de crédito (ver ponto 3) e b. exclua parte do seu histórico de crédito, e um longo histórico de crédito ajuda a melhorar sua pontuação.

7. Não aceite novos créditos constantemente

Não é uma boa ideia assumir constantemente novos créditos. Se você precisar de mais dinheiro, considere pagar seu saldo atual para liberar espaço.

O credor vê isso de forma suspeita se todas as semanas você vai de loja em loja, ou banco a banco abrindo novos cartões de crédito. É normal assumir dívidas adicionais ou diversificadas, desde que não seja muito frequente e contanto que você não use todas elas (de novo, ver ponto 3).

E lembre-se de que toda vez que você solicitar uma dívida, ele mostra seu relatório de crédito e irá temporariamente arrastar para baixo sua pontuação.

8. Limite as verificações de crédito rígidas

Uma verificação rígida do cartão de crédito ocorre quando um credor solicita seu histórico de crédito para determinar se deseja lhe adiantar dinheiro. Sempre que você solicitar um cartão de crédito, um emprego, um apartamento ou uma hipoteca, é possível que o credor execute esta verificação de crédito. Às vezes, é inevitável e os efeitos são apenas temporários de qualquer maneira. Reduza os cheques físicos, solicitando mais crédito apenas quando você realmente precisar. Além disso, considere perguntar ao proprietário se ele aceitará uma captura de tela ou impressão de sua pontuação de crédito ... Verificar sua própria pontuação de crédito não a afeta de forma alguma e você pode fazer isso gratuitamente online

The Bottom Line

Melhorar sua pontuação de crédito acontecerá naturalmente à medida que você se tornar um tomador de empréstimo melhor. Cada mês é uma nova oportunidade para você provar que é alguém a quem os credores querem dar crédito. Desenvolver bons hábitos financeiros e mantê-los ao longo do tempo é a melhor maneira de melhorar sua pontuação de crédito.

Artigos em Destaque

- Como Obter Sua Pontuação de Beacon

- Como avaliar uma pontuação de crédito

- Como aumentar sua pontuação de crédito em apenas 30 dias

- Como melhorar sua pontuação de crédito para obter um empréstimo pessoal

- Como corrigir sua pontuação de crédito em 6 etapas

- Como aumentar sua pontuação de crédito:as 5 principais dicas

- Como construir crédito

- Como melhorar sua pontuação de crédito, passo a passo

-

Como congelar seu crédito

Como congelar seu crédito O potencial para se tornar uma vítima de roubo de identidade é maior do que nunca. De fato, alguns números estimam que cerca de 15 milhões de americanos experimentam pessoalmente alguma forma desse cr...

-

10 hacks de crédito para melhorar sua pontuação de crédito rapidamente

10 hacks de crédito para melhorar sua pontuação de crédito rapidamente Se você está tentando comprar uma casa ou se candidatar a um novo emprego, empréstimo ou cartão de crédito, sua pontuação de crédito afeta muitas áreas de sua vida. Sua pontuação de crédito FICO varia...