O que é financiamento de fornecedor?

O financiamento do fornecedor se refere ao empréstimo de dinheiro por um fornecedor a um cliente, que então usa o dinheiro para comprar o inventário do fornecedor. Inventário de inventário é uma conta de ativo circulante encontrada no balanço patrimonial, consistindo em todas as matérias-primas, trabalho em progresso, e produtos acabados que um serviço ou. O acordo assume a forma de um empréstimo diferido do fornecedor, e pode envolver a transferência de ações Patrimônio líquido O patrimônio líquido (também conhecido como patrimônio líquido) é uma conta no balanço de uma empresa que consiste no capital social mais do cliente para o fornecedor.

O financiamento de fornecedores é comum quando as instituições financeiras tradicionais não estão dispostas a emprestar quantias significativas de dinheiro a uma empresa. Isso pode ser simplesmente devido ao fato de que o negócio é relativamente novo e / ou não tem crédito estabelecido substancial. Um fornecedor da empresa chega para preencher a lacuna e criar um relacionamento comercial com o cliente. Muitas vezes, esses tipos de empréstimos vêm com uma taxa de juros mais alta; Taxa de juros; Uma taxa de juros se refere ao valor cobrado por um credor a um mutuário por qualquer forma de dívida concedida, geralmente expressa como uma porcentagem do principal. do que o oferecido pelos bancos. Isso compensa os fornecedores pelo maior risco de inadimplência.

As empresas geralmente preferem o financiamento do fornecedor ao comprar produtos essenciais que estão disponíveis no depósito do fornecedor. A prática permite que eles obtenham crédito comercialCrédito comercial Um crédito comercial é um acordo ou entendimento entre agentes envolvidos em negócios entre si que permite a troca de bens e serviços sem a necessidade de pedir emprestado ao banco ou usar seus lucros retidos.

Um acordo de financiamento do fornecedor ajuda a melhorar o relacionamento entre o fornecedor e o cliente, pois resulta em benefícios mútuos. Também, tomando emprestado de outras fontes que não um banco, o mutuário preserva o financiamento bancário que pode ser usado posteriormente para atividades intensivas em capital.

Tipos de financiamento de fornecedor

O financiamento de fornecedores assume duas formas principais: dívida financiamento e equilíbrio financeiro . No financiamento de fornecedores de dívidas, o mutuário recebe os produtos ou serviços a um preço de venda, mas com uma taxa de juros acordada. A cobrança de juros acumula conforme o tempo passa, e o mutuário pode pagar o empréstimo ou a dívida é amortizada como uma dívida inadimplente. vamos determinar o que significa o termo dívida inadimplente. As vezes, no final do período fiscal, quando uma empresa vai preparar suas demonstrações financeiras, ele precisa determinar que parte de suas contas a receber é cobrável. A parte que uma empresa acredita ser incobrável é chamada de "despesa de inadimplência". O. Quando o último acontece, o mutuário não poderá entrar em outro acordo de financiamento de fornecedor de dívida com o fornecedor.

Alternativamente, no financiamento de fornecedores de capital, o fornecedor fornece os bens ou serviços necessários ao mutuário em troca de um valor acordado do estoque do mutuário. Uma vez que o vendedor é pago em ações, o mutuário não precisa fazer reembolsos em dinheiro.

O vendedor se torna um acionista de capital e participa do recebimento de dividendos, bem como na tomada de decisões importantes na empresa do mutuário. O financiamento de fornecedores de ações é comum em empresas iniciantes que ainda precisam construir um histórico de crédito com os credores tradicionais.

Como funciona o financiamento de fornecedores

Uma vez que um fornecedor e um cliente entraram em um acordo de financiamento de fornecedor, o mutuário deve fazer um depósito inicial. O saldo do empréstimo, mais quaisquer juros acumulados, é pago ao longo de um período acordado com reembolsos regulares. A taxa de juros pode variar de 5% a 10%, ou seja mais, dependendo do acordo entre as duas partes.

Existem várias situações em que um mutuário pode optar por obter crédito comercial de um fornecedor em vez de pedir um empréstimo a uma instituição financeira. Um é quando o mutuário não cumpre os requisitos de empréstimo dos bancos. Isso força o mutuário a procurar uma opção alternativa para ajudar a concluir a compra. Mesmo que os fornecedores não estejam no negócio de fornecer crédito, frequentemente o fazem para facilitar as vendas. Tal arranjo também dá aos vendedores de itens de alto ingresso uma vantagem sobre seus concorrentes.

Exemplo de financiamento de fornecedor

Suponha que XYZ deseja comprar estoque da ABC ao custo de $ 1 milhão. Contudo, XYZ não tem capital suficiente para financiar a transação. Só pode pagar $ 300, 000 em dinheiro e deve pedir o restante. ABC está disposta a entrar em um acordo de financiamento de fornecedor com XYZ para os $ 700 restantes, 000

O ABC está cobrando juros de 10% e exige que a dívida seja paga nos próximos 24 meses. O fornecedor também deseja que o estoque seja usado como garantia para o empréstimo, para proteção contra inadimplência.

Benefícios do financiamento do fornecedor para o fornecedor

O seguinte se aplica ao financiamento do fornecedor (ou vendedor) para a compra de uma empresa.

Fluxo de anuidade

Um dos benefícios que os fornecedores desfrutam é a capacidade de receber um fluxo de anuidade mesmo depois de deixar de controlar o negócio. O comprador depende do fornecedor para financiamento. O fornecedor continuará a desfrutar do pagamento de juros dos lucros do negócio, mesmo depois de vender a empresa. Se o mutuário deixar de pagar o empréstimo, o vendedor reserva-se o direito de retomar a posse do negócio ou vender ativos da empresa para recuperar o montante não pago.

Mantém o controle

O fornecedor também tem o poder de determinar se a transação será realizada ou não. Uma vez que o comprador pode não conseguir acessar empréstimos de instituições financeiras, eles dependem da boa vontade do fornecedor para financiar a transação. O alto nível de controle também permite que o fornecedor obtenha um preço de venda mais alto.

Benefícios do Financiamento do Fornecedor para o Comprador

Pague dívidas usando os lucros do negócio

Quando um comprador obtém financiamento de fornecedor para comprar um negócio, eles não são obrigados a fazer todos os pagamentos de uma vez. Em vez de, eles podem usar os lucros obtidos pela empresa para fazer pagamentos regulares para pagar o empréstimo. Isso pode ser uma grande vantagem para o comprador.

Necessidade de fundos pessoais menos substanciais

No financiamento de fornecedores, o mutuário não é obrigado a usar fundos pessoais para financiar o ativo ou a compra do negócio. Além de qualquer entrada necessária, o comprador pode financiar o restante das amortizações do empréstimo com ganhos comerciais.

Leituras Relacionadas

Obrigado por ler a explicação do CFI sobre o financiamento do fornecedor. A CFI oferece o Financial Modeling &Valuation Analyst (FMVA) ™ Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® o ajudará a ganhar a confiança necessária em sua carreira financeira. Inscreva-se hoje! programa de certificação para aqueles que procuram levar suas carreiras para o próximo nível. Para continuar aprendendo e progredindo em sua carreira, os seguintes recursos CFI serão úteis:

- Empréstimo-ponte Empréstimo-ponteUm empréstimo-ponte é uma forma de financiamento de curto prazo usada para cumprir as obrigações atuais antes de garantir um financiamento permanente. Ele fornece fluxo de caixa imediato quando o financiamento é necessário, mas ainda não está disponível. Um empréstimo-ponte vem com taxas de juros relativamente altas e deve ser garantido por alguma forma de garantia

- Capacidade de dívidaCapacidade de dívida A capacidade de dívida refere-se ao montante total de dívida que uma empresa pode incorrer e pagar de acordo com os termos do contrato de dívida.

- Índices de alavancagem Índices de alavancagem Um índice de alavancagem indica o nível de dívida contraída por uma entidade empresarial contra várias outras contas em seu balanço patrimonial, declaração de renda, ou demonstração de fluxo de caixa. Modelo Excel

- Dívida rotativa Dívida rotativa Uma dívida rotativa (um "revólver", também conhecido como linha de crédito, ou LOC) não possui pagamentos mensais fixos. É diferente de um pagamento fixo ou empréstimo a prazo que tem um saldo garantido e estrutura de pagamento. Em vez de, os pagamentos da dívida rotativa baseiam-se no saldo de crédito mensal.

Artigos em Destaque

-

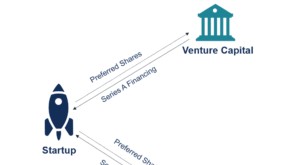

O que é o Financiamento da Série A?

O que é o Financiamento da Série A? O financiamento da série A (também conhecido como financiamento da série A ou financiamento da série A) é uma das etapas do processo de levantamento de capital por uma startup. Essencialmente, a rodad...

-

O que é o Financiamento da Série B?

O que é o Financiamento da Série B? O financiamento da série B (também conhecido como financiamento da série B ou financiamento da série B) é uma das etapas do processo de levantamento de capital de uma startup. Essencialmente, a rodada...