O que é o Financiamento de Contas a Receber?

O financiamento de contas a receber é um meio de financiamento de curto prazo que uma empresa pode utilizar com seus recebíveis. É muito útil se houver uma incompatibilidade de tempo entre as entradas e saídas de caixa da empresa. O financiamento de AR pode assumir várias formas, mas os três tipos principais são:

- Empréstimos de contas a receber

- FactoringAccounts Receivable FactoringContas a receber factoring, também conhecido como factoring, é uma transação financeira em que uma empresa vende suas contas a receber a um

- Títulos lastreados em ativos

Empréstimos de contas a receber

Os empréstimos de contas a receber são uma fonte de financiamento de curto prazo, onde o mutuário pode usar suas contas a receber como garantia para levantar fundos de um banco. O banco normalmente emprestaria uma fração - por exemplo, 80% - do valor de face das contas a receber. A fração varia de acordo com a qualidade das contas a receber - quanto melhor a qualidade, quanto maior a fração.

O devedor ainda possui os recebíveis e é responsável pela cobrança de seus devedores. Uma empresa só deve usar empréstimos AR se mantiver um bom relacionamento com seus devedores e tiver certeza de seus pagamentos. De outra forma, há uma chance de que um negócio fique espremido entre o banco e o devedor.

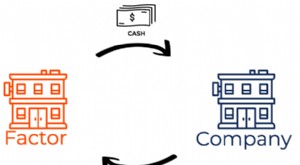

Factoring

O factoring é a forma mais comum de financiamento de contas a receber para pequenas empresas. Sob a abordagem de factoring, o mutuário vende suas contas a receber a uma instituição de factoring. Os recebíveis são vendidos com desconto, onde o desconto depende da qualidade dos recebíveis.

Por se tratar de uma venda direta de contas a receber, o mutuário não é mais responsável pelo processo de cobrança, e os valores são cobrados pela organização de factoring. O factoring pode ser caro, já que normalmente envolve várias taxas junto com as despesas de juros Despesas de juros As despesas de juros surgem de uma empresa que financia por meio de dívidas ou arrendamento mercantil. Os juros são encontrados na demonstração de resultados, mas também pode. Também, se uma empresa deseja manter um bom relacionamento com seus devedores, então, ele deve usar fatoração com moderação.

Títulos lastreados em ativos

Os títulos garantidos por ativos (ABS) são uma forma de financiamento disponível para organizações maiores. Um ABS é um instrumento de renda fixa que faz pagamentos de cupons a seus investidores derivando seus fluxos de caixa de um conjunto de ativos subjacentes. O exemplo mais comum é o de títulos lastreados em hipotecas que usam hipotecas como ativos subjacentes.

Uma grande empresa pode securitizar parte ou todos os seus recebíveis em um veículo para fins especiais (SPV) Veículo para fins especiais (SPV). Um veículo / entidade para fins especiais (SPV / SPE) é uma entidade separada criada para um objetivo específico e estreito, e isso é mantido fora do balanço. SPV é um; o instrumento contém os recebíveis, coleta pagamentos, e os repassa aos investidores.

Por outro lado, a empresa tomadora recebe dinheiro dos investidores por meio do SPV. Novamente, como no caso de empréstimos AR e factoring, a classificação de crédito do ABS depende do nível de qualidade e diversificação das contas a receber.

Fatores que afetam a qualidade das contas a receber

Conforme discutido nas seções anteriores, a qualidade das contas a receber é fundamental na tomada de decisões de financiamento. Abaixo estão alguns fatores-chave que decidem a qualidade de uma cesta de contas a receber:

1. Capacidade de crédito do devedor

A qualidade de crédito do devedor é essencial, pois, em última análise, é o devedor que faz o pagamento. Então, um devedor com uma má notação de crédito; notação de crédito; uma notação de crédito é uma opinião de uma agência de crédito específica a respeito da capacidade e vontade de uma entidade (governo, o negócio, ou individual) para cumprir suas obrigações financeiras na íntegra e dentro dos prazos estabelecidos. Uma classificação de crédito também significa a probabilidade de um devedor entrar em default. reduz a qualidade da cesta básica e aumenta o custo do empréstimo em termos de juros ou redução do valor do empréstimo.

2. Duração das contas a receber

A duração, ou idade, de contas a receber é o número de dias em que estão pendentes. As contas a receber de longa duração são consideradas de qualidade inferior porque a probabilidade de as contas a receber serem pagas diminui.

Tipicamente, se uma conta a receber estiver pendente por mais de 90 dias, ele é tratado como padrão. Portanto, quanto menor a duração da cesta, menor o custo do financiamento.

3. Setor da conta original

O setor ao qual pertence o devedor original é importante, já que as macrotendências dentro desse setor afetam a capacidade do devedor de cumprir suas obrigações. Também é importante porque as instituições financeiras podem querer restringir sua exposição a determinados setores.

4. Qualidade da documentação

A qualidade da documentação associada à conta também é muito importante, já que a melhor qualidade da documentação fornece clareza aos contratos. Também fornece a base para recursos legais em caso de inadimplência. Assim, uma documentação boa e clara melhora a qualidade da cesta de recebíveis.

Leituras Relacionadas

A CFI é a fornecedora oficial da Página do Programa Global Commercial Banking &Credit Analyst (CBCA) ™ - CBCAGet Certificação CBCA ™ da CFI e torna-se um Commercial Banking &Credit Analyst. Inscreva-se e progrida em sua carreira com nossos programas e cursos de certificação. programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar avançando em sua carreira, os recursos CFI adicionais abaixo serão úteis:

- Asset FinancingAsset FinancingAsset finance é um tipo de empréstimo relacionado aos ativos de uma empresa. No financiamento de ativos, a empresa usa seu estoque existente, contas recebíveis,

- Treinamento em documentação de empréstimo comercial Treinamento em documentação de empréstimo comercial O treinamento em documentação de empréstimo comercial é o treinamento formal fornecido a instituições financeiras e profissionais de crédito que estão envolvidos em empréstimos comerciais

- Papel comercial garantido por ativos (ABCP) Papel comercial garantido por ativos (ABCP) Um papel comercial garantido por ativos (ABCP) é um instrumento de dívida de curto prazo do mercado monetário garantido por um pacote de empréstimos.

- Qualidade das contas a receber; Qualidade das contas a receber; A qualidade das contas a receber é a probabilidade de que os fluxos de caixa que são devidos a uma empresa na forma de contas a receber vão para

Artigos em Destaque

- Contas a pagar versus contas a receber:qual é a diferença?

- O que é Contas a Pagar (AP)?

- O que é a relação entre contas a receber e vendas?

- O que é agregação?

- O que é financiamento de dívidas?

- O que é financiamento?

- Quando o financiamento de contas a receber é uma boa ideia?

- Contas a receber (AR) explicadas

-

O que é fatoração de contas a receber?

O que é fatoração de contas a receber? p Fatoração de contas a receber, também conhecido como factoring, é uma transação financeira em que uma empresa vende suas contas a receber Contas a receber Contas a receber (AR) representam as vendas...

-

Qual é o Índice de Rotatividade de Contas a Receber?

Qual é o Índice de Rotatividade de Contas a Receber? O índice de rotatividade de contas a receber, também conhecido como índice de rotatividade do devedor, é um índice de eficiência Índices financeiros Índices financeiros são criados com o uso de valore...