O que são índices específicos do banco?

Índices específicos do banco, como a margem de juros líquida (NIM), provisão para perdas de crédito (PCL), e o índice de eficiência são exclusivos do setor bancário. Semelhante a empresas de outros setores, os bancos têm índices específicos para medir a lucratividade. Índices de lucratividade Os índices de lucratividade são métricas financeiras usadas por analistas e investidores para medir e avaliar a capacidade de uma empresa de gerar receita (lucro) em relação à receita, ativos do balanço, custos operacionais, e patrimônio líquido durante um determinado período de tempo. Eles mostram como uma empresa utiliza seus ativos para produzir lucro e eficiência que são projetados para atender às suas operações comerciais exclusivas. Também, uma vez que a solidez financeira é especialmente importante para os bancos, também há vários índices para medir a solvência. A solvência é a capacidade de uma empresa de cumprir suas obrigações financeiras de longo prazo. Quando os analistas desejam saber mais sobre a solvência de uma empresa, eles olham para o valor total de seus ativos em comparação com o total de passivos detidos.

Índices de lucratividade

1. Margem de juros líquida

A margem de juros líquida mede a diferença entre a receita de juros gerada e as despesas de juros. Ao contrário da maioria das outras empresas, a maior parte das receitas e despesas de um banco é criada por juros. Como o banco financia a maioria de suas operações por meio de depósitos de clientes, eles pagam uma grande quantia total em despesas de juros. A maior parte da receita de um banco é derivada da cobrança de juros sobre empréstimos.

A fórmula para a margem de juros líquida é:

Margem de juros líquida =(Receita de juros - Despesa de juros) / Total de ativos

Índices de Eficiência

1. Índice de eficiência

O índice de eficiência avalia a eficiência da operação de um banco dividindo as despesas não financeiras pela receita.

A fórmula para o índice de eficiência é:

Índice de Eficiência =Despesa / Receita Não Juros

O índice de eficiência não inclui despesas com juros, já que o último ocorre naturalmente quando os depósitos dentro de um banco aumentam. Contudo, despesas não financeiras, como despesas de marketing ou operacionais, pode ser controlado pelo banco. Um índice de eficiência mais baixo mostra que há menos despesas não financeiras por dólar de receita.

2. Alavancagem operacional

A alavancagem operacional é outra medida de eficiência. Compara o crescimento da receita com o crescimento das despesas não decorrentes de juros.

A fórmula para calcular a alavancagem operacional é:

Alavancagem operacional =Taxa de crescimento da receita - Taxa de crescimento das despesas não financeiras

Um índice positivo mostra que a receita está crescendo mais rápido do que as despesas. Por outro lado, se o índice de alavancagem operacional for negativo, então o banco está acumulando despesas mais rápido do que receita. Isso sugeriria ineficiências nas operações.

Índices de força financeira

1. Índice de cobertura de liquidez

Como o nome sugere, o índice de cobertura de liquidez mede a liquidez de um banco. Especificamente, mede a capacidade de um banco de cumprir obrigações de curto prazo (dentro de 30 dias) sem ter que acessar qualquer caixa externo.

A fórmula para o índice de cobertura de liquidez é:

Taxa de cobertura de liquidez =Valor do ativo líquido de alta qualidade / Valor do fluxo de caixa líquido total

O período de 30 dias foi escolhido porque é o tempo estimado que o governo leva para intervir e ajudar um banco durante uma crise financeira. Assim, se um banco for capaz de financiar saídas de caixa por 30 dias, não vai cair.

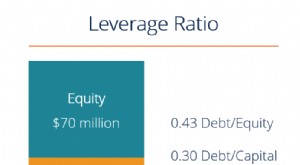

2. Taxa de alavancagem

O índice de alavancagem mede a capacidade de um banco de cobrir suas exposições com capital de nível 1. Como o capital de nível 1 é o capital principal de um banco, também é muito líquido. O capital de nível 1 pode ser prontamente convertido em dinheiro para cobrir facilmente as exposições e garantir a solvência do banco.

A fórmula para o índice de alavancagem é:

Índice de alavancagem:Capital Nível 1 / Ativos totais (exposição)

3. Razão CET1

O índice CET1 é semelhante ao índice de alavancagem. Ele mede a capacidade de um banco de cobrir suas exposições. Contudo, a relação CET1 é uma medida mais rigorosa, uma vez que considera apenas o capital ordinário nível 1, que é menor do que o capital de nível 1 total. Também, para o cálculo da razão, o nível de risco da exposição (ativo) também é considerado. Um ativo de risco mais alto recebe uma ponderação de risco mais alta, o que reduz a razão CET1.

A fórmula para a proporção CET1 é:

Índice CET1 =Capital Comum Nível 1 / Ativos Ponderados pelo Risco

Outros índices específicos do banco

1. Índice de Provisão para Perdas de Crédito (PCL)

A provisão para perdas com crédito (PCL) é um valor que um banco reserva para cobrir empréstimos que acredita não serem cobráveis. Por ter tal montante reservado, o banco está mais protegido contra insolvência. O rácio PCL mede a provisão para perdas de crédito como uma percentagem dos empréstimos e aceites líquidos. Olhando para isso, os investidores ou reguladores podem avaliar o risco dos empréstimos feitos pelo banco em comparação com seus pares. Empréstimos arriscados levam a um PCL mais alto e, portanto, uma proporção de PCL mais alta.

A fórmula para o índice de provisão para perdas de crédito é:

Índice de Provisão para Perdas de Crédito =Provisão para Perdas de Crédito / Empréstimos e Aceites Líquidos

Recursos adicionais

A CFI oferece o Financial Modeling &Valuation Analyst (FMVA) ™ Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® o ajudará a ganhar a confiança necessária em sua carreira financeira. Inscreva-se hoje! programa de certificação para aqueles que procuram levar suas carreiras para o próximo nível. Para continuar aprendendo e desenvolvendo sua base de conhecimento, explore os recursos relevantes adicionais abaixo:

- Setores S&POs setores S&POs setores S&P constituem um método de classificação de empresas de capital aberto em 11 setores e 24 grupos industriais. Criado pela Standard &Poor's (S&P) e Morgan Stanely Capital International (MSCI), eles também são conhecidos como Global Industry Classification Standard (GICS).

- Principais riscos para os bancos Principais riscos para os bancos Os principais riscos para os bancos incluem crédito, operacional, mercado, e risco de liquidez. Uma vez que os bancos estão expostos a uma variedade de riscos, eles têm infraestruturas de gestão de risco bem construídas e são obrigados a seguir as regulamentações governamentais.

- Calculadora de Índice de Balanço BancárioCalculadora de Índice de Balanço BancárioA Calculadora de Índice de Balanço Bancário é uma ferramenta que você pode usar para determinar a estabilidade financeira e a liquidez de um banco usando itens encontrados em

- Calculadora de relação de extrato misto bancário Calculadora de relação de extrato misto de bancoA Calculadora de relação de extrato misto bancário pode ser usada para determinar a lucratividade e a solidez financeira de um banco usando itens encontrados em

Artigos em Destaque

-

O que são índices de alavancagem?

O que são índices de alavancagem? Um índice de alavancagem é qualquer tipo de índice financeiro Glossário de índices de análise financeiraGlossário de termos e definições para termos de índices de análise financeira comuns. É importan...

-

O que são índices de lucratividade?

O que são índices de lucratividade? p Os índices de lucratividade são métricas financeiras usadas por analistas e investidores para medir e avaliar a capacidade de uma empresa de gerar receita (lucro) em relação à receita, ativos do bal...