Rotatividade de contas a receber:proporção, ferramentas e exemplos

Existem muitos índices contábeis que podem ser particularmente úteis para sua pequena empresa, mas para aqueles que oferecem condições de crédito a seus clientes, nenhum é tão útil quanto o índice de rotatividade de contas a receber.

Embora possa parecer complicado, calcular o índice de rotatividade de suas contas a receber é muito mais fácil do que você imagina. Continue lendo enquanto fornecemos etapas fáceis e uma fórmula para calcular o índice de rotatividade de suas contas a receber.

Visão geral:o que é a rotatividade de contas a receber?

Se você está familiarizado com os fundamentos da contabilidade e da contabilidade de dupla entrada, sabe que as contas a receber fazem parte do ciclo contábil. Calcular o índice de rotatividade de suas contas a receber ajuda a medir a eficiência com que você gerencia seus clientes de crédito e, mais importante, a rapidez com que você cobra seus saldos devidos.

Seu contador ou contador ou você pode calcular facilmente o giro de suas contas a receber usando uma fórmula simples que forneceremos a você junto com dicas sobre o que significam os resultados.

Taxa de rotatividade de contas a receber

Particularmente útil na preparação de projeções financeiras, conhecer o índice de rotatividade de suas contas a receber pode fornecer maiores insights sobre suas operações comerciais, permitindo analisar e alterar processos, se necessário.

A fórmula de rotatividade de contas a receber é fácil de entender, mesmo para proprietários de pequenas empresas sem experiência em contabilidade, e tudo o que você precisa é acessar suas demonstrações financeiras para calcular seu próprio índice.

Como calcular a rotatividade de contas a receber

Acompanhe enquanto fornecemos instruções passo a passo sobre como calcular o índice de rotatividade de suas contas a receber.

Etapa 1. Gere uma demonstração de resultados

Seu primeiro passo para calcular o faturamento de suas contas a receber é obter suas vendas líquidas para o ano. Você pode obter esse número na sua demonstração de resultados ou na demonstração de lucros e perdas.

Se você vender apenas a crédito, não precisará ajustar seus totais de vendas, mas se também tiver vendas à vista, convém fazer um ajuste no seu número de vendas antes de usá-lo em sua equação.

Por exemplo, vamos usar o seguinte cálculo para determinar suas vendas líquidas de crédito.

| Vendas | $ 55.000 |

|---|---|

| Vendas à vista | -$2.000 |

| Devoluções | -$550 |

| Vendas a Crédito Líquido | $ 52.450 |

Usaremos US$ 52.450 como nosso total líquido de vendas a crédito daqui para frente.

Dica profissional: Certifique-se de incluir apenas as vendas a crédito em seu cálculo, já que você está calculando a eficiência de suas contas a receber, não deseja incluir nenhuma venda à vista. Você também desejará subtrair quaisquer ajustes, como retornos.

Etapa 2:faça um balanço patrimonial

Para concluir a próxima etapa, que é calcular o saldo médio de contas a receber, você precisará executar um balanço patrimonial.

Você pode executar um balanço patrimonial a partir do primeiro dia do ano e do último dia do ano, ou pode executar uma demonstração comparativa, que lhe dará os totais do último dia do ano anterior e do último dia do ano atual. ano. Qualquer um dos métodos fornecerá seus saldos iniciais e finais de contas a receber.

Para fins de nosso cálculo, diremos que nosso saldo inicial de contas a receber em 01/01/2019 era de $ 2.700, com um saldo final de 31/12/2019 de $ 2.500.

Dica profissional: Certifique-se de que todas as suas transações foram lançadas corretamente antes de executar seu balanço patrimonial para garantir que seus cálculos sejam precisos.

Etapa 3:calcule seu saldo médio de contas a receber

Seu próximo passo é calcular seu saldo médio de contas a receber. Isso é feito adicionando o saldo inicial de contas a receber de janeiro de 2019 ao saldo final de dezembro de 2019 e, em seguida, dividindo o total por dois para obter a média de contas a receber. A fórmula seria:

(US$ 2.700 + US$ 2.500) ÷ 2 =US$ 2.600

Isso significa que $ 2.600 é seu saldo médio de contas a receber para o ano.

Dica profissional: Certifique-se de completar o cálculo dividindo os números por dois para obter sua média, ou sua proporção estará incorreta.

Etapa 4:calcule sua taxa de rotatividade de contas a receber

Você tem suas vendas líquidas de $ 52.450 e sua média de contas a receber de $ 2.600. Agora você pode calcular sua proporção. Aqui está a equação ou fórmula de rotatividade de contas a receber a ser usada:

US$ 52.450 em vendas líquidas de crédito ÷ US$ 2.600 =20,17

Parabéns! Você calculou sua taxa de rotatividade de contas a receber. Agora, o que significa?

Dica profissional: Antes de calcular este ou qualquer índice contábil, certifique-se de entender o que o resultado significa.

Analisando a rotatividade de contas a receber

A rotatividade de contas a receber mede a eficácia dos processos atuais de cobrança de contas a receber. Mas o que exatamente é o volume de negócios de A/R e o que isso significa? A rotatividade de contas a receber é simplesmente a rapidez com que você cobra os saldos de suas contas a receber.

Se seus clientes pagam com atraso com frequência, é provável que seu número seja baixo. Mas se você raramente tem um cliente em atraso, o número de rotatividade de suas contas a receber será maior.

Mas como sabemos o que o número significa? Em poucas palavras, quanto maior o número, mais rápido você está cobrando suas contas a receber .

Para ver com que rapidez, divida o número de dias do ano pelo número do seu resultado, que no nosso caso é 20,17:

365 ÷ 20,17 =18,09

Isso significa que seus saldos de contas a receber estavam sendo cobrados, em média, a cada 18 dias.

- O que significa um número alto de contas a receber: Um número alto significa que, em média, você coleta seus saldos de contas a receber com frequência. A rotatividade frequente de contas a receber ajuda no fluxo de caixa, além de reduzir a quantidade de dívidas incobráveis que você terá que pagar no final do ano. Mas um número muito alto pode significar que suas políticas de crédito atuais são muito restritivas ou que as transações do seu departamento de vendas são principalmente em dinheiro.

- O que significa um número baixo de contas a receber: Um número baixo pode indicar técnicas de cobrança deficientes ou falta de verificação adequada dos clientes para indicar o valor do crédito. Isso também significa que seu fluxo de caixa provavelmente está sendo prejudicado pela lenta taxa de cobrança. Se seu número for baixo, revise sua política de crédito para ver se algum ajuste precisa ser feito.

O melhor software de contabilidade para calcular a rotatividade de contas a receber

Embora qualquer software de contabilidade que possa rastrear vendas e contas a receber possa ser usado para determinar sua taxa de rotatividade de contas a receber, esses aplicativos oferecem capacidade de relatório de destaque, bem como um módulo de vendas sólido para rastrear adequadamente seus totais de vendas brutas e líquidas.

1. AccountEdge Pro

O AccountEdge Pro é um aplicativo local que oferece às pequenas empresas tudo o que elas precisam para gerenciar as vendas adequadamente, incluindo cotações, processamento de pedidos de vendas e criação de faturas.

O AccountEdge Pro permite que você acompanhe as vendas à vista e a crédito, uma necessidade para calcular corretamente o índice de rotatividade de contas a receber. Ele também oferece excelente capacidade de geração de relatórios, incluindo demonstrações financeiras completas, juntamente com relatórios de trilha de auditoria.

O AccountEdge Pro está disponível a partir de US$ 149 por ano. Se você precisar de conectividade remota, o AccountEdge Pro Connect está disponível por um adicional de US$ 25 por mês.

2. Contabilidade Sage 50cloud

O Sage 50cloud Accounting é uma aplicação híbrida de contabilidade para pequenas empresas que oferece instalação no local, bem como acesso online através do Microsoft Office 365.

O centro de navegação de clientes e vendas do Sage 50cloud Accounting oferece uma excelente gestão de todas as tarefas de vendas, incluindo orçamentos, propostas, encomendas e faturação.

Você pode acompanhar facilmente as vendas a dinheiro e a crédito no aplicativo, com o fácil rastreamento de contas a receber incluído. As opções de relatórios são excelentes no Sage 50cloud Accounting, com demonstrações financeiras completas, contas a receber e relatórios de reconciliação de contas disponíveis.

O Sage 50cloud Accounting começa em $ 278,95 anualmente para a versão Pro do aplicativo. Os interessados no Quantum Plan mais poderoso, que suporta até 40 usuários, podem obter preços diretamente da Sage.

3. QuickBooks Online

O QuickBooks Online oferece um bom gerenciamento de vendas e contas a receber em um aplicativo fácil de usar. Bom para empresas pequenas e em crescimento, o QuickBooks Online inclui excelente capacidade de geração de relatórios.

O recurso QuickBooks Online Sales permite atribuir condições de crédito aos clientes, criar faturas e gerenciar clientes e faturas vencidas na tela de vendas. As opções de relatórios também são boas no QuickBooks Online, com a capacidade de criar demonstrações financeiras, bem como várias contas a receber e relatórios de vendas.

O QuickBooks Online começa em $ 10 por mês nos primeiros três meses, com a versão Plus custando $ 35 por mês nos primeiros três meses, com acesso a vários aplicativos disponíveis também.

4. FreshBooks

O FreshBooks é mais adequado para empresas menores, principalmente aquelas que vendem serviços em vez de produtos, mas oferece excelente capacidade de vendas e faturamento, além de integração com vários aplicativos em várias categorias.

Embora o FreshBooks não ofereça um módulo de vendas estruturado, ele inclui estimativas de clientes e faturamento, com a capacidade de rastrear vendas a dinheiro e a crédito. As opções de relatórios do FreshBooks são bastante básicas, mas as demonstrações financeiras e os relatórios de vendas estão disponíveis.

FreshBooks começa em $ 15 por mês para a versão Lite, com o plano Premium custa $ 50 por mês.

Saber o índice de rotatividade de suas contas a receber pode ajudar

Dependendo do tipo de contabilidade que você está fazendo, entender os índices de rotatividade de contas a receber pode ser útil.

Claro, se sua empresa tem clientes limitados ou você raramente oferece crédito aos clientes, calcular o índice de rotatividade de suas contas a receber provavelmente será de pouca utilidade para você.

Mas para quem vende a prazo e tem muitos clientes, saber a rapidez com que o saldo de suas contas a receber gira pode ser valioso, permitindo que você faça ajustes nas operações do seu negócio caso o número seja muito baixo ou até muito alto. É fácil de calcular e fácil de interpretar, então por que não calcular sua taxa de rotatividade de contas a receber hoje?

Para saber mais sobre outros softwares de contabilidade para pequenas empresas que podem ajudar pequenas empresas no gerenciamento de contas a receber, confira nossas análises contábeis.

Artigos em Destaque

- Como calcular a taxa de rotatividade de contas a receber

- Taxa de rotatividade de estoque definida:Fórmula,

- Razão rápida:como calcular e exemplos

- Taxa de rotatividade de contas a pagar definida:Fórmula e exemplos

- Contas a pagar versus contas a receber:qual é a diferença?

- Taxa de rotatividade de contas a receber:Definição,

- Taxa de rotatividade

- Contas a receber (AR) explicadas

-

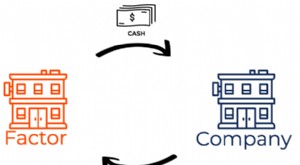

O que é fatoração de contas a receber?

O que é fatoração de contas a receber? p Fatoração de contas a receber, também conhecido como factoring, é uma transação financeira em que uma empresa vende suas contas a receber Contas a receber Contas a receber (AR) representam as vendas...

-

Qual é a qualidade das contas a receber?

Qual é a qualidade das contas a receber? p A qualidade das contas a receber é a probabilidade de que os fluxos de caixa devidos a uma empresa na forma de contas a receber serão cobrados. Analisar a qualidade das contas a receber de uma empre...