Taxa de rotatividade de contas a receber:Definição,

O índice de rotatividade de contas a receber é uma métrica a ser observada, pois mede a eficácia com que uma empresa está lidando com as cobranças. Se o dinheiro não estiver vindo dos clientes conforme combinado e esperado, o fluxo de caixa pode secar aos poucos.

Por outro lado, quando as coleções são gerenciadas de forma eficiente, o fluxo de caixa da empresa se torna mais previsível, os custos de cobrança são mais baixos e seu balanço é mais saudável, que é um fator muito importante quando uma empresa busca obter crédito, investir no crescimento e atrair investidores.

O que é Índice de Rotatividade de Contas a Receber (AR)?

O índice de rotatividade de contas a receber é usado na contabilidade comercial para quantificar como as empresas estão gerenciando o crédito que concedem aos seus clientes, avaliando quanto tempo leva para cobrar a dívida pendente ao longo do período contábil.

Por exemplo, A Joe’s Bait Company fornece iscas de peixe para lojas em docas e marinas em todo o Sudeste. A empresa fatura cada uma das lojas uma vez por mês. As condições de pagamento são as mesmas para cada cliente:net30, o que significa que o pagamento é devido trinta dias após a data da fatura. Alguns dos clientes da empresa pagam dentro do prazo acordado, mas alguns pagam tarde. Alguns podem fechar as portas e não pagar nada à Joe’s Bait Company.

Por comparação, LookeeLou Cable TV Company oferece TV a cabo, Internet e serviço de telefonia VoIP aos consumidores. Todos os clientes são cobrados um mês antes da entrega do serviço, evitando assim que qualquer cliente receba serviços sem pagar a conta. Em outras palavras, suas contas a receber estão mais protegidas, pois o serviço pode ser desconectado antes que mais crédito seja concedido ao cliente.

Em ambos os casos, o índice de rotatividade de contas a receber mostra quanto tempo os clientes levam para pagar, na média, e essas informações, por sua vez, revelam muito sobre como a empresa está financeiramente estável e como seu fluxo de caixa é administrado.

5 principais vantagens:

- Uma alta taxa de rotatividade de AR é geralmente desejável, mas não se as políticas de crédito forem muito restritivas e impactarem negativamente as vendas.

- Embora uma baixa taxa de rotatividade de AR não ganhe pontos com os credores, nem sempre indica clientes de risco. Em alguns casos, o proprietário da empresa pode oferecer termos muito generosos ou pode estar à mercê de empresas que exigem um ciclo de pagamento superior a 30 dias.

- A taxa de rotatividade deve ser considerada no contexto do tipo de negócio - empresas com alta rotatividade de AR são resultado dos processos em vigor para garantir o pagamento - por exemplo, varejo, mercearias, etc. Portanto, é uma boa prática comparar-se com outras pessoas em seu setor.

- Conforme observado acima, o tipo de negócio e o setor podem impactar seu índice de AR, de modo que a pontuação visualizada por si só pode não refletir a qualidade de sua base de clientes ou a eficácia de seus esforços de retenção - ela precisa ser visualizada no contexto.

- Você pode melhorar seu índice sendo mais eficaz em seus esforços de cobrança e melhorando seu fluxo de caixa.

Como calcular a taxa de rotatividade de contas a receber (AR)

Também conhecido como "giro de contas a receber" ou índice de "giro de devedores", o índice de rotatividade de contas a receber é um índice de eficiência - especificamente um índice financeiro de atividades - usado na análise das demonstrações financeiras. Ele mede a eficiência e a rapidez com que uma empresa converte suas contas a receber em dinheiro dentro de um determinado período contábil.

Fórmula e cálculo do índice de rotatividade de contas a receber (AR): O Índice de Rotatividade AR é calculado dividindo as vendas líquidas pela média das contas a receber. As vendas líquidas são calculadas como vendas a crédito - devoluções de vendas - abatimentos de vendas. A média de contas a receber é calculada como a soma das contas a receber inicial e final ao longo de um determinado período de tempo (geralmente mensal, trimestral ou anualmente), dividido por dois.

A fórmula para calcular a taxa de rotatividade AR para um período de um ano é a seguinte:

Vendas a crédito anuais líquidas ÷ Contas a receber médias =Rotatividade de Contas a Receber

Por exemplo, A Floricultura Flo vende arranjos florais para eventos corporativos e aceita crédito. A loja totalizou $ 100, 000 em vendas brutas. As contas a receber iniciais do ano foram de $ 10, 000. As contas a receber finais do ano eram de $ 15, 000. A fórmula para calcular quantas vezes naquele ano Flo cobrou sua média de contas a receber se parece com esta:

Taxa de rotatividade de contas a receber =$ 100, 000 - $ 10, 000 / ($ 10, 000 + $ 15, 000) / 2 =7,2

Na modelagem financeira, o índice de rotatividade de contas a receber é usado para fazer previsões de balanço. O saldo AR é baseado no número médio de dias em que a receita será recebida. A receita em cada período é multiplicada pelos dias de giro e dividida pelo número de dias no período para chegar ao saldo AR.

Para calcular a proporção em dias, para saber o número médio de dias que um cliente leva para pagar em uma venda a crédito, a fórmula é semelhante a esta:

Rotatividade de contas a receber em dias =365 / Índice de rotatividade de contas a receber

Ou, no exemplo da loja de flores de Flo acima, o cálculo ficaria assim:

Rotatividade de contas a receber em dias =365 / 7,2 =50,69

O que é um bom índice de rotatividade de contas a receber?

De um modo geral, um número maior é melhor. Isso significa que seus clientes estão pagando em dia e que sua empresa é boa em cobrar dívidas.

Um número maior também pode apontar para um melhor fluxo de caixa e um balanço patrimonial ou demonstração de resultados mais forte, giro de ativos equilibrado e capacidade de crédito ainda mais forte para sua empresa.

Mas há circunstâncias em que essa regra geral pode não ser verdadeira.

Você quer um giro de contas a receber maior ou menor?

Um alto índice de giro de contas a receber pode indicar que a empresa é conservadora na concessão de crédito aos clientes e é eficiente ou agressiva em suas práticas de cobrança. Também pode significar que os clientes da empresa são de alta qualidade, e / ou funciona em regime de caixa.

Nem todas essas coisas são necessariamente boas, Contudo. Se uma empresa for muito conservadora na concessão de crédito, pode perder vendas para os concorrentes ou incorrer em uma queda acentuada nas vendas quando a economia desacelera. As empresas devem avaliar se uma proporção mais baixa é aceitável para compensar tempos difíceis.

Por outro lado, uma proporção baixa pode indicar que uma empresa é mal administrada, estende crédito com muita facilidade, gasta muito em operações, atende a uma base de clientes financeiramente mais arriscada e / ou é impactado negativamente por um evento econômico mais amplo.

Exemplos de taxa de rotatividade de contas a receber (AR)

Cada empresa vende um produto e / ou serviço, faturas para o mesmo, e cobra o pagamento de acordo com os termos estabelecidos na venda.

Mas existem variações em quão bem as empresas gerenciam as cobranças daquele ponto em diante. Aqui estão alguns exemplos de cenários específicos.

Alto índice de rotatividade de contas a receber

O Dr. Blanchard é um dentista que aceita pagamentos de seguro de um número limitado de seguradoras, e pagamentos em dinheiro de pacientes não cobertos por essas seguradoras. Seu índice de rotatividade de contas a receber é de 10, o que significa que o contas a receber médio é cobrado em 36,5 dias. Isso é um bom presságio para seu fluxo de caixa e seus objetivos pessoais.

Mas também pode fazer com que ele tenha dificuldades se suas políticas de crédito forem muito restritivas durante uma crise econômica, ou se um concorrente aceita mais seguradoras ou oferece grandes descontos para pagamentos em dinheiro.

Baixo índice de rotatividade de contas a receber

Ron Harris administra um serviço de jardinagem local para proprietários de casas e alguns pequenos complexos de apartamentos. Ele está sempre com falta de mão de obra e sobrecarregado, então ele fatura os clientes sempre que consegue uma ou duas horas grátis. Mesmo que os clientes de Ron geralmente paguem dentro do prazo, o rácio de contas a receber é de 3,33 devido a faturas esporádicas e datas de vencimento irregulares. As contas a receber de Ron estão se transformando em dinheiro disponível cerca de três vezes por ano, o que significa que leva cerca de quatro meses para ele receber qualquer fatura.

Rastreamento da taxa de rotatividade de recebíveis

Acompanhar os índices de contas a receber ao longo do tempo é crucial para o seu negócio. Se cair muito baixo, isso é uma indicação de que você precisa restringir suas políticas de crédito e aumentar os esforços de cobrança. Se balançar muito alto, você pode ser muito agressivo nas políticas de crédito e cobranças e restringir suas vendas desnecessariamente.

Ao saber a rapidez com que suas faturas geralmente são pagas, você pode planejar de forma mais estratégica porque terá um controle melhor sobre como será seu fluxo de caixa futuro.

Manter um bom histórico de relação também torna você e sua empresa mais atraentes para os credores, para que você possa levantar mais capital para expandir seus negócios ou economizar para um dia chuvoso.

Taxa de rotatividade de ativos e contas a receber

Uma taxa de rotação de ativos mede a eficiência do uso de seus ativos por uma empresa para gerar receita. O índice de contas a receber, por outro lado, mede a eficiência de uma empresa em coletando dinheiro que lhe é devido pelos clientes.

Importância da taxa de rotatividade de suas contas a receber

O índice de contas a receber atende a dois propósitos comerciais críticos. Primeiro, ele permite que as empresas entendam a rapidez com que os pagamentos são cobrados, para que possam pagar suas próprias contas e planejar investimentos futuros de forma estratégica.

Em segundo lugar, o índice permite que as empresas determinem se suas políticas e processos de crédito suportam um bom fluxo de caixa e crescimento contínuo dos negócios - ou não.

Rastreando seu giro de contas a receber

Rastrear o giro de suas contas a receber o ajudará a identificar oportunidades de melhorias em suas políticas para fortalecer seus resultados financeiros. Acompanhar o giro ao longo do tempo pode ajudá-lo a melhorar seus processos de cobrança e prever seu fluxo de caixa futuro. Também, pode ajudá-lo a obter um empréstimo bancário. O seu banqueiro vai querer ver esta pista para determinar o risco do banco, uma vez que as contas a receber são frequentemente utilizadas como garantia. Um índice de rotatividade de contas a receber mais alto será considerado um melhor risco de empréstimo pelo banqueiro.

Limitações do Índice de Rotatividade de Contas a Receber

Como a maioria das medidas de negócios, há um limite para a utilidade do índice de rotatividade de contas a receber. Por uma coisa, é importante usar a proporção no contexto da indústria. Por exemplo, mercearias costumam ter taxas altas porque são empresas com muito dinheiro, portanto, a taxa de rotatividade de AR não é uma boa indicação de quão bem a loja é administrada em geral.

Enquanto isso, os fabricantes costumam ter índices baixos por causa dos longos prazos de pagamento necessários, portanto, a proporção para este grupo deve ser considerada no contexto para derivar um significado mais útil.

Sua proporção destaca as tendências gerais de pagamento do cliente, mas não pode dizer quais clientes estão indo à falência ou deixando você por um concorrente. Nem pode dizer quem são seus melhores clientes.

Avançar, se seu negócio é cíclico, seu índice pode ser distorcido simplesmente pelo ponto inicial e final de sua média de contas a receber. Compare-o com o envelhecimento de contas a receber - um relatório que categoriza o AR pelo tempo que uma fatura está pendente - para ver se você está obtendo uma taxa de rotatividade de AR preciso.

5 dicas para melhorar a taxa de rotatividade de suas contas a receber (AR)

Se sua taxa de rotatividade AR for baixa, você provavelmente precisará fazer algumas mudanças nas políticas e procedimentos de crédito e cobrança. Aqui estão cinco coisas que você pode fazer para melhorar sua proporção.

- Fature regularmente e com precisão. Não importa o quão ocupados todos em sua empresa estejam - se as faturas não saem no prazo, então o dinheiro também não chegará a tempo. O software de contabilidade pode ajudá-lo a automatizar muitos aspectos do processo de faturamento e pode proteger contra erros como faturamento duplo.

- Sempre indique as condições de pagamento. Você não pode impor políticas que não tenha anunciado aos clientes. Certifique-se de contratos, acordos, faturas e comunicações apropriadas com o cliente cobrem este ponto importante para que os clientes não fiquem surpresos e você possa receber seus pagamentos em tempo hábil.

- Oferece várias formas de pagamento. Assim como alguns clientes gostam de ligar enquanto outros preferem se comunicar online, o mesmo é verdadeiro para a preferência de pagamento do cliente. Ao disponibilizar vários métodos de pagamento diferentes, os clientes podem pagar mais facilmente. E o que é fácil de fazer geralmente é feito!

- Defina lembretes de acompanhamento. Não espere até que os clientes estejam semanas ou meses atrasados para iniciar os procedimentos de cobrança. Seja pro ativo, mas não é irritante, com lembretes para clientes. Defina gatilhos internos para ativar os escalonamentos de cobrança mais cedo ou mais tarde ou considere a implementação de um processo de cobrança, crescentes tentativas de cobrar dos clientes.

- Considere oferecer descontos em dinheiro e pré-pagamentos. Você pode reduzir os custos em contas a receber e melhorar sua proporção, incentivando os clientes a pagar antecipadamente ou em dinheiro, em vez de em seus termos de crédito de cliente normais.

Contabilidade

- Como calcular a taxa de rotatividade de contas a receber

- Taxa de rotatividade de estoque definida:Fórmula,

- Taxa de rotatividade de contas a pagar definida:Fórmula e exemplos

- Taxa de rotatividade de contas a receber:Definição,

- Lucro bruto definido:fórmula e exemplos

- Taxa de rotatividade

- Proporção rápida:definição, Fórmula e Exemplo

- Contas a receber (AR) explicadas

-

O que é fatoração de contas a receber?

O que é fatoração de contas a receber? p Fatoração de contas a receber, também conhecido como factoring, é uma transação financeira em que uma empresa vende suas contas a receber Contas a receber Contas a receber (AR) representam as vendas...

-

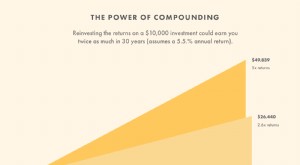

A Regra de 72:Definição e Fórmula

A Regra de 72:Definição e Fórmula É difícil determinar se um estoque, ligação, ou outro título é uma boa compra sem saber quanto você pode ganhar por segurá-lo. Mas se você não se sente confortável com matemática, você provavelmente a...