O que é amortização? Como é calculado?

Em negócios, amortização é a prática de baixar o valor de um ativo intangível, como direitos autorais ou patentes, ao longo de sua vida útil. As despesas de amortização podem afetar a demonstração de resultados e o balanço patrimonial de uma empresa, bem como a sua responsabilidade fiscal.

O cálculo da amortização para fins contábeis é geralmente simples, embora possa ser complicado determinar quais ativos intangíveis amortizar e então calcular seu valor amortizável correto. Para fins fiscais, a amortização pode resultar em diferenças significativas entre o lucro contábil de uma empresa e seu lucro tributável.

O que é amortização?

O termo “amortização” pode se referir a dois processos financeiros completamente diferentes:amortização de intangíveis em negócios e amortização de empréstimos.

Para este artigo, estamos nos concentrando na amortização no que se refere à contabilidade e gestão de despesas nos negócios. Neste uso, a amortização é semelhante em conceito à depreciação, o processo de contabilidade análogo. A depreciação é usada para ativos fixos tangíveis, como máquinas, enquanto a amortização é aplicada a ativos intangíveis, como direitos autorais, patentes e listas de clientes.

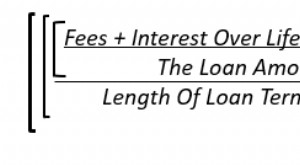

Amortização do empréstimo, um conceito separado usado tanto no mundo dos negócios quanto no do consumidor, refere-se a como as amortizações de empréstimos são divididas entre encargos de juros e redução do principal pendente. Os cronogramas de amortização determinam como cada pagamento é dividido com base em fatores como o saldo do empréstimo, taxa de juros e cronogramas de pagamento.

Principais vantagens

- Amortização é o processo contábil utilizado para distribuir o custo dos ativos intangíveis ao longo dos períodos que se espera que sejam os benefícios de seu uso.

- O método usual de amortização é o método linear.

- Determinar quais ativos intangíveis podem ser amortizados e o valor capitalizado correto às vezes pode ser complicado.

- As regras de amortização diferem significativamente para fins fiscais versus contábeis. Mas aplicado corretamente, a amortização pode resultar em economias fiscais significativas.

Amortização em Negócios

Em negócios, os contadores definem a amortização como um processo que reduz sistematicamente o valor de um ativo intangível ao longo de sua vida útil. É um exemplo do princípio de correspondência, um dos princípios básicos dos Princípios Contábeis Geralmente Aceitos (GAAP). O princípio de correspondência exige que as despesas sejam reconhecidas no mesmo período que a receita que ajudam a gerar, em vez de quando eles são pagos.

A amortização afeta a demonstração de resultados e o balanço patrimonial de uma empresa. Ele também tem um conjunto exclusivo de regras para fins fiscais e pode impactar significativamente a responsabilidade fiscal de uma empresa.

Como a amortização é calculada?

Para fins de livro, as empresas geralmente calculam a amortização pelo método linear. Este método distribui o custo do ativo intangível uniformemente por todos os períodos contábeis que irão se beneficiar dele.

A fórmula para amortização é:

Custo Capitalizado =Despesa de amortização anual / Vida útil estimada

Determinar o custo capitalizado de um ativo intangível (o numerador nesta equação) pode ser a parte mais complicada do cálculo.

Digamos que uma empresa adquira um ativo intangível, como uma patente para um novo tipo de painel solar. O custo capitalizado é o valor justo de mercado, com base no que a empresa pagou em dinheiro, estoque ou outra consideração, além de outros custos incidentais incorridos para adquirir o ativo intangível, tais como honorários advocatícios.

Avaliar os ativos intangíveis que foram desenvolvidos pela sua empresa é muito mais complexo, porque apenas algumas despesas podem ser incluídas. Digamos que você desenvolva internamente uma nova tecnologia solar patenteável. Apenas os custos para garantir a patente, como legal, taxas de registro e defesa, pode ser amortizado. Os custos incorridos para desenvolver a tecnologia, como instalações de P&D e salários de seus engenheiros, são dedutíveis como despesas de negócios.

Para fins fiscais, existem regras ainda mais específicas que regem os tipos de despesas que as empresas podem capitalizar e amortizar como ativos intangíveis, como vamos discutir.

O cálculo e a manutenção de cronogramas de amortização de apoio para fins contábeis e fiscais podem ser complicados. O uso de software de contabilidade para gerenciar o inventário de ativos intangíveis e realizar esses cálculos tornará o processo mais simples para sua equipe de finanças e limitará o potencial de erro.

Amortização de Intangíveis

A amortização se aplica a ativos intangíveis com uma vida útil identificável - o denominador na fórmula de amortização. A vida útil, para fins de amortização contábil, é a vida econômica do ativo (o período esperado durante o qual um ativo é útil para o proprietário) ou sua vida contratual / legal (o tempo até, por exemplo, uma patente ou licença expira), o que for mais curto.

Fatores limitantes, como questões regulatórias, obsolescência ou outros fatores de mercado podem tornar a vida econômica de um ativo mais curta do que sua vida contratual ou legal.

Exemplos de ativos intangíveis amortizáveis incluem:

- Patentes

- Direitos autorais

- Franquias

- Marcas Registradas

- Software desenvolvido para uso interno (não vendido aos clientes)

- Listas de clientes

- Licenças

Em contraste, ativos intangíveis que têm indeterminado vidas úteis, como boa vontade, geralmente não são amortizados para fins contábeis, de acordo com o GAAP. Em vez de, eles são revisados periodicamente para determinar se seu valor diminuiu - isso é conhecido como "redução do valor". As empresas registram qualquer redução como perda no P&L, não como uma despesa de amortização.

Existem algumas exceções limitadas a essa regra que permitem que empresas privadas amortizem o ágio em um período de 10 anos.

Os ativos intangíveis de uma empresa são divulgados na seção de ativos de longo prazo de seu balanço patrimonial, enquanto as despesas de amortização são listadas na demonstração de resultados, ou P&L. Contudo, porque a amortização é uma despesa não monetária, não está incluído na demonstração do fluxo de caixa de uma empresa ou em algumas métricas de lucro, como ganhos antes de juros, impostos, depreciação e amortização (EBITDA).

Amortização para fins fiscais

O IRS pode exigir que as empresas apliquem diferentes vidas úteis aos ativos intangíveis ao calcular a amortização de impostos. Esta variação pode resultar em diferenças significativas entre a despesa de amortização registrada no livro da empresa e o valor usado para fins fiscais.

O IRS chama os ativos na lista acima, como patentes e marcas registradas, "Seção 197" intangíveis após a seção do código tributário em que foram definidos. Exige que as empresas apliquem uma vida útil de 15 anos no cálculo da amortização desses ativos para fins fiscais.

Os ativos intangíveis que estão fora desta categoria de IRS são amortizados ao longo de diferentes vidas úteis, dependendo de sua natureza. Por exemplo, software de computador que está prontamente disponível para compra pelo público em geral não é considerado um intangível da Seção 197, e o IRS sugere amortizá-lo ao longo de uma vida útil de 36 meses.

Uma diferença notável entre contabilização e amortização é o tratamento do ágio que é obtido como parte de uma aquisição de ativo. Publicação 535 do IRS, que cobre despesas de negócios, permite que as empresas usem a amortização linear do ágio ao longo de um período de 180 meses para fins fiscais, ao passo que devem usar a medida de “redução ao valor recuperável” para determinar qualquer perda de amortização para fins contábeis.

Exemplo de Amortização

Muitos exemplos de amortização em negócios estão relacionados à propriedade intelectual, como patentes e direitos autorais. Esta é uma situação típica.

- A empresa ABZ Inc. pagou a um inventor externo $ 180, 000 pelos direitos exclusivos de um painel solar que ela desenvolveu.

- ABZ Inc. gastou $ 20, 000 para registrar a patente, transferindo os direitos do inventor por 20 anos.

- A notícia da venda fez com que dois outros inventores contestassem o pedido da patente. ABZ defendeu a patente com sucesso, mas incorreu em taxas legais de $ 50, 000

Custo capitalizado de patente =$ 250, 000 ($ 180, 000 + $ 20, 000 + $ 50, 000)

Vida útil =20 anos

$ 250, 000/20 =$ 12, 500 despesas de amortização anual

Folha de trabalho de amortização gratuita

Baixe nossa planilha gratuita para aplicar amortização a ativos intangíveis, como patentes e direitos autorais.

Pegue a planilhaAmortização vs. Depreciação:Qual é a diferença?

A amortização e a depreciação são semelhantes, pois ambas apóiam o princípio de correspondência GAAP de reconhecer despesas no mesmo período da receita que ajudam a gerar.

Contudo, existem diferenças significativas entre eles.

- Ativos intangíveis vs. tangíveis: A amortização é usada para ativos intangíveis, enquanto a depreciação é usada para tangíveis, ativos fixos, como equipamentos de escritório ou edifícios.

- Causa da redução do valor do ativo: A amortização geralmente reflete a perda de valor de um ativo intangível devido a circunstâncias como expiração ou obsolescência do contrato. Em contraste, a depreciação reflete o fato de que um ativo fixo perde valor à medida que se desgasta ou é consumido.

- Aplicabilidade: A amortização se aplica apenas a ativos intangíveis com recursos finitos, vidas úteis identificáveis e não aquelas com vida útil indefinida, enquanto a depreciação é gerada para cada ativo fixo, excluindo terra.

- Valor residual: A amortização é mais frequentemente calculada sobre o valor total de um ativo intangível, enquanto a depreciação normalmente assume que um ativo fixo tem um valor residual.

- Entradas de diário: A despesa de amortização é cobrada (debitada) na conta de despesas do resultado com um crédito de compensação diretamente na conta do ativo intangível. Em contraste, a depreciação é creditada à depreciação acumulada, uma conta contra-ativo.

Amortizando Custos de Inicialização

Os empreendedores costumam incorrer em custos iniciais para organizar um negócio antes que ele comece a operar. Esses custos iniciais podem incluir taxas legais e de consultoria, bem como despesas de marketing e são um exemplo de uma área onde há uma diferença significativa entre a amortização contábil e a amortização fiscal.

De acordo com o GAAP, para fins de livro, quaisquer custos iniciais são contabilizados como parte do P&L; eles não são capitalizados em um ativo intangível.

Para fins fiscais, Contudo, alguns custos de inicialização e organizacionais podem ser capitalizados e amortizados em períodos de até 15 anos, após tomar as deduções iniciais no primeiro ano de operações. Determinar quais pagamentos podem ser capitalizados, e manter os cronogramas de amortização adicionais associados, pode ser um processo tedioso. Se uma empresa ainda não implementou um sistema de contabilidade robusto como parte de seus esforços de inicialização, podem ser necessários conhecimentos adicionais de contabilidade.

Artigos em Destaque

- Como são calculados os juros acumulados?

- O que é uma pensão e como ela é calculada?

- Estoque de segurança:o que é e como calcular

- O que é depreciação? Como é calculado?

- Amortização de hipotecas:o que é e como calculá-la

- O que é análise de estoque e como fazer isso

- O que é o processamento de faturas? Definição e como processar

- O que é APY e como é calculado?

-

Como Ser Sábio

Como Ser Sábio O que significa ser sábio? Para mim, não tem nada a ver com o QI ou grau de uma pessoa. Uma pessoa sábia é alguém que aplica o bom senso. Isso soa paradoxal, direito? Bom senso é comum depois de t...

-

Como Calcular a Amortização de Ativos Intangíveis

Como Calcular a Amortização de Ativos Intangíveis Os contadores amortizam ativos intangíveis da mesma forma que depreciam ativos de capital físico. Os ativos intangíveis são ativos não físicos no balanço patrimonial de uma empresa. Estes podem inclu...