Opções americanas vs. europeias:qual é a diferença?

Opções americanas vs. europeias:uma visão geral

As opções americanas e europeias têm características semelhantes, mas as diferenças são importantes. Por exemplo, os proprietários de opções de estilo americano podem exercer a qualquer momento antes que a opção expire. Por outro lado, As opções de estilo europeu podem ser exercidas apenas no vencimento.

Embora a maioria das opções de ações sejam opções de estilo americano, muitos índices de ações de base ampla, incluindo o S&P 500, negociaram ativamente com opções de estilo europeu.

Principais vantagens

- A maioria das ações e fundos negociados em bolsa têm opções de estilo americano, enquanto os índices de ações, incluindo o S&P 500, têm opções de estilo europeu.

- As opções do índice europeu param de negociar um dia antes, no fechamento dos negócios da quinta-feira anterior à terceira sexta-feira do mês de vencimento.

- O preço de ajuste é o preço oficial de fechamento para o período de expiração, estabelecer quais opções estão no dinheiro e sujeitas ao exercício automático.

Opções americanas

Opções são contratos que derivam seu valor de um ativo ou investimento subjacente. As opções dão ao proprietário o direito de comprar ou vender o ativo subjacente (como uma ação), a um preço fixo (chamado de preço de exercício), em ou antes de uma data de expiração específica no futuro. Uma opção de compra dá ao proprietário o direito de comprar uma ação, por exemplo, enquanto uma opção de venda dá ao proprietário o direito de vender as ações. A taxa inicial (chamada de prêmio) é o que o investidor paga para comprar a opção.

Tipicamente, as opções de ações são para uma única ação, enquanto as opções de índice são baseadas em uma cesta de ações que podem representar o mercado de ações como um todo ou uma parte do mercado, como uma indústria específica. Uma opção de compra de ações pode ser exercida antes de sua data de vencimento (se for no estilo americano), enquanto uma opção sobre um índice só pode ser exercida em seu vencimento (se for de estilo europeu). Contudo, os investidores podem desfazer uma posição de opção vendendo-a antes de seu vencimento, incluindo opções de estilo europeu, embora possa haver um ganho ou perda entre os prêmios pagos e recebidos.

Todas as ações opcionais e fundos negociados em bolsa (ETFs) têm opções no estilo americano, enquanto apenas alguns índices de base ampla têm opções no estilo americano. As opções do índice americano encerram a negociação no fechamento dos negócios na terceira sexta-feira do mês de vencimento, com algumas exceções. Por exemplo, algumas opções são trimestrais, que negociam até o último dia de negociação do trimestre civil, enquanto os semanários param de negociar na quarta ou sexta-feira da semana especificada.

O preço de ajuste é o preço oficial de fechamento para o período de expiração, estabelecer quais opções estão no dinheiro e sujeitas ao exercício automático. Qualquer opção que esteja um centavo ou mais no dinheiro na data de vencimento é automaticamente exercida, a menos que o proprietário da opção solicite especificamente que seu corretor não o faça. O preço de liquidação do ativo subjacente (ações, ETF, ou índice) com opções de estilo americano é o preço de fechamento normal ou a última negociação antes do fechamento do mercado na terceira sexta-feira. As negociações após o expediente não contam na determinação do preço de liquidação.

1:31Explicando opções americanas e europeias

Com opções de estilo americano, raramente há surpresas. Se a ação estiver sendo negociada a $ 40,12 alguns minutos antes do sino de fechamento na sexta-feira de vencimento, você pode antecipar que 40 opções de venda expirarão sem valor e que 40 opções de compra estarão no dinheiro. Se você tiver uma posição vendida na chamada 40 e não quiser ser atingido por um aviso de exercício, você pode recomprar essas chamadas. O preço de ajuste pode mudar e 40 chamadas podem sair do dinheiro, mas é improvável que o valor mude significativamente nos últimos minutos.

Opções Européias

As opções do índice europeu param de negociar um dia antes, no fechamento dos negócios da quinta-feira anterior à terceira sexta-feira do mês de vencimento.

Não é tão fácil identificar o preço de ajuste para opções de estilo europeu. Na verdade, o preço de ajuste não é publicado até horas após a abertura do mercado. O preço de ajuste europeu é calculado da seguinte forma:

- Na terceira sexta-feira do mês, o preço de abertura de cada ação do índice é determinado. Ações individuais abrem em momentos diferentes, com alguns desses preços de abertura disponíveis às 9h30 ET, enquanto outros são determinados alguns minutos depois.

- O preço do índice subjacente é calculado como se todas as ações estivessem sendo negociadas em seus respectivos preços de abertura ao mesmo tempo. Este não é um preço do mundo real porque você não pode olhar para o índice publicado e assumir que o preço de ajuste está próximo em valor.

p As opções de estilo europeu representam riscos especiais para os negociadores de opções, exigindo um planejamento cuidadoso para evitar a exposição sistêmica.

Direitos de Exercício

Quando você possui uma opção, você controla o direito de exercer. Ocasionalmente, pode ser benéfico exercer uma opção antes que ela expire, para coletar um dividendo, por exemplo, mas raramente é importante. Os dividendos são pagamentos em dinheiro pagos aos acionistas pelas empresas como recompensa aos investidores. Quando você vende uma opção de estilo americano, você vende a opção sem possuí-la e recebe um aviso de exercício antes do vencimento e está vendido nas ações.

A única vez que uma atribuição antecipada acarreta risco significativo ocorre com opções de índice liquidadas em dinheiro no estilo americano, sugerir que a maneira mais fácil de evitar o risco do exercício precoce é evitar as opções americanas. Se você receber um aviso de atribuição, você deve recomprar essa opção com o valor intrínseco da noite anterior, colocá-lo em sério risco se o mercado sofrer uma mudança significativa.

Liquidação em dinheiro

É vantajoso para todas as partes quando as opções são liquidadas em dinheiro:

- Nenhuma ação troca de mãos.

- Você não precisa se preocupar em reconstruir uma carteira de ações complexa porque você não perde posições ativas se receber um aviso de exercício em chamadas que você escreveu, como na escrita de chamadas cobertas ou uma estratégia de colarinho.

- O proprietário da opção recebe o valor em dinheiro e o vendedor da opção paga o valor em dinheiro da opção. Esse valor em dinheiro é igual ao valor intrínseco da opção. Se a opção estiver fora do dinheiro, ele expira sem valor e tem valor zero em dinheiro.

Essas opções liquidadas em dinheiro são quase sempre de estilo europeu e a atribuição ocorre apenas no vencimento, assim, o valor em dinheiro da opção é determinado pelo preço de ajuste.

Preço de Liquidação

O preço de ajuste é muitas vezes uma surpresa com opções de estilo europeu porque, quando o mercado abrir para negociação na manhã da terceira sexta-feira, uma mudança significativa de preço pode ocorrer a partir do fechamento da noite anterior. Isso não acontece o tempo todo, mas acontece com frequência suficiente para transformar a estratégia aparentemente de baixo risco de manter a posição durante a noite em uma aposta.

Aqui está o cenário enfrentado pelos negociantes de opções europeus na quinta-feira à tarde, um dia antes do vencimento:

- Se a opção for quase inútil, segurar e esperar por um milagre não é uma má ideia. Proprietários de opções de baixo custo, vale alguns níqueis ou menos, ganharam centenas ou milhares de dólares quando o mercado subiu ou desceu na manhã de sexta-feira. Contudo, essas opções expiram sem valor na maioria das vezes.

- Se você possui uma opção de valor significativo, você tem uma decisão a tomar. O preço de ajuste pode tornar a opção sem valor ou dobrar seu valor. Você quer lançar os dados? É uma decisão baseada no risco que os investidores individuais precisam tomar por si próprios.

Quando a opção é curta, você enfrenta um desafio diferente:

- Quando vendido em uma opção out-of-the-money, cobrir é uma jogada inteligente. Com opções de estilo americano, você vê a ação se aproximando da greve e pode gastar um ou dois níquel para cobrir. Mas com opções europeias, não há avisos. Qualquer opção out-of-the-money pode mover 10 ou 20 pontos para o dinheiro, custando $ 1, 000 a $ 2, 000 por contrato quando forçado a pagar o preço de ajuste. Não vale a pena o risco.

Opção

- Hedging vs. Especulação:Qual é a diferença?

- Venda a descoberto vs. opções de venda:qual é a diferença?

- In the Money vs. Out of the Money:Qual é a diferença?

- Ações vs. Ações:Qual é a diferença?

- Alpha vs. Beta:Qual é a diferença?

- A função das opções americanas

- Opções americanas vs. opções europeias

- Bitcoin vs. Ethereum:Qual é a diferença?

-

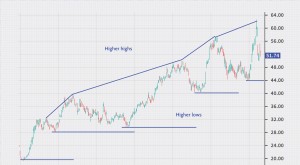

Retração vs. reversão:Qual é a diferença?

Retração vs. reversão:Qual é a diferença? Retração vs. Reversão:Uma Visão Geral A maioria de nós já se perguntou se uma queda no preço de uma ação que possuímos é de longo prazo ou um mero soluço do mercado. Alguns de nós vendemos ações em ...

-

Opções vs Ações:Qual é a Diferença?

Opções vs Ações:Qual é a Diferença? Se você deseja construir um portfólio de investimentos, provavelmente está pesando os prós e os contras das opções versus a negociação de ações. Tradicionalmente, as ações atraem mais investidores ini...