Como começar a investir em 2021

Investir nos mercados financeiros pode soar como uma das partes mais assustadoras do gerenciamento de suas finanças, mas também é potencialmente o mais gratificante. As principais quedas do mercado, como as causadas por preocupações com o COVID-19 ou a crise imobiliária, podem ser assustadoras, e ver seus investimentos encolherem não é divertido.

Apesar desses medos, investir nos mercados financeiros é uma das melhores coisas que os americanos de qualquer idade podem fazer para entrar no caminho do bem-estar financeiro. Investir ajuda você a construir um futuro mais seguro.

Veja como você pode começar a investir e aproveitar os retornos que podem construir um futuro melhor.

Por que investir é importante

Investir é a maneira mais eficaz de os americanos aumentarem sua riqueza e economizar para objetivos de longo prazo, como a aposentadoria. Ou pagando pela faculdade. Ou comprando uma casa. E a lista continua.

Quanto mais cedo você começar a investir, quanto mais cedo você pode tirar vantagem dos ganhos compostos, permitindo que o dinheiro que você coloca em sua conta cresça mais rapidamente com o tempo. Seu dinheiro rende dinheiro - sem você fazer nada. Você está procurando que seus investimentos cresçam o suficiente não apenas para acompanhar a inflação, mas para realmente superá-lo, para garantir sua segurança financeira futura. Se seus ganhos excederem a inflação, você aumentará seu poder de compra com o tempo.

Cinco coisas que você pode fazer para começar a investir

1. Procure contas de aposentadoria

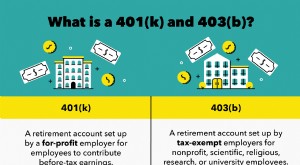

Para muitas pessoas, o melhor lugar para começar é seu plano de aposentadoria patrocinado pelo empregador - provavelmente um 401 (k) - oferecido por meio do pacote de benefícios do seu empregador.

Em um plano 401 (k), o dinheiro que você contribui com cada contracheque aumentará sem impostos até que você comece a fazer saques ao atingir a idade de aposentadoria. Muitos empregadores até oferecem contribuições equiparadas de até uma determinada porcentagem para funcionários que participam de seus planos patrocinados.

Esses planos têm outros benefícios, também, dependendo do tipo de plano 401 (k) que você escolher:

- UMA 401 tradicional (k) permite que você deduza suas contribuições de seu contracheque para que você não pague impostos sobre ele hoje, somente quando você retirar o dinheiro mais tarde.

- UMA Roth 401 (k) permite que você retire seu dinheiro sem impostos - após anos de ganhos - mas você tem que pagar impostos sobre as contribuições.

Independentemente da opção que você escolher, aqui estão todos os detalhes sobre os planos 401 (k).

A calculadora 401 (k) do Bankrate também mostrará quanto seu dinheiro pode crescer ao longo de sua carreira.

A logística de um 401 (k) pode ser confusa, especialmente para recém-formados ou aqueles que nunca contribuíram. Procure orientação de seu empregador. O administrador do seu plano - que às vezes é um grande corretor como a Fidelity, Charles Schwab ou Vanguard - pode oferecer ferramentas e recursos de planejamento, ajudando você a se informar sobre boas práticas de investimento e as opções disponíveis no plano 401 (k).

Se seu empregador não oferece um plano 401 (k), você é um trabalhador não tradicional, ou você simplesmente deseja contribuir mais, considere abrir um IRA tradicional ou Roth IRA. Um IRA tradicional é semelhante a um 401 (k):você coloca dinheiro sem impostos, deixe-o crescer com o tempo e pague impostos ao retirá-lo na aposentadoria. A Roth IRA, por outro lado, investe o lucro tributável e, em seguida, não é tributado na retirada. Existem também contas de aposentadoria especializadas para trabalhadores autônomos.

O IRS limita o valor que você pode adicionar a cada uma dessas contas anualmente, portanto, certifique-se de seguir estas regras:

- Para 2020 e 2021, o limite de contribuição é de $ 19, 500 para contas 401 (k) (antes da correspondência do empregador) e $ 6, 000 para um IRA.

- Trabalhadores mais velhos (aqueles com mais de 50 anos) podem adicionar um adicional de $ 6, 500 a 401 (k) como uma contribuição de recuperação, enquanto um IRA permite um adicional de $ 1, Contribuição 000.

2. Use fundos de investimento para reduzir o risco

A tolerância ao risco é uma das primeiras coisas que você deve considerar ao começar a investir. Quando os mercados caem como ocorreram durante a crise do coronavírus, muitos investidores fogem. Mas os investidores de longo prazo costumam ver essas recessões como uma chance de comprar ações com desconto. Os investidores que são capazes de resistir a essas crises podem desfrutar do retorno médio anual do mercado - cerca de 10 por cento historicamente. Mas você precisa ser capaz de permanecer no mercado quando as coisas ficarem difíceis.

Algumas pessoas querem uma pontuação rápida no mercado de ações, sem experimentar nenhuma desvantagem, mas o mercado simplesmente não funciona assim. Você deve suportar períodos baixos para aproveitar os ganhos.

Para reduzir seu risco como investidor de longo prazo, tudo se resume à diversificação. Você pode ser mais agressivo em sua alocação de ações e títulos quando você é jovem e sua data de retirada está distante. À medida que você se aproxima da aposentadoria ou da data em que pretende sacar suas contas, comece a reduzir seu risco. Sua diversificação deve se tornar mais conservadora ao longo do tempo para que você não arrisque grandes perdas em uma desaceleração do mercado.

Os investidores podem obter uma carteira diversificada de forma rápida e fácil com um fundo de índice. Em vez de tentar escolher ações ativamente, um fundo de índice possui passivamente todas as ações de um índice. Por possuir uma ampla faixa de empresas, os investidores evitam o risco de investir em uma ou duas ações individuais, embora eles não eliminem todo o risco que vem do investimento em ações. Os fundos de índice são uma escolha básica nos planos 401 (k), então você não deve ter problemas para encontrar um no seu.

Outro tipo de fundo passivo comum que pode reduzir sua aversão ao risco e facilitar sua jornada de investimento é um fundo com data-alvo. Esses fundos do tipo “configure e esqueça” ajustam automaticamente seus ativos para uma combinação mais conservadora conforme você se aproxima da aposentadoria. Normalmente, eles mudam de uma concentração mais alta em ações para uma carteira mais focada em títulos conforme você se aproxima de sua data.

3. Equilibre os investimentos de longo e curto prazo

Seu período de tempo pode alterar quais tipos de contas são mais eficazes para você.

Se você está se concentrando em investimentos de curto prazo, aqueles que você pode acessar nos próximos cinco anos, contas do mercado monetário, contas de poupança de alto rendimento e certificados de depósito serão os mais úteis. Essas contas são seguradas pelo FDIC, então seu dinheiro estará lá quando você precisar dele. Seu retorno geralmente não será tão alto quanto os investimentos de longo prazo, mas é mais seguro a curto prazo.

Geralmente não é uma boa ideia investir no mercado de ações em uma base de curto prazo, porque cinco anos ou menos pode não ser tempo suficiente para o mercado se recuperar se houver uma desaceleração.

O mercado de ações é um veículo ideal para investimentos de longo prazo, Contudo, e pode trazer grandes retornos ao longo do tempo. Esteja você economizando para a aposentadoria, procurando comprar uma casa em 10 anos ou se preparando para pagar a faculdade de seu filho, você tem uma variedade de opções - fundos de índice, fundos mútuos e fundos negociados em bolsa oferecem ações, títulos ou ambos.

Começar é mais fácil do que nunca com o surgimento de contas de corretagem online projetadas para atender às suas necessidades personalizadas. Nunca foi tão barato investir em ações ou fundos, com os corretores reduzindo as comissões a zero e as empresas de fundos continuando a cortar suas taxas de administração. Você pode até contratar um consultor-robô por uma taxa muito razoável para escolher os investimentos para você.

4. Não caia em erros fáceis

O primeiro erro comum que os novos investidores cometem é envolver-se demais. A pesquisa mostra que fundos negociados ativamente geralmente apresentam desempenho inferior em comparação com fundos passivos. Seu dinheiro crescerá mais e você terá paz de espírito se não verificar (ou alterar) suas contas mais do que algumas vezes por ano.

Outro perigo é deixar de usar suas contas como deveriam. Contas de aposentadoria, como contas 401 (k) e IRA, oferecem vantagens fiscais e de investimento, mas especificamente para aposentadoria. Use-os para quase tudo, e é provável que você fique preso com impostos e uma multa adicional.

Embora você possa ter permissão para tomar um empréstimo de seu 401 (k), você não só perde os ganhos que o dinheiro poderia estar ganhando, mas você também deve pagar o empréstimo em cinco anos (a menos que seja usado para comprar uma casa) ou pagará uma multa de 10 por cento sobre o saldo pendente.

Sua conta de aposentadoria deve ser usada para aposentadoria, então, se você estiver usando para outro propósito, você vai querer parar e se perguntar se essa despesa é realmente necessária.

5. Continue aprendendo e economizando

A boa notícia é que você já está trabalhando em uma das melhores maneiras de começar:educando-se. Obtenha todas as informações confiáveis que puder encontrar sobre investimentos, incluindo livros, artigos online, especialistas em mídia social e até vídeos do YouTube. Existem excelentes recursos disponíveis para ajudá-lo a encontrar a estratégia de investimento e a filosofia certa para você.

Você também pode procurar um planejador financeiro que trabalhará com você para definir metas financeiras e personalizar sua jornada. Conforme você procura por um consultor, você deseja procurar alguém que esteja de acordo com seus interesses. Faça perguntas sobre suas recomendações, confirme que ele é um fiduciário agindo no seu melhor interesse e certifique-se de entender o plano de pagamento dele para que você não seja atingido por quaisquer taxas ocultas.

Geralmente, você terá o mínimo de conflitos de interesse de um fiduciário somente honorário - aquele a quem você paga, em vez de ser pago pelas grandes empresas financeiras.

Resultado

Muitas pessoas hesitam um pouco em investir, mas se você aprender o básico, uma abordagem sensata pode lhe render muito dinheiro ao longo do tempo. Começar a investir pode ser a melhor decisão em sua vida financeira, ajudando você a ter uma vida inteira de segurança financeira e uma aposentadoria feliz, também.

se aposentar

- Como começar a investir em ações centavos

- Como começar a economizar para a aposentadoria novamente em 2021

- Como começar a investir em 2021

- Como iniciar um Roth IRA

- Como começar a investir:Parte 1

- Como começar a investir

- O que é investimento de renda e como começar

- Comece a investir:os 10 principais preços das criptomoedas em 2 de setembro, 2021

-

Investimento em valor:o que é e como começar

Investimento em valor:o que é e como começar Um comprador de pechinchas que está sempre à procura de uma oferta em itens de qualidade pode facilmente se identificar com os princípios do investimento em valor. Um investidor de valor avalia as a...

-

Como começar a investir

Como começar a investir Relaxe. Onde você está agora é um bom lugar para aprender a investir. Veja mais fotos de investimentos. Quando você acaba de sair da faculdade, planejar seu futuro financeiro pode significar empacota...