O que são fundos mútuos e como funcionam?

[Esta é a primeira parcela de uma série que examina fundos de índice. Discutiremos o mercado de fundos mútuos administrados primeiro para formar uma base de comparação com os fundos de índice. Na Parte II, veremos como um índice é calculado e o que é um fundo de índice. Na Parte III, consideraremos como avaliar fundos de índice e onde comprá-los.]

Não podemos prever o futuro - então, quando se trata de investir, minimizar o risco é o nome do jogo. Uma estratégia altamente eficaz para ajudar a limitar o risco de investimento é por meio da diversificação, e a maioria de nós consegue isso investindo em fundos mútuos.

Fundos mútuos, e seus primos próximos, Fundos negociados em bolsa (ETFs), alcançar a diversificação comprando uma ampla variedade de títulos diferentes, ações, ou quaisquer investimentos em que se concentrem. Você e eu normalmente não temos dinheiro suficiente para alcançar esse tipo de diversificação por conta própria, mas podemos obtê-lo com nosso orçamento limitado, investindo em um fundo mútuo.

Na verdade, por lei, Roth IRAs e IRAs de qualquer descrição podem investir em muitas outras coisas, mas 401 (k) se 403 (b) se planos patrocinados pelo empregador semelhantes só podem investir em fundos mútuos, porque sua diversificação e gestão profissional reduzem ao mínimo o risco para os aposentados em potencial como nós.

O domínio dos fundos mútuos

Os fundos mútuos existem desde meados dos anos 70. Neste ponto, quase um em cada dois americanos adultos tem todos ou parte de seus ativos financeiros administrados por fundos mútuos, claramente dominando as opções de investimento para indivíduos.

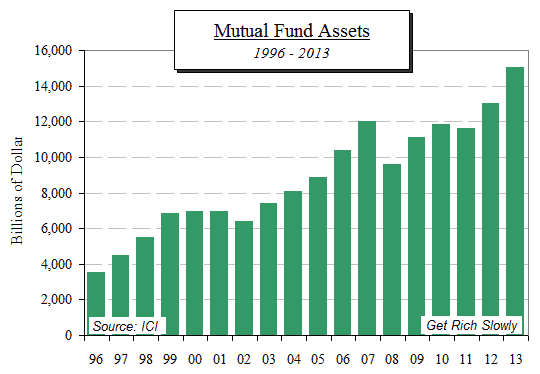

Em seu último relatório, a associação comercial de fundos mútuos (Investment Company Institute) disse que a América tem cerca de 9, 000 fundos mútuos administrando cerca de US $ 15 trilhões para pouco menos de 100 milhões de pessoas. Os fundos mútuos detêm 29 por cento de todas as ações dos EUA, 25 por cento de todos os títulos municipais, e 11 por cento dos títulos do governo dos EUA.

Mas não é apenas o crescimento do mercado de ações que devemos considerar. A indústria de fundos mútuos também adicionou US $ 152 bilhões em novos fluxos de caixa líquidos em 2013.

Aqui está um gráfico que mostra o crescimento dos ativos da indústria de fundos mútuos desde 1996:

Tipos de fundos mútuos

Inicialmente, fundos mútuos investidos apenas em ações (ações). Como o mercado de títulos é quase o dobro do mercado de ações, não demorou muito para os fundos mútuos começarem a investir em títulos também. Com o passar do tempo, o número de fundos aumentou à medida que eles começaram a se especializar em certos tipos de investimentos:títulos de países estrangeiros, ações de alta tecnologia, títulos de alto rendimento (junk), e assim por diante.

Existem dezenas de milhares de títulos (ações, títulos, etc.) para escolher, mas nem todos eles têm o mesmo sucesso. A equipe de cada fundo mútuo vasculha seu universo em busca dos melhores 30 ou 40 investimentos que amadores como você e eu facilmente perdemos. Os melhores gestores de fundos tornam-se celebridades bem pagas:Peter Lynch alcançou fama internacional ao transformar seu Fidelity Magellan Fund no maior fundo mútuo da América.

A razão para o domínio do mercado

- A maioria dos fundos mútuos é comprada para aposentadoria

Planos de contribuição definida (como os onipresentes planos 401 (k)) possuíam $ 5,9 trilhões de ativos no final de 2013, de acordo com o ICI. Uma quantia ainda maior é investida por meio de IRAs. Se você considerar que o total de ativos do fundo mútuo é de cerca de US $ 15 trilhões, você pode ver como os fundos mútuos são dominantes no planejamento da aposentadoria. De acordo com o ICI, mais de 60 por cento de todas as compras de fundos mútuos pela primeira vez são feitas dentro de um plano de aposentadoria patrocinado pelo empregador, como 401 (k), 403 (b), SEP-IRA e planos semelhantes. - Conscientização da marca

Se seu empregador oferece um plano 401 (k), as chances são de que eles não administrem o plano porque não são especialistas em todos os requisitos legais. Em vez de, eles terceirizam a administração do plano para uma empresa de serviços financeiros que oferece um menu de opções. Sendo a natureza humana o que é, administradores de planos geralmente escolhem empresas que conhecem, ou seja, aqueles que têm identidades de marca, apenas muito dinheiro pode comprar. - A regulação inadequada permite a manipulação do menu

Não há regras que determinem quais fundos seu plano tem a oferecer, então os administradores de planos carregam o cardápio de fundos com alto custo, fundos mútuos com taxas que beneficiam a empresa, os administradores do plano, e as empresas de fundos mútuos. Entre uma longa lista contendo, dizer, 98 de seus próprios fundos mútuos administrados com nomes exóticos, um ou dois fundos de índice podem estar enterrados no final da lista. Isso porque eles ganham mais dinheiro com fundos administrados. Seu empregador também pode se beneficiar:Propinas de administradores para empregadores são legais e não incomuns. Seu empregador, Portanto, não tem incentivos para oferecer nada além de fundos mútuos administrados que beneficiam a si próprios. Infelizmente, as taxas cobradas pela maioria dos fundos administrados estão bem escondidas para que os participantes do plano não tenham conhecimento delas.

Resumindo, os fundos mútuos mais vendidos são geralmente de grandes empresas como Fidelity e T. Rowe Price, que têm grandes orçamentos de marketing para construir o reconhecimento da marca. Não só eles são bem conhecidos, suas campanhas de marketing fazem com que os consumidores confiem nessas instituições, presumindo que um preço mais alto lhes trará mais segurança e retornos mais altos.

A evidência, Contudo, claramente mostrou que os fundos de índice geralmente têm retornos maiores e taxas mais baixas do que os fundos administrados e, se alguma coisa, tem ainda menos risco, porque eles normalmente são diversificados em mais títulos. Contudo, suas estruturas de baixo custo não deixam muito espaço para campanhas publicitárias chamativas e que, por sua vez, deixou a grande maioria dos investidores em planos de aposentadoria sem saber de seus benefícios, ou mesmo de sua existência.

Sua aposentadoria depende de fundos mútuos administrados, e você está satisfeito com o desempenho? Qual é a sua experiência com o administrador do plano do seu empregador? Eles estão vinculados a uma grande empresa de fundos mútuos ou estão dispostos a oferecer melhores opções de investimento?

Poupança

- O que são dividendos,

- O que são taxas de corretagem e como funcionam?

- O que são contratos inteligentes e como eles funcionam?

- O que é uma conta poupança? E Como Funcionam

- Pagamentos ACH:O que são e como funcionam?

- O que são Robo-Advisors e como eles funcionam?

- Dividendos:o que são e como funcionam

- O que são títulos do Tesouro e como eles funcionam?

-

O que são altcoins e como funcionam?

O que são altcoins e como funcionam? O Bitcoin tem estado no topo da pilha quando se trata de criptomoeda. Mais de uma década após seu lançamento, apenas um Bitcoin vale mais de US$ 40.000 no momento da redação deste artigo. Mas há mai...

-

O que são ações e como elas funcionam?

O que são ações e como elas funcionam? É provável que você tenha ouvido falar sobre o mercado de ações pela primeira vez quando criança. Você ouviu a frase “Wall Street” com tanta frequência que imaginou que fosse algum lugar distante e mí...