O que é Dividend Payout Ratio (DPR)?

O Dividend Payout Ratio (DPR) é o valor dos dividendos pagos aos acionistas em relação ao valor total do lucro líquido. não apenas na demonstração de resultados, mas em todas as três demonstrações financeiras principais. Enquanto se chega por meio da empresa gera. Em outras palavras, o índice de distribuição de dividendos mede a porcentagem do lucro líquido que é distribuído aos acionistas. Patrimônio líquido O patrimônio líquido (também conhecido como patrimônio líquido) é uma conta no balanço de uma empresa que consiste no capital social mais na forma de dividendos.

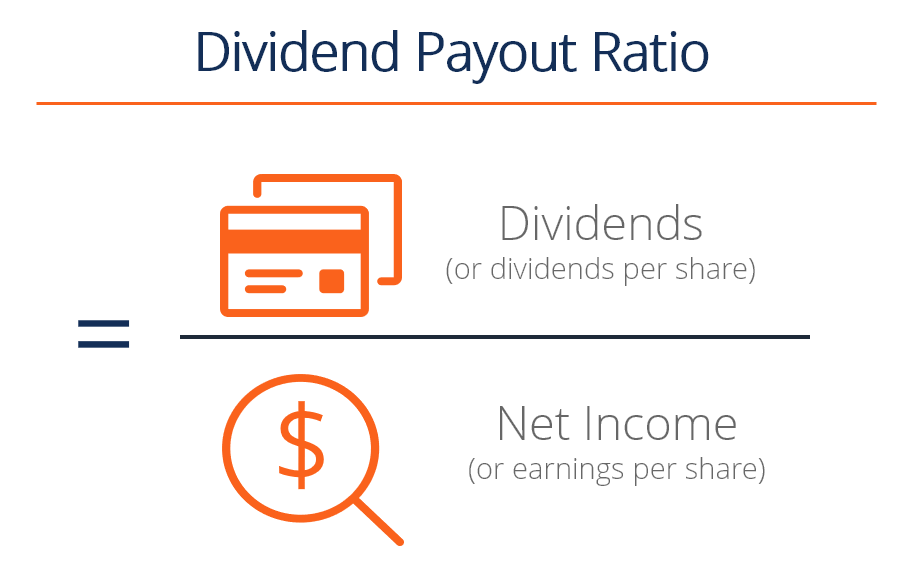

Fórmula da relação de pagamento de dividendos

Existem várias fórmulas para calcular o DPR:

1. DPR =Dividendos totais / Lucro líquido

2. DPR =1 - Razão de retenção (a taxa de retenção, que mede a porcentagem do lucro líquido que é mantida pela empresa como lucros retidos, é o oposto, ou inverso, da relação de pagamento de dividendos)

3. DPR =Dividendos por ação / Lucro por ação

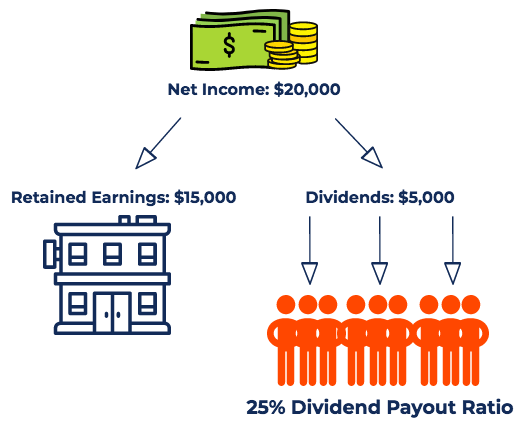

Exemplo de relação de pagamento de dividendos

A empresa A informou um lucro líquido de $ 20, 000 para o ano. No mesmo período, A Empresa A declarou e emitiu $ 5, 000 de dividendos aos seus acionistas. O cálculo do DPR é o seguinte:

DPR =$ 5, 000 / $ 20, 000 =25%

Portanto, um índice de distribuição de dividendos de 25% mostra que a empresa A está distribuindo 25% de seu lucro líquido aos acionistas. Os 75% restantes do lucro líquido que é mantido pela empresa para o crescimento são chamados de lucros retidosRendimentos retidosA fórmula de lucros retidos representa todo o lucro líquido acumulado líquido de todos os dividendos pagos aos acionistas. Os ganhos retidos fazem parte.

Baixe o modelo grátis

Digite seu nome e email no formulário abaixo e baixe o template grátis agora!

Interpretação da Taxa de Pagamento de Dividendos

O índice de distribuição de dividendos ajuda os investidores a determinar quais empresas se alinham melhor com seus objetivos de investimento. Quando os acionistas investem em uma empresa, o retorno sobre o investimento vem de duas fontes:dividendos e ganhos de capitalRendimento de ganhos de capitalRendimento de ganhos de capital (CGY) é a valorização do preço de um investimento ou título, expressa como uma porcentagem. Como o cálculo do rendimento de ganho de capital envolve o preço de mercado de um título ao longo do tempo, pode ser usado para analisar a flutuação do preço de mercado de um título. Veja cálculo e exemplo. As duas fontes de retorno estão relacionadas da seguinte forma:

- UMA alto DPR significa que a empresa está reinvestindo menos dinheiro em seus negócios, enquanto paga relativamente mais de seus ganhos na forma de dividendos. Essas empresas tendem a atrair investidores em renda que preferem a garantia de um fluxo constante de receita a um alto potencial de crescimento no preço das ações.

- Um baixo DPR significa que a empresa está reinvestindo mais dinheiro para expandir seus negócios. Em virtude de investir no crescimento dos negócios, a empresa provavelmente será capaz de gerar níveis mais elevados de ganhos de capital para os investidores no futuro. Portanto, esses tipos de empresas tendem a atrair investidores em crescimento que estão mais interessados nos lucros potenciais de um aumento significativo no preço das ações, e menos interessado na receita de dividendos.

O índice de distribuição de dividendos não tem como objetivo avaliar se uma empresa é um investimento “bom” ou “ruim”. Em vez, é usado para ajudar os investidores a identificar que tipo de retorno - receita de dividendos vs. ganhos de capital - uma empresa tem mais probabilidade de oferecer ao investidor. Analisar o DPR histórico de uma empresa ajuda os investidores a determinar se os retornos de investimento prováveis da empresa são ou não uma boa combinação para o portfólio do investidor, tolerância de risco, e metas de investimento. Por exemplo, observar os índices de pagamento de dividendos pode ajudar os investidores em crescimento ou os investidores em valor a identificar empresas que podem ser uma boa opção para sua estratégia geral de investimento.

O DPR também pode ser usado para medir o nível de maturidade de uma empresa, do seguinte modo:

- Mais jovem, empresas de crescimento mais rápido são mais propensas a relatar um baixo DPR uma vez que eles reinvestem a maior parte de seus ganhos Net IncomeNet Income é um item de linha chave, não apenas na demonstração de resultados, mas em todas as três demonstrações financeiras principais. Enquanto isso é alcançado através do negócio para expansão e crescimento futuro.

- Mais maduro, empresas estabelecidas, com uma taxa de crescimento mais estável, mas provavelmente mais lenta, são mais propensos a ter uma relação alto DPR pois não sentem a necessidade de comprometer uma alta porcentagem de seus ganhos com a expansão dos negócios. Ações da Blue Chip, como Coca-Cola ou General Motors, freqüentemente têm taxas de pagamento de dividendos relativamente mais altas.

Lembre-se de que os DPRs médios podem variar muito de um setor para outro. Muitas indústrias de alta tecnologia tendem a distribuir pouco ou nenhum retorno na forma de dividendos, enquanto as empresas do setor de serviços públicos geralmente distribuem uma grande parte de seus ganhos como dividendos. Os fundos de investimento imobiliário (REITs) são obrigados por lei a pagar uma porcentagem muito alta de seus ganhos como dividendos aos investidores.

Principais vantagens

Resumindo, aqui estão os pontos-chave que você precisa saber sobre o DPR:

- O índice de distribuição de dividendos é o valor dos dividendos pagos aos investidores proporcionalmente ao lucro líquido da empresa.

- Não há uma proporção ideal de pagamento de dividendos, como o DPR de uma empresa depende muito da indústria em que opera, a natureza de seus negócios, e a maturidade e plano de negócios da empresa.

- As empresas de rápido crescimento geralmente relatam uma taxa de pagamento de dividendos relativamente mais baixa, uma vez que os lucros são fortemente reinvestidos na empresa para fornecer mais crescimento e expansão.

- De crescimento mais lento, empresas mais maduras, aqueles que têm relativamente menos espaço para expandir sua participação no mercado por meio de grandes despesas de capital, geralmente relatam uma taxa de pagamento de dividendos mais alta.

- Os investidores orientados para a renda normalmente procuram altos índices de pagamento de dividendos ao escolher as empresas nas quais investir.

Leituras Relacionadas

A CFI oferece o Financial Modeling &Valuation Analyst (FMVA) ™ Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® o ajudará a ganhar a confiança necessária em sua carreira financeira. Inscreva-se hoje! programa de certificação para aqueles que procuram levar suas carreiras para o próximo nível. Para continuar aprendendo e progredindo em sua carreira, os seguintes recursos CFI serão úteis:

- Rácio de ganhos de preçosRácio de ganhos de preçosA relação de ganhos de preços (P / L Ratio é a relação entre o preço das ações de uma empresa e o lucro por ação. Fornece uma melhor noção do valor de uma empresa.

- Dividendo versus Recompra / Recompra de AçõesDividendo versus Recompra / Recompra de Ações Os acionistas investem em empresas de capital aberto para valorização do capital e receita. Existem duas maneiras principais pelas quais uma empresa retorna lucros aos seus acionistas - Dividendos em dinheiro e Recompra de ações. As razões por trás da decisão estratégica sobre dividendos vs recompra de ações diferem de empresa para empresa

- Dividend Per ShareDividend Per Share (DPS) Dividend Per Share (DPS) é o valor total dos dividendos atribuídos a cada ação individual em circulação de uma empresa. Calculando o dividendo por ação

- Fundo de investimento imobiliário (REITs) Fundo de investimento imobiliário (REIT) Um fundo de investimento imobiliário (REIT) é um fundo de investimento ou título que investe em propriedades imobiliárias geradoras de renda. O fundo é operado e de propriedade de uma empresa de acionistas que contribuem com dinheiro para investir em propriedades comerciais, como prédios de escritórios e apartamentos, armazéns, hospitais, centros comerciais, Moradia de estudantes, hotéis

finança

- O que é a relação entre contas a receber e vendas?

- Qual é a relação ácido-teste?

- Qual é a taxa de rotatividade de ativos?

- O que é uma Política de Taxa de Pagamento de Dividendo Constante?

- Qual é a relação dívida / ativo?

- Qual é a Razão do intervalo defensivo?

- O que é Dividend Coverage Ratio (DCR)?

- O que é uma política de dividendos?

-

Qual é a relação dívida líquida / EBITDA?

Qual é a relação dívida líquida / EBITDA? p A relação dívida líquida / EBITDA mede a capacidade de uma empresa de pagar seus passivos. Mostra quanto tempo a empresa precisa para operar nos níveis atuais de dívida e EBITDA para pagar toda a su...

-

O que é um índice de solvência?

O que é um índice de solvência? p O índice de solvência é uma métrica de desempenho que nos ajuda a examinar a saúde financeira de uma empresa. Em particular, permite-nos determinar se a empresa pode cumprir com suas obrigações fina...