O que é um Dividendo Especial?

Um dividendo especial, também conhecido como dividendo extra, é um não recorrente, Dividendo “único” distribuído por uma empresa aos seus acionistas. É separado do ciclo regular de dividendos e geralmente é anormalmente maior do que o pagamento de dividendos típico de uma empresa.

Dividendos especiais são normalmente declarados após ganhos da empresa excepcionalmente fortes, a venda de uma subsidiária ou unidade de negócios, um spin-offSpin-Off de negóciosUm spin-off corporativo é uma estratégia operacional usada por uma empresa para criar uma nova subsidiária de sua empresa controladora. , ou depois de atingir um marco da empresa.

Razões para pagar um dividendo especial

Uma empresa paga um dividendo especial pelos seguintes motivos:

1. Distribuindo dinheiro extra disponível no balanço patrimonial

Quando há muito dinheiro disponível no balanço patrimonial de uma empresa Balanço Patrimonial O balanço patrimonial é uma das três demonstrações financeiras fundamentais. As demonstrações financeiras são fundamentais para a modelagem financeira e para a contabilidade. e não decide reinvestir o dinheiro de volta no negócio, a empresa pode optar por distribuir o dinheiro na forma de um dividendo especial.

Um exemplo proeminente é o especial da Microsoft, dividendo único de $ 3 por ação em julho de 2004, avaliado em um pagamento total de $ 32 bilhões.

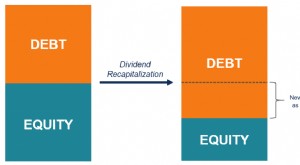

2. Alterar a estrutura financeira de uma empresa

Lembre-se da equação contábil, Ativo =Passivo + Patrimônio Líquido. Um dividendo especial pode ser usado para alterar a estrutura de capital de uma empresaEstrutura de capitalEstrutura de capital refere-se ao valor da dívida e / ou patrimônio líquido empregado por uma empresa para financiar suas operações e seus ativos. A estrutura de capital de uma empresa reduzindo o patrimônio líquido e os ativos. Ao pagar um dividendo especial, a empresa está alterando o percentual da dívida em relação ao percentual do patrimônio líquido usado para financiar a empresa.

3. Incutir confiança na geração de valor a longo prazo

Dividendos especiais podem ser usados por uma empresa para mostrar confiança em sua geração de valor de longo prazo e para melhorar a confiança dos acionistas. Quando os acionistas recebem dinheiro extra na forma de um dividendo especial, é mais provável que fiquem com a empresa a longo prazo.

4. Uma política de dividendos híbrida - empresas cíclicas

As empresas podem usar um dividendo especial em conjunto com sua política de dividendos regulares para formar uma política de dividendos híbrida. Isso pode ser visto com empresas cíclicas, onde são amplamente afetadas pelas perspectivas econômicas.

As empresas cíclicas podem seguir um ciclo normal de dividendos e também declarar um dividendo especial quando o desempenho da empresa é melhor do que o normal. Esta é considerada uma prática melhor do que aumentar a taxa de dividendos durante os booms econômicos e diminuir a taxa durante as recessões econômicas, o que pode enviar sinais contraditórios aos investidores.

Desvantagens Potenciais

Existem possíveis desvantagens a serem consideradas ao declarar um dividendo especial:

1. Percebida falta de oportunidades de investimento

Um dividendo especial pode ser visto pelos investidores como a empresa que não encontra um uso melhor para suas reservas de caixa. Em outras palavras, os investidores podem ver a empresa enfrentando uma falta de oportunidades de reinvestimento. Isso pode ter um impacto negativo no preço das ações da empresa, pois os investidores podem acreditar que seu potencial de crescimento está diminuindo.

2. Custo de oportunidade

As empresas podem declarar um dividendo especial apenas para perceber que não têm dinheiro suficiente para financiar projetos futuros. Portanto, o custo de oportunidadeCusto de oportunidade O custo de oportunidade é um dos conceitos-chave no estudo da economia e prevalece em vários processos de tomada de decisão. O valor de declarar um dividendo especial é alto.

Por exemplo, Considere uma empresa que distribui seu dinheiro como um dividendo especial aos investidores. Se uma oportunidade atraente de investimento surgisse, a empresa pode não ter caixa suficiente em seu balanço patrimonial para financiar o projeto.

Impacto de um Dividendo Especial no Preço das Ações

Os dividendos especiais exercem o mesmo efeito que um dividendo em dinheiro sobre os preços das ações. Por exemplo, Considere uma ação que está atualmente sendo negociada a $ 100 um dia antes da data ex-dividendo Data Ex-DividendoA data ex-dividendo é um termo de investimento que determina quais acionistas estão qualificados para receber os dividendos declarados. Quando uma empresa anuncia um dividendo, o conselho de administração estabeleceu uma data de registro quando apenas os acionistas registrados nos livros da empresa a partir dessa data têm direito a receber os dividendos. O dividendo especial declarado é de $ 20 por ação.

Teoricamente, na data ex-dividendo, o estoque deve cair $ 20 e ser negociado a $ 80. Com isso dito, a ação pode ser maior ou menor que $ 80 na data ex-dividendo, dependendo do sentimento do investidor em relação ao dividendo especial.

Lançamentos de diário para um dividendo especial

Os lançamentos contábeis manuais para um dividendo especial são iguais aos de um dividendo normal em dinheiro.

Considere uma empresa que declara, em 1 de janeiro, um dividendo especial de $ 1 por ação no dia 5, 000 ações atualmente em circulação. Os dividendos são pagos em 1º de fevereiro aos acionistas registrados em 15 de janeiro.

Os dividendos especiais a pagar são $ 5, 000 (5, 000 x $ 1), e as entradas de diário são as seguintes:

Leituras Relacionadas

CFI é o fornecedor oficial do Financial Modeling &Valuation Analyst (FMVA) ™. Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® irá ajudá-lo a ganhar a confiança que você precisa em seu carreira em finanças. Inscreva-se hoje! programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar avançando em sua carreira, os recursos CFI adicionais abaixo serão úteis:

- Dividendo acelerado Dividendo acelerado Um dividendo acelerado é um dividendo que é pago antes de uma mudança na forma como os dividendos são tratados, como uma mudança na taxa de imposto de dividendos. Os pagamentos de dividendos são feitos antecipadamente para proteger os acionistas e mitigar o impacto negativo que uma mudança na política de dividendos acarreta.

- Custo do EquityCost of EquityCost of Equity é a taxa de retorno que um acionista exige para investir em um negócio. A taxa de retorno exigida é baseada no nível de risco associado ao investimento

- Dividend Payout RatioDividend Payout RatioDividend Payout Ratio é o valor dos dividendos pagos aos acionistas em relação ao valor total do lucro líquido gerado por uma empresa. Fórmula, exemplo

- Plano de Reinvestimento de Dividendos (DRIP) Plano de Reinvestimento de Dividendos (DRIP) Um plano de reinvestimento de dividendos (DRIP ou DRP) é um plano oferecido por uma empresa aos acionistas que lhes permite reinvestir automaticamente seus

Artigos em Destaque

-

O que é um estoque?

O que é um estoque? Quando uma pessoa possui ações de uma empresa, o indivíduo é chamado de acionista e é elegível para reivindicar parte dos ativos e ganhos residuais da empresa (caso a empresa tenha que se dissolver). ...

-

O que é um Dividendo de Ações?

O que é um Dividendo de Ações? Um dividendo de ações, um método usado por empresas para distribuir riqueza aos acionistas, é um pagamento de dividendos feito na forma de ações e não em dinheiro. Os dividendos de ações são emitidos ...