Fundo mútuo direto versus regular:o que é melhor?

Cada fundo mútuo vem em duas versões - versão direta e versão regular.

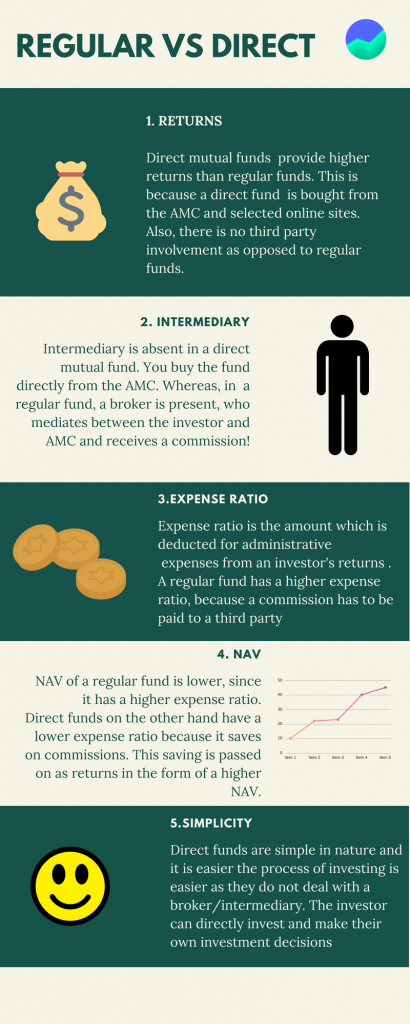

Uma das principais diferenças entre eles é que os fundos mútuos regulares (MFs) têm uma comissão de distribuição, enquanto os fundos mútuos diretos não. Isso torna o índice de despesas mais alto para os fundos regulares. O índice de despesas é o total de despesas do fundo com seus ativos sob gestão (AUM).

Essa é uma das razões pelas quais os fundos mútuos diretos são melhores do que os normais. Mas observe que há outras razões para MFs diretos benéficos para os investidores, em comparação com o investimento por meio de MFs regulares.

Diferença entre fundos mútuos diretos e regulares

Fundos mútuos regulares vs diretos

Razão de Despesa Baixa

O índice de despesas (taxas cobradas pela empresa de fundos mútuos) é muito mais baixo em fundos mútuos diretos. Portanto, se um esquema cobra 0,2% como proporção de despesas, o que significa essencialmente é que 0,2% do AUM será usado para cobrir despesas operacionais e administrativas dos fundos.

A maioria das pessoas tende a buscar a ajuda de seu consultor de fundos mútuos preferencial ou de seu provedor de serviços de consultoria financeira local ao investir por meio de fundos regulares.

Mas, a taxa paga ao consultor sai do seu bolso. É deduzido diretamente do valor do seu investimento e pago ao consultor ou agente. Isso é principalmente uma parte do índice de despesas do fundo. Conseqüentemente, comissões mais altas significam um índice de despesas mais alto para fundos mútuos.

Em planos diretos de fundos mútuos, não há taxas de comissão ou taxas de distribuição. Conseqüentemente, o índice de despesas é muito menor.

Plano Retorno de 1 ano Retorno de 5 anos Retorno de 10 anos Taxa de despesas Direto 51,41% 19,37% -0,46 Regular 49,62% 17,88% 16,44% 1,58 Em 21 de setembro, 2021Retornos mais altos

Os retornos de qualquer fundo mútuo direto são sempre maiores do que a versão regular do mesmo fundo mútuo. A principal razão por trás disso é a "relação de despesas". O índice de despesas é menor para o plano direto em relação ao plano regular, conforme mencionado acima.

NAV superior

O valor líquido do ativo ou NAV, de qualquer fundo mútuo direto, é sempre superior à versão regular do mesmo fundo mútuo.

Ele representa o valor de uma unidade de fundo mútuo e é determinado pelo cálculo dos ativos totais de propriedade do fundo e pela divisão pelo número de unidades em circulação.

Os ativos de propriedade do fundo geralmente variam entre instrumentos de dívida, como debêntures e títulos, e instrumentos de patrimônio, como ações de empresas. Em alguns casos, o dinheiro também pode fazer parte dos ativos possuídos. A contagem total desses instrumentos é calculada para chegar aos ativos de propriedade do fundo.

Se as taxas pagas aos agentes puderem ser evitadas, então, o valor do NAV poderia ser maior.

Como resultado, os fundos diretos têm um NAV mais alto do que os fundos regulares do mesmo fundo mútuo.

Menos chances de ser enganado

Embora os investidores de varejo possam pensar que ter um consultor ao seu lado será útil para seus investimentos, eles estão apenas parcialmente corretos.

Uma olhada no fórum do consumidor dirá que há um grande número de reclamações contra agentes de consultoria patrimonial que enganaram investidores e roubaram milhões. Embora nem todos os agentes sejam fraudulentos, o simples fato de a sua remuneração ser baseada em comissões e depender do valor do seu investimento gera um conflito de interesses.

Com fundos diretos, as chances de tal atividade são baixas.

Você está no controle

Com fundos diretos, você está totalmente no controle de seus investimentos em fundos mútuos. Estar no controle também significa que você precisa fazer sua própria lição de casa para estudar sobre os fundos. Um pouco de esforço do seu lado pode ajudar muito.

Você teria um entendimento completo de como funcionam os fundos mútuos, como AMCs processam transações, atualizar seu KYC e muitas outras tarefas processuais que o tornarão um investidor competente.

Embora a população em geral possa se contentar com agentes baseados em comissão assumindo seus investimentos, pode ser útil ter uma abordagem mais ativa para seus objetivos financeiros de longo prazo.

Aprenda um pouco sobre o AMC no qual deseja investir e compare seus fundos ou adote os serviços oferecidos por sites de gestão de patrimônios como o Groww, que ajudam a construir seu próprio portfólio ou investir em um portfólio pré-fabricado com base em suas necessidades.

Bons investimentos!

Isenção de responsabilidade:As opiniões expressas aqui são do autor e não refletem as da Groww.

Fundo de investimento público

-

Exemplos de fundos mútuos diretos e regulares:retornos dos 10 principais fundos comparados

Exemplos de fundos mútuos diretos e regulares:retornos dos 10 principais fundos comparados As versões regular e direta de qualquer fundo mútuo são exatamente o mesmo fundo, administrado pelos mesmos gestores de fundos, investindo nas mesmas ações e títulos. A diferença é que, no caso de f...

-

SIP Vs STP Vs SWP - Qual é o Melhor

SIP Vs STP Vs SWP - Qual é o Melhor Quem já pensou em investimentos mensais que poderiam resultar em um montante fixo, já está familiarizado com o conceito de plano de investimento sistemático. Contudo, ainda existem outros métodos sist...