Usando opções como estratégia de hedge

As estratégias de hedge são utilizadas pelos investidores para reduzir sua exposição ao risco no caso de um ativo em sua carteira estar sujeito a uma queda repentina de preço. Quando bem feito, As estratégias de hedge reduzem a incerteza e limitam as perdas sem reduzir significativamente a taxa potencial de retorno.

Usualmente, os investidores compram títulos inversamente correlacionados com um ativo vulnerável em sua carteira. No caso de um movimento adverso de preço no ativo vulnerável, a segurança inversamente correlacionada deve se mover na direção oposta, atuando como uma proteção contra quaisquer perdas. Alguns investidores também compram instrumentos financeiros chamados derivativos. Quando usado de forma estratégica, os derivativos podem limitar as perdas dos investidores a um valor fixo. Uma opção de venda sobre uma ação ou índice é um instrumento clássico de hedge.

Principais vantagens

- Um hedge é um investimento que protege seu portfólio de movimentos adversos de preços.

- As opções de venda dão aos investidores o direito de vender um ativo a um preço especificado dentro de um período de tempo predeterminado.

- O preço das opções é determinado pelo seu risco de queda, que é a probabilidade de a ação ou índice que eles estão protegendo perder valor se houver uma mudança nas condições de mercado.

Como funcionam as opções de venda

Com uma opção de venda, você pode vender uma ação a um preço especificado dentro de um determinado período de tempo. Por exemplo, uma investidora chamada Sarah compra ações a US $ 14 por ação. Sarah assume que o preço vai subir, mas no caso de o valor das ações despencar, Sarah pode pagar uma pequena taxa (US $ 7) para garantir que ela possa exercer sua opção de venda e vender as ações a US $ 10 no prazo de um ano.

Se em seis meses o valor das ações que ela comprou aumentar para $ 16, Sarah não exercerá sua opção de venda e terá perdido $ 7. Contudo, se em seis meses o valor do estoque cair para $ 8, Sarah pode vender as ações que comprou (a $ 14 por ação) por $ 10 por ação. Com a opção de venda, Sarah limitou suas perdas a US $ 4 por ação. Sem a opção de venda, Sarah teria perdido $ 6 por ação.

Preço da opção determinado pelo risco de baixa

A precificação de derivativos está relacionada ao risco de baixa no título subjacente. O risco de baixa é uma estimativa da probabilidade de o valor de uma ação cair se as condições de mercado mudarem. Um investidor consideraria essa medida para entender quanto pode perder como resultado de uma queda e decidir se vai usar uma estratégia de hedge como uma opção de venda.

Ao comprar uma opção de venda, um investidor está transferindo o risco de queda para o vendedor. Em geral, quanto maior o risco de queda que o comprador do hedge busca transferir para o vendedor, mais cara será a cobertura.

O risco de baixa é baseado no tempo e na volatilidade. Se um título é capaz de movimentos de preços significativos em uma base diária, em seguida, uma opção sobre esse título que expira semanas, meses ou anos no futuro seriam considerados arriscados e, portanto, seriam mais caros. Por outro lado, se um título é relativamente estável diariamente, há menos risco de desvantagem, e a opção será mais barata.

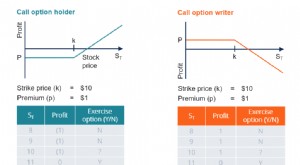

p As opções de compra dão aos investidores o direito de comprar o título subjacente; as opções de venda dão aos investidores o direito de vender o título subjacente.

Considere a data de vencimento e o preço de exercício

Uma vez que um investidor tenha determinado em qual ação ele gostaria de fazer uma negociação de opções, existem duas considerações principais:o prazo até a opção expirar e o preço de exercício. O preço de exercício é o preço pelo qual a opção pode ser exercida. Também é conhecido como preço de exercício.

As opções com preços de exercício mais altos são mais caras porque o vendedor está assumindo mais riscos. Contudo, opções com preços de exercício mais altos fornecem mais proteção de preço para o comprador.

Idealmente, o preço de compra da opção de venda seria exatamente igual ao risco de queda esperado do título subjacente. Esta seria uma cobertura com um preço perfeito. Contudo, se fosse esse o caso, haveria poucos motivos para não proteger todos os investimentos.

Por que a maioria das opções tem pagamentos médios negativos?

Claro, o mercado está longe de ser tão eficiente, preciso ou generoso. Para a maioria dos títulos, as opções de venda têm pagamentos médios negativos. Existem três razões para isso:

- Volatilidade Premium :A volatilidade implícita é geralmente maior do que a volatilidade realizada para a maioria dos títulos. A razão para isso está aberta ao debate, mas o resultado é que os investidores regularmente pagam a mais pela proteção contra perdas.

- Index Drift: Os índices de ações e os preços das ações associadas tendem a subir com o tempo. Quando o valor do título subjacente aumenta gradualmente, o valor da opção de venda diminui gradualmente.

- Redução do tempo: Como todas as posições de opções longas, a cada dia que uma opção se aproxima de sua data de vencimento, ele perde parte de seu valor. A taxa de degradação aumenta à medida que o tempo restante na opção diminui.

Como o pagamento esperado de uma opção de venda é menor do que o custo, o desafio para os investidores é comprar apenas a proteção necessária. Isso geralmente significa comprar opções de venda a preços de exercício mais baixos e, portanto, assumindo mais do risco de queda do título.

Opções de venda de longo prazo

Os investidores costumam estar mais preocupados em se proteger contra quedas moderadas de preços do que contra quedas severas, já que esses tipos de quedas de preços são muito imprevisíveis e relativamente comuns. Para esses investidores, um spread de venda em baixa pode ser uma estratégia de hedge com boa relação custo-benefício.

Em uma propagação de urso colocado, o investidor compra uma opção de venda com preço de exercício superior e também vende outra com preço de exercício inferior com a mesma data de vencimento. Isso fornece proteção limitada porque o pagamento máximo é a diferença entre os dois preços de exercício. Contudo, isso geralmente é proteção suficiente para lidar com uma queda leve ou moderada.

Outra maneira de obter o máximo valor de um hedge é comprar uma opção de venda de longo prazo, ou a opção de venda com a data de vencimento mais longa. Uma opção de venda de seis meses nem sempre é o dobro do preço de uma opção de venda de três meses. Ao comprar uma opção, o custo marginal de cada mês adicional é menor que o anterior.

Exemplo de uma opção de venda de longo prazo

- Opções de venda disponíveis no iShares Russell 2000 Index ETF (IWM)

- Negociando a $ 160,26

No exemplo acima, a opção mais cara também fornece ao investidor a proteção mais barata por dia.

Isso também significa que as opções de venda podem ser estendidas de maneira muito econômica. Se um investidor tem uma opção de venda de seis meses sobre um título com um determinado preço de exercício, pode ser vendido e substituído por uma opção de venda de 12 meses com o mesmo preço de exercício. Essa estratégia pode ser feita repetidamente e é chamada de lançamento de uma opção de venda.

Ao lançar uma opção de venda, enquanto mantém o preço de exercício abaixo (mas próximo) do preço de mercado, um investidor pode manter um hedge por muitos anos.

Calendário Spreads

Adicionar meses extras a uma opção de venda fica mais barato quanto mais vezes você estende a data de vencimento. Essa estratégia de hedge também cria uma oportunidade de usar o que chamamos de spreads de calendário. Os spreads de calendário são criados com a compra de uma opção de venda de longo prazo e a venda de uma opção de venda de curto prazo pelo mesmo preço de exercício.

Contudo, essa prática não diminui o risco de queda do investidor no momento. Se o preço das ações cair significativamente nos próximos meses, o investidor pode enfrentar algumas decisões difíceis. Eles devem decidir se desejam exercer a opção de venda de longo prazo, perdendo seu valor de tempo restante, ou se quiserem comprar de volta a opção de venda mais curta e arriscar empatar ainda mais dinheiro em uma posição perdedora.

Em circunstâncias favoráveis, uma distribuição de calendário resulta em um barato, hedge de longo prazo que pode então ser estendido indefinidamente. Contudo, sem uma pesquisa adequada, o investidor pode inadvertidamente introduzir novos riscos em suas carteiras de investimento com esta estratégia de hedge.

As opções de venda de longo prazo são econômicas

Ao tomar a decisão de cobrir um investimento com uma opção de venda, é importante seguir uma abordagem em duas etapas. Primeiro, determinar qual nível de risco é aceitável. Então, identificar quais transações podem mitigar esse risco de maneira econômica.

Como uma regra, as opções de venda de longo prazo com um baixo preço de exercício fornecem o melhor valor de hedge. Isso ocorre porque seu custo por dia de mercado pode ser muito baixo. Embora sejam inicialmente caros, eles são úteis para investimentos de longo prazo. As opções de venda de longo prazo podem ser estendidas para estender a data de vencimento, garantindo que uma cobertura apropriada esteja sempre no lugar.

Lembre-se de que alguns investimentos são mais fáceis de fazer hedge do que outros. As opções de venda para índices amplos são mais baratas do que ações individuais porque têm menor volatilidade.

É importante observar que as opções de venda destinam-se apenas a ajudar a eliminar o risco no caso de uma queda repentina de preço. As estratégias de hedge devem sempre ser combinadas com outras técnicas de gestão de portfólio, como diversificação, reequilibrando, e um processo rigoroso de análise e seleção de títulos.

Fundo de Hedge

-

O que é Delta Hedging?

O que é Delta Hedging? A cobertura delta é uma estratégia de negociação que reduz o risco direcional associado aos movimentos de preço de um ativo subjacente. A cobertura é obtida através do uso de opções Opções:Compra e Ve...

-

O que é cobertura?

O que é cobertura? p Hedging é uma estratégia financeira que deve ser entendida e usada pelos investidores. Patrimônio privado vs Capital de risco, Angel / Seed Investors Compare capital privado vs capital de risco vs a...