O que é um fundo Quant?

Um fundo quant (abreviação de fundo quantitativo) é um fundo de investimento que usa técnicas matemáticas e estatísticas em conjunto com algoritmos automatizados e modelos quantitativos avançados para tomar decisões de investimento e executar negociações. Não há intelecto e julgamento humano envolvidos na seleção de investimentos e decisões relacionadas.

Os fundos Quant operam usando modelos baseados em computador, que mitigam riscos e perdas relacionados à gestão de recursos humanos. Os fundos são frequentemente considerados uma forma de investimentos alternativos porque não são tradicionais por natureza. Assim como qualquer outro fundo de investimento, Os fundos quant têm como objetivo superar o mercado, colocando fundos com ativos líquidos e negociados publicamente de uma forma superior. Em termos financeiros, o objetivo é gerar alphaAlphaAlpha é uma medida do desempenho de um investimento em relação a um índice de referência adequado, como o S&P 500. Um alfa de um (o valor da linha de base é zero) mostra que o retorno do investimento durante um período de tempo especificado superou a média geral do mercado em 1%. (Retorno em excesso).

Teoria quantitativa, que é a espinha dorsal dos fundos de quantia, foi originalmente aplicado ao financiamento por Robert Merton. As finanças quantitativas combinadas com a matemática (cálculo) levaram a desenvolvimentos como a moderna teoria de portfólio, o modelo de precificação de opções Black-ScholesOpção incorporada Uma opção incorporada é uma disposição em um título financeiro (normalmente em títulos) que fornece a um emissor ou detentor do título um certo direito, mas não a obrigação de realizar algumas ações em algum momento no futuro. As opções embutidas existem apenas como um componente de segurança financeira, e outras estratégias.

Os modelos quantitativos utilizados pelos fundos quant são projetados para detectar oportunidades de investimento no mercado. Portanto, a competição entre os desenvolvedores de quant é a criação de um modelo mais superior. Os modelos matemáticos complexos realizam as decisões de compra / venda sem intervenção humana.

Compreendendo os Fundos Quant

Os fundos Quant usam estratégias de investimento algorítmicas que são sistematicamente programadas para administrar um fundo e tomar decisões de investimento. Não há intervenção direta de gestores de fundos humanos com seus julgamentos, experiência, opiniões, e emoções.

Quant fundos usam análise quantitativaAnálise quantitativa A análise quantitativa é o processo de coleta e avaliação de dados mensuráveis e verificáveis para compreender o comportamento e o desempenho de um negócio. em comparação com fundos tradicionais que usam análise fundamental. As estratégias de quant são frequentemente chamadas de caixa preta devido ao nível de sigilo que cerca seus algoritmos. Os modelos Quant também funcionam melhor quando são testados, e dizem que têm melhor desempenho em mercados em alta, mas funcionam como outras estratégias genéricas em mercados em baixa.

O crescimento substancial dos fundos de quantia nos últimos anos pode ser atribuído a vários fatores, incluindo soluções de big data e maior acesso a uma gama mais ampla de dados de mercado. Os modelos de fundos Quant são mais eficientes e eficazes com mais dados do que menos, o que fez da era do big data um período oportuno para complementar seu crescimento.

Os avanços e inovações em tecnologia e automação também impactaram positivamente o crescimento dos fundos quantitativos, aumentando os dados com os quais eles poderiam trabalhar. Permitiu que quant funds recebessem fortes feeds para uma análise abrangente de cenários e sensibilidades. A Quants usa modelos proprietários para aumentar sua chance de vencer o mercado. Existem também programas prontos para o uso que podem ser obtidos para fundos que exigem simplicidade.

Processo de Investimento Quantitativo

Um fundo de quantia é um híbrido de fundos de índice passivos e fundos administrados ativamente, pois carrega características de ambos em termos de gestão. Em um fundo passivo, o gestor do fundo decide o momento de entrada e saída de um investimento. Em fundos de quantia, as decisões de tempo são feitas pelos programas de computador.

O processo de investimento quantitativo geralmente é dividido em três etapas essenciais, ou seja, sistema de entrada, mecanismo de previsão, e construção de portfólio.

Etapa 1:Sistema de entrada

Este estágio é onde todas as entradas necessárias são fornecidas. Eles incluem dados de mercado, as regras, e dados da empresa. Os dados de mercado incluem taxas de juros, inflaçãoInflaçãoInflação é um conceito econômico que se refere a aumentos no nível de preços dos bens durante um determinado período de tempo. O aumento no nível de preços significa que a moeda em uma determinada economia perde poder de compra (ou seja, menos pode ser comprado com a mesma quantidade de dinheiro)., Taxa de crescimento do PIB, etc. Os dados da empresa incluem o crescimento da receita, crescimento dos ganhos, custo de capital, rendimento de dividendos, preço-lucro, etc.

No estágio de entrada, ações com fatores indesejáveis, como alta volatilidade, enorme fardo da dívida, alocação de capital ineficiente, e outros fatores relacionados são removidos do modelo quantitativo. Este é um mecanismo de triagem inicial usado para remover os elementos indesejáveis de antemão e deixar as empresas com maior probabilidade de gerar alfa. As regras do modelo também são definidas neste momento.

Etapa 2:mecanismo de previsão

A fase de previsão é onde as estimativas de retorno esperado, preço, parâmetros de risco, e outros fatores são gerados. A avaliação dos estoques também é feita nesta etapa.

Etapa 3:construção de portfólio

A composição e construção da carteira ocorrem nesta fase. A composição é feita por meio de otimizadores ou sistemas baseados em heurísticas. Uma carteira ótima é construída pelo modelo quantitativo atribuindo um peso apropriado para cada ação para gerar os retornos desejados e reduzir o risco em níveis aceitáveis.

Quant Fund Strategies

As estratégias de quant são formuladas para identificar e direcionar os fatores subjacentes responsáveis pelo desempenho superior de certos ativos em relação a outros ou ao mercado. O modelo de quant descreve os fatores subjacentes e modelos de back-teste para mostrar os fatores que são viáveis para análise.

O modelo é então implementado com base em um conjunto de regras definidas que auxiliam na triagem de ativos a serem incluídos em um portfólio. Portanto, quants terá como objetivo identificar os fatores e as estratégias de design que melhor os extraem em um processo denominado investimento de fator. O objetivo principal é perseguir o alfa.

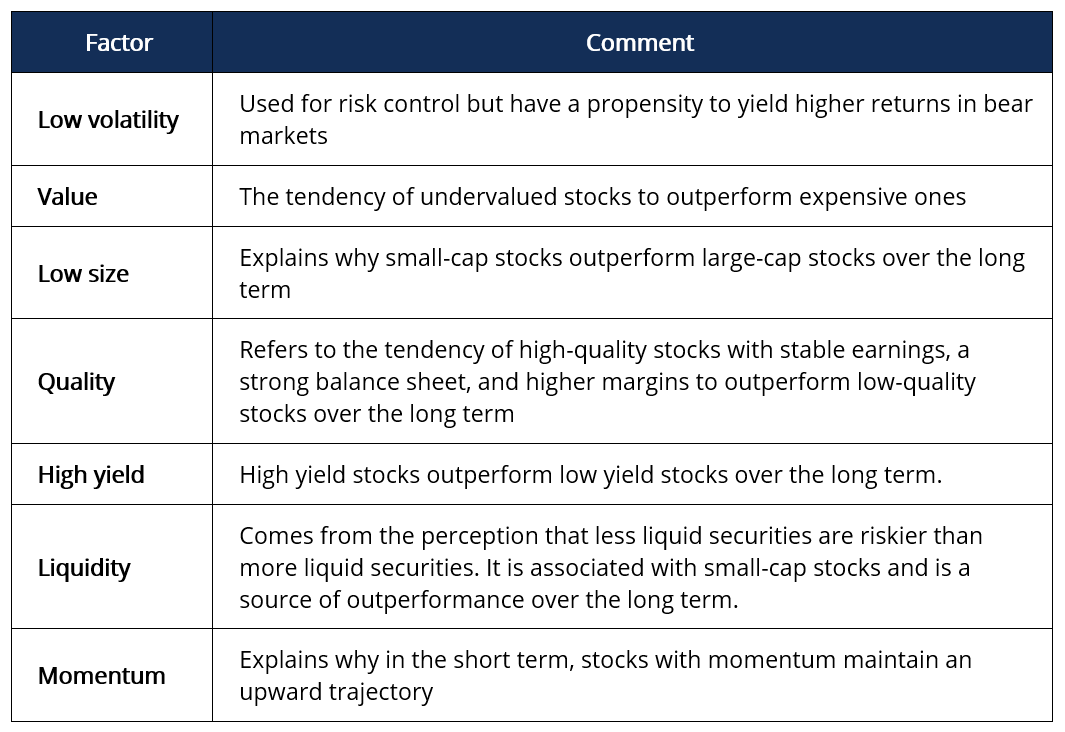

Fatores são características inerentes a grupos de ativos financeiros que descrevem as diferentes métricas de risco / retorno do mercado. Fatores populares visados por quantos incluem baixa volatilidade, valor, tamanho baixo, qualidade, alto rendimento, liquidezLiquidez; nos mercados financeiros, a liquidez refere-se à rapidez com que um investimento pode ser vendido sem afetar negativamente seu preço. Quanto mais líquido for um investimento, mais rapidamente ele pode ser vendido (e vice-versa), e mais fácil é vendê-lo pelo valor justo. Todo o resto sendo igual, ativos mais líquidos negociados com prêmio e ativos ilíquidos negociados com desconto., e momentum. Os fatores são encontrados em todos os setores e classes de ativos, historicamente ganhando um prêmio de risco de longo prazo. Eles podem ser explicados pela tabela abaixo:

Os investidores podem ter como alvo modelos de fator único ou construir carteiras de múltiplos fatores. Os fundos Quant começaram a alocar ativos em vários fatores em oposição à alocação em classes de ativos como em carteiras tradicionais. Isso se deve à observação de que as classes de ativos estão mostrando mais correlação entre si, em contraste com fatores que mostram um alto grau de não correlação.

As estratégias de quant mais comuns são smart-beta e prêmios de risco, que são explicados abaixo:

1. Estratégias Smart-Beta

Smart-beta refere-se ao investimento em carteiras que usam uma combinação de investimento ativo e passivo. A abordagem do smart-beta é semelhante a uma interseção entre o investimento em valor tradicional e a hipótese dos mercados eficientes Hipótese dos Mercados Eficientes A hipótese dos Mercados Eficientes é uma teoria de investimento derivada principalmente de conceitos atribuídos ao trabalho de pesquisa de Eugene Fama.

É uma estratégia longa, usando índices construídos alternativamente para explorar as ineficiências do mercado e os fatores de risco subjacentes. É orientado por fatores e pode inclinar-se para um ou mais fatores por meio da reponderação dos índices de referência para incliná-los para ações de baixa volatilidade que podem gerar retornos ajustados ao risco aprimorados que ultrapassam o índice de referência. Os índices de referência incluem o índice S&P 500 ou o índice MSCI, que pondera as ações por capitalização de mercado e é uma proxy para ampla exposição de mercado. Eles também mostram passivamente o prêmio de risco das ações.

Os fundos Smart-beta também são conhecidos como índices personalizados e também podem ser construídos usando ativos de qualidade de alto rendimento, onde as ações são selecionadas de acordo com as regras de estratégia de forma transparente. Os fundos Smart-beta incluem um forte elemento beta, indicando que eles estão intimamente relacionados ao mercado.

2. Estratégias de prêmios de risco

A estratégia de prêmios de risco visa fatores por meio de negociações long-short com o único propósito de gerar retornos absolutos. A estratégia elimina grande parte do elemento beta para oferecer retornos positivos, mesmo durante os mercados em baixa.

As estratégias de prêmios de risco também empregam alavancagem e derivativos para amplificar os retornos ou se proteger contra riscos. Um modelo de estratégia de valor longo-curto envolve uma posição longa em ações subvalorizadas e, ao mesmo tempo, vender a descoberto as ações caras em uma carteira com base no valor de preço / valor contábil.

As estratégias de prêmios de risco oferecem uma chance maior de capturar o alfa por meio de uma posição longa em ações subvalorizadas e venda a descoberto de ações sobrevalorizadas, capturando assim o prêmio de risco de ambos os lados. Eles são indiscutivelmente uma estratégia melhor do que uma estratégia beta inteligente.

Um fundo de prêmios de risco pode, em maior medida, eliminar os riscos associados à exposição ao mercado. Contudo, alguns custos são incorridos na venda a descoberto, pois envolve empréstimos de ativos. Quanto mais longa for a posição curta, mais arriscada e cara a posição pode se tornar. É ainda mais caro vender ações de pequena capitalização, o que resulta na perda do portfólio dos benefícios do fator tamanho.

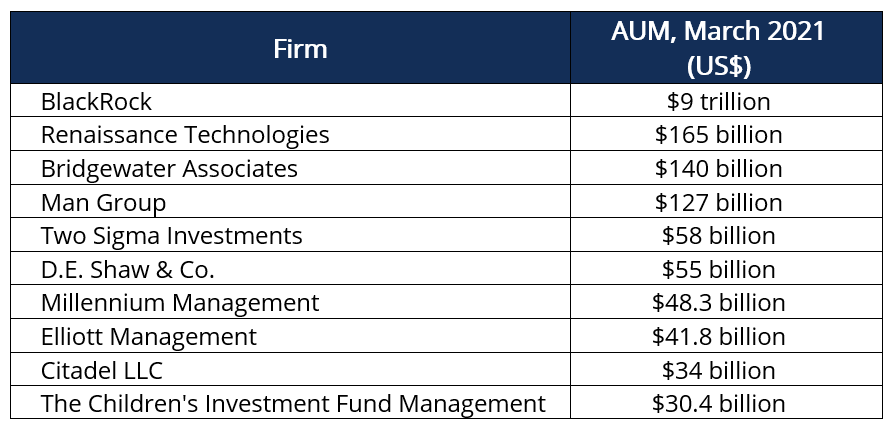

Principais fundos de quant em 2021

Vantagens dos fundos Quant

- Os fundos Quant eliminam o julgamento humano, assumir um viés neutro, e remover o preconceito.

- Os fundos Quant cobram taxas de gestão mais baixas, tornando-os econômicos devido à sua estratégia passiva e consistente.

- O controle de risco é superior devido a um modelo de investimento consistente, independentemente das mudanças nas condições de mercado.

- Tomada de decisão rápida devido à automação de um modelo que pode colocar pedidos rapidamente e explorar ganhos de diferenciais de preço estreitos de forma mais eficaz.

- A ocorrência de erros não é tão desenfreada como nos investimentos tradicionais.

- Os fundos Quant fazem uso de algoritmos superiores e as melhores mentes em análise quantitativa para explorar as ineficiências do mercado e alcançar o alfa.

- Os recursos de aprendizado de máquina dos modelos quânticos geram percepções ao analisar grandes quantidades de dados em tempo real.

Desvantagens dos Fundos Quant

- Os fundos Quant usam dados históricos, mas às vezes a história não se repete.

- Os modelos Quant precisam de backtestes rigorosos e contínuos para garantir que continuem funcionando conforme o esperado.

- Alguns modelos não levam em consideração circunstâncias inesperadas, que pode resultar em resultados indesejáveis no caso de um evento catastrófico, por exemplo., uma pandemia.

- Muitas suposições são inseridas no modelo. Algumas suposições podem não ser válidas se o ambiente mudar, resultando em ordens de compra / venda indesejáveis.

- O uso de Inteligência Artificial (IA) Inteligência Artificial (IA) A Inteligência Artificial (IA) é um amplo ramo da ciência da computação que se concentra na capacidade de uma máquina de produzir comportamento racional externo pode levar a diferentes modelos quantitativos para tomar as mesmas decisões em uníssono, que pode trazer problemas de contágio nos mercados financeiros.

Leituras Relacionadas

CFI é o fornecedor oficial do Capital Markets &Securities Analyst (CMSA) ®Program Page - CMSA Inscreva-se no programa CMSA® da CFI e torne-se um Analista de Mercado de Capitais e Valores Mobiliários certificado. Avance na sua carreira com os nossos programas e cursos de certificação. programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar avançando em sua carreira, os recursos CFI adicionais abaixo serão úteis:

- AlgorithmsAlgorithms (Algos) Algorithms (Algos) são um conjunto de instruções que são introduzidos para executar uma tarefa. Eles automatizam as negociações para gerar lucros em uma frequência impossível para um operador humano.

- Equity Risk PremiumEquity Risk PremiumEquity risk premium é a diferença entre os retornos sobre o patrimônio / ações individuais e a taxa de retorno livre de risco. É a compensação ao investidor por assumir um nível mais alto de risco e investir em ações em vez de títulos sem risco.

- Como se tornar um Quant? Como se tornar um Quant? Um quant refere-se a uma pessoa especializada na implementação de métodos estatísticos e matemáticos para compreender e prever o

- Modern Portfolio Theory (MPT) Modern Portfolio Theory (MPT) A Modern Portfolio Theory (MPT) refere-se a uma teoria de investimento que permite aos investidores montar uma carteira de ativos que maximiza o retorno esperado para

investir

-

O que é um fundo sem carga?

O que é um fundo sem carga? Um fundo sem carga é um tipo de fundo mútuo em que as ações são compradas e vendidas sem encargos de comissão para a compra ou venda sendo retirada dos fundos do investidor. As despesas de vendas são ...

-

O que são fundos mútuos abertos?

O que são fundos mútuos abertos? Os fundos mútuos abertos referem-se a fundos mútuos que emitem ações para investidores com base no valor do ativo líquido (NAV) Net Asset ValueNet asset value (NAV) é definido como o valor dos ativos ...