O que são “Excess Returns”?

p O termo “retornos excedentes” é usado para denotar o desempenho de um fundo em comparação com um índice de referência. Retorno em excesso, que também é conhecido como alfa, pode fornecer uma indicação se um respectivo fundo, estoque, ou a segurança teve desempenho superior ou inferior, e é calculado com o Capital Asset Pricing Model (CAPM) Capital Asset Pricing Model (CAPM) O Capital Asset Pricing Model (CAPM) é um modelo que descreve a relação entre o retorno esperado e o risco de um título. A fórmula CAPM mostra que o retorno de um título é igual ao retorno livre de risco mais um prêmio de risco, com base na versão beta dessa segurança.

p

p  p

p O benchmark permite que os investidores analisem e comparem o desempenho de vários fundos, observando como eles se saíram em relação ao benchmark. Obtendo ou calculando o valor, os investidores podem identificar os fundos que obtiveram maiores retornos excedentes.

p Os retornos em excesso podem ser positivos ou negativos. Retornos excedentes positivos sugerem que o desempenho de um fundo é maior do que o índice de referência, enquanto os retornos negativos sugerem que um fundo teve um desempenho inferior em comparação com o índice de referência.

p A métrica também é conhecida como taxa de retorno anormal, também conhecido como alfa, e representa a parte do retorno de um fundo que não é justificada pelo índice de referência ou pela taxa de retorno do mercado. Um exemplo de referência é o Índice S&P 500S &P 500, o Índice Standard and Poor’s 500, abreviado como índice S&P 500, é um índice que reúne ações de 500 empresas de capital aberto do. O S&P 500 é uma referência popular para índices porque acompanha as principais ações dos EUA.

p

p

p

p O benchmark permite que os investidores analisem e comparem o desempenho de vários fundos, observando como eles se saíram em relação ao benchmark. Obtendo ou calculando o valor, os investidores podem identificar os fundos que obtiveram maiores retornos excedentes.

p Os retornos em excesso podem ser positivos ou negativos. Retornos excedentes positivos sugerem que o desempenho de um fundo é maior do que o índice de referência, enquanto os retornos negativos sugerem que um fundo teve um desempenho inferior em comparação com o índice de referência.

p A métrica também é conhecida como taxa de retorno anormal, também conhecido como alfa, e representa a parte do retorno de um fundo que não é justificada pelo índice de referência ou pela taxa de retorno do mercado. Um exemplo de referência é o Índice S&P 500S &P 500, o Índice Standard and Poor’s 500, abreviado como índice S&P 500, é um índice que reúne ações de 500 empresas de capital aberto do. O S&P 500 é uma referência popular para índices porque acompanha as principais ações dos EUA.

p

p

p

p O benchmark permite que os investidores analisem e comparem o desempenho de vários fundos, observando como eles se saíram em relação ao benchmark. Obtendo ou calculando o valor, os investidores podem identificar os fundos que obtiveram maiores retornos excedentes.

p Os retornos em excesso podem ser positivos ou negativos. Retornos excedentes positivos sugerem que o desempenho de um fundo é maior do que o índice de referência, enquanto os retornos negativos sugerem que um fundo teve um desempenho inferior em comparação com o índice de referência.

p A métrica também é conhecida como taxa de retorno anormal, também conhecido como alfa, e representa a parte do retorno de um fundo que não é justificada pelo índice de referência ou pela taxa de retorno do mercado. Um exemplo de referência é o Índice S&P 500S &P 500, o Índice Standard and Poor’s 500, abreviado como índice S&P 500, é um índice que reúne ações de 500 empresas de capital aberto do. O S&P 500 é uma referência popular para índices porque acompanha as principais ações dos EUA.

p

p

p

p O benchmark permite que os investidores analisem e comparem o desempenho de vários fundos, observando como eles se saíram em relação ao benchmark. Obtendo ou calculando o valor, os investidores podem identificar os fundos que obtiveram maiores retornos excedentes.

p Os retornos em excesso podem ser positivos ou negativos. Retornos excedentes positivos sugerem que o desempenho de um fundo é maior do que o índice de referência, enquanto os retornos negativos sugerem que um fundo teve um desempenho inferior em comparação com o índice de referência.

p A métrica também é conhecida como taxa de retorno anormal, também conhecido como alfa, e representa a parte do retorno de um fundo que não é justificada pelo índice de referência ou pela taxa de retorno do mercado. Um exemplo de referência é o Índice S&P 500S &P 500, o Índice Standard and Poor’s 500, abreviado como índice S&P 500, é um índice que reúne ações de 500 empresas de capital aberto do. O S&P 500 é uma referência popular para índices porque acompanha as principais ações dos EUA.

p

p

Resumo

- O termo “retornos excedentes” é usado para denotar o desempenho de um fundo em comparação com um índice de referência.

- Retorno em excesso, que também é conhecido como alfa, pode fornecer uma indicação de se um respectivo fundo teve desempenho superior ou inferior, e é calculado com o Capital Asset Pricing Model (CAPM).

- O excesso de retornos permite que analistas e investidores façam ajustes de risco e avaliem as habilidades e habilidades de um gestor para agregar valor ao portfólio de um fundo. Também, a métrica permite que os investidores façam comparações diretas entre dois fundos.

Calculando retornos em excesso

p Excesso de retornos, essencialmente, é o valor que é maior do que a taxa de retorno de mercado projetada. Taxas de retorno são comumente projetadas através do uso de modelos de ativos financeiros, como o Capital Asset Pricing Model. p A fórmula CAPM pode ser vista abaixo: pRetorno Esperado (Ra) =RF + β (MR - RF)

p p Onde:- Ra =Retorno esperado de um título

- RF =Taxa livre de risco Taxa livre de riscoA taxa de retorno livre de risco é a taxa de juros que um investidor pode esperar ganhar em um investimento que apresenta risco zero. Na prática, a taxa livre de risco é comumente considerada igual aos juros pagos em um título do Tesouro do governo de 3 meses, geralmente, o investimento mais seguro que um investidor pode fazer.

- β =Beta da segurança

- SR =Retorno esperado do mercado

Excesso de retorno =RF + β (MR - RF) - TR

p p Onde:- Ra =Retorno esperado de um título

- RF =Taxa livre de risco

- β =Beta da segurança

- SR =Retorno esperado do mercado

- TR =Retorno real ou total do título

Exemplo - Calculando o retorno em excesso usando o CAPM

p Para fins ilustrativos, considere as seguintes informações sobre uma ação que Jason (um analista) está avaliando: p As ações são atualmente negociadas na Bolsa de Valores de Nova York (NYSE), cuja sede está domiciliada nos EUA. A taxa do Tesouro dos EUA a 10 anos é de 3,5%, e o retorno anual médio histórico para ações no mercado americano é de 8,5%. O beta do respectivo estoque é 1,5, o que indica que nos últimos dois anos, o retorno foi e é 1,5 vezes mais volátil do que o benchmark - S&P 500. O retorno total da ação foi de 18,7%. p Para descobrir quais são os retornos excedentes, Jason deve primeiro calcular o retorno esperado da ação seguindo o modelo de Precificação de Ativos de Capital e, em seguida, encontrar os retornos em excesso. p O retorno esperado pode ser calculado como: p Retorno esperado =Taxa livre de risco + [Beta * Prêmio de retorno de mercado] p =3,5% + [1,5 * 8,5%] p =16,25% p p Os retornos excedentes podem ser calculados como: p Excesso de retornos =retorno total - retorno esperado p =18,7% - 16,25% p =2,45% p p Com base nos resultados acima, Jason consegue ver que a ação teve um desempenho superior ao do benchmark e que o excesso de retorno de 2,45% não pode ser justificado pelo mercado. pImportância dos retornos em excesso

p Retornos excessivos permitem que analistas e investidores façam ajustes de risco e avaliem as habilidades e habilidades de um gestor para agregar valor ao portfólio de um fundo. Também, a métrica permite que os investidores façam comparações diretas entre dois fundos. pLeituras Relacionadas

p A CFI é a fornecedora oficial da página do programa Capital Markets &Securities Analyst (CMSA) ™ - CMSAInscreva-se no programa CMSA® da CFI e torne-se um analista certificado de Capital Markets &Securities. Avance na sua carreira com os nossos programas e cursos de certificação. programa de certificação, projetado para transformar qualquer pessoa em um analista financeiro de classe mundial. p Para ajudá-lo a se tornar um analista financeiro de classe mundial e levar sua carreira ao máximo em seu potencial, esses recursos adicionais serão muito úteis:- BetaBetaO beta (β) de um título de investimento (ou seja, uma ação) é uma medida de sua volatilidade de retornos em relação a todo o mercado. É usado como uma medida de risco e é parte integrante do Capital Asset Pricing Model (CAPM). Uma empresa com um beta mais alto tem maior risco e também maiores retornos esperados.

- Excesso de fluxo de caixa Excesso de fluxo de caixa O excesso de fluxo de caixa refere-se ao dinheiro mantido por uma empresa que pode desencadear um reembolso obrigatório de dívida de acordo com o título da empresa

- Bolsa de Valores de Nova York (NYSE) Bolsa de Valores de Nova York (NYSE) A Bolsa de Valores de Nova York (NYSE) é a maior bolsa de valores do mundo, hospedando 82% do S&P 500, bem como 70 dos maiores

- Taxa de Retorno Taxa de RetornoA Taxa de Retorno (ROR) é o ganho ou perda de um investimento durante um período de tempo copmared ao custo inicial do investimento expresso como uma porcentagem. Este guia ensina as fórmulas mais comuns

investir

-

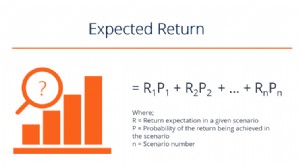

O que é o retorno esperado?

O que é o retorno esperado? O retorno esperado de um investimento é o valor esperado da distribuição de probabilidade de possíveis retornos que ele pode fornecer aos investidores. O retorno do investimento é uma variável desconh...

-

O que são retornos históricos?

O que são retornos históricos? p O retorno histórico de um ativo financeiro, como um vínculo, estoque, segurança, índice, ou fundo, é sua taxa de retorno e desempenho anteriores. Os dados históricos são comumente usados em anális...