APY vs. APR:Qual é a diferença?

Rendimento percentual anual, ou APY, e taxa de porcentagem anual, ou APR, são maneiras de falar sobre interesse. Mas APY são os juros pagos sobre o dinheiro em uma conta de depósito, enquanto APR é o custo do empréstimo.

Se você já abriu uma conta poupança ou solicitou um cartão de crédito ou empréstimo hipotecário, então você provavelmente já viu os termos APY e APR.

Embora esses inicialismos sejam semelhantes, eles têm algumas diferenças distintas que podem afetar quanto você paga de juros quando toma dinheiro emprestado ou usa crédito, e quanto você ganha em juros ao abrir uma conta de depósito em um banco ou instituição financeira.

Aqui estão algumas coisas que você deve saber sobre as diferenças entre APY e APR.

- O que é APY?

- Como você calcula o APY?

- Qual é a diferença entre APY e APR?

O que é APY?

APY normalmente se aplica a contas de depósito e produtos de investimento, como contas de poupança, certificados de depósito e contas do mercado monetário. E quando você abre uma conta poupança em um banco ou cooperativa de crédito, eles provavelmente usarão os depósitos que você fizer nesses tipos de contas para financiar os empréstimos que emitem para outros clientes. Para incentivar os consumidores a abrir essas contas, os bancos oferecem juros sobre o seu dinheiro a uma taxa específica, que é expresso como APY da conta.

APY é a taxa de retorno anual - expressa como uma porcentagem - que você obtém do seu dinheiro depois de contabilizar os juros compostos. Juros compostos são os juros que você ganha sobre o valor do dólar principal em sua conta - e os juros que já estão acumulados no saldo principal.

Saiba mais sobre juros compostosComo você calcula o APY?

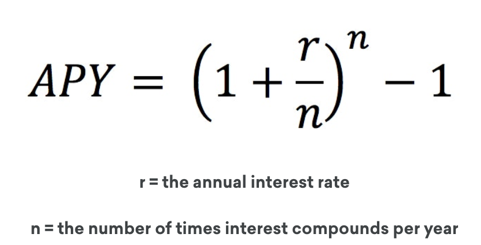

Para determinar o seu APY, as instituições financeiras usam essa fórmula.

Nesta fórmula, a letra “r” representa a taxa de juros anual, enquanto a letra “n” representa a frequência com que os juros são compostos a cada ano. Os juros podem ser compostos diariamente, por mês, trimestral, semestralmente ou anualmente. Quanto mais compostos de interesse forem, melhor, pois você ganha dinheiro mais rapidamente. Você pode aprender mais sobre como as instituições financeiras calculam o APY no site do FDIC.

Para tornar as coisas simples, aqui está um exemplo. Digamos que você abra uma conta poupança com APY 0,03% e faça um depósito inicial de $ 5, 000. Se o APY for 0,03% e compostos diariamente, no final do ano você teria $ 5, 001,50 em sua conta se você não depositou nenhum dinheiro adicional. No final do segundo ano, você teria $ 5, 003, uma vez que o valor total dos juros seria calculado com base no saldo de $ 5, 001,50 em vez de US $ 5, 000 que você depositou inicialmente.

Com cada período de composição, você ganha alguns juros sobre o seu dinheiro. Todos esses juros são somados com base na taxa APY de sua conta. Finalmente, tenha em mente que os juros que você pode ganhar podem variar com base em quanto você deposita em sua conta; com que frequência e quanto você contribui ou retira; e que tipo de conta você abre.

Como posso obter um APY melhor do meu banco?

Alguns bancos e instituições financeiras oferecem um APY mais alto se você mantiver saldos mais altos em sua conta. Pesquisar e comparar taxas de bancos diferentes - tanto online quanto pessoalmente - também pode ajudá-lo a conseguir uma taxa melhor.

Qual é a diferença entre APY e APR?

Embora APY indique a taxa na qual sua conta de depósito pode ganhar dinheiro, APR é o custo anual do empréstimo de dinheiro - incluindo certas taxas. Você ouvirá sobre a APR se fizer um empréstimo ou usar um cartão de crédito.

APR é o juro anual, mais quaisquer taxas aplicáveis, uma instituição financeira cobra pelo empréstimo de dinheiro. A APR costuma ser mais alta do que a taxa de juros declarada para o empréstimo, pois inclui essas taxas adicionais. E a APR também é expressa como uma porcentagem.

A APR de um empréstimo normalmente não inclui juros compostos. Mas os emissores de cartão de crédito podem usar juros compostos ao calcular quanto cobrar de você pelo uso do crédito que eles concedem a você.

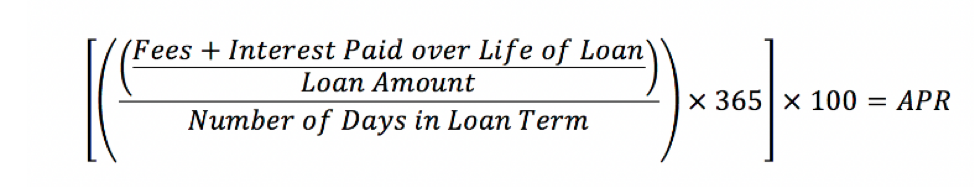

Aqui está a fórmula para calcular a APR de um empréstimo com taxas.

A APR tem um grande impacto no custo do empréstimo, portanto, é importante que você entenda o que essa taxa significa - e quanto ela vai custar em juros e taxas - antes de solicitar um empréstimo.

Quais taxas são normalmente incluídas em um APR?

As taxas incluídas em uma APR podem variar dependendo do tipo de empréstimo. Geralmente, taxas como originação de empréstimos e taxas de transação, que estão vinculados a um empréstimo específico, estão incluídos no APR.

Resultado

Compreender o APR e o APY pode ajudar a torná-lo um consumidor mais informado quando se trata de pedir dinheiro emprestado ou decidir com qual banco fazer negócios.

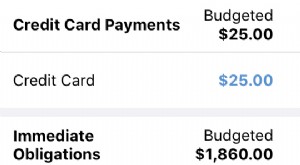

Se você está tentando obter uma hipoteca, Cartão de crédito, empréstimo de automóvel ou outro empréstimo ao consumidor, preste muita atenção não só à taxa de juros e APR. Uma taxa mais baixa significa custos mais baixos ao longo da vida do empréstimo. Leia as letras miúdas dos termos do seu empréstimo ou cartão de crédito e calcule quanto realmente custará o empréstimo desse dinheiro.

É o inverso com APY - quanto maior a taxa, maior será a quantia de juros que seu dinheiro pode render. Se você estiver escolhendo entre contas de poupança em bancos diferentes, olhe para este número tão importante e se os juros aumentam diariamente, mensal ou anualmente para determinar quanto você ganhará em seus depósitos. De lá, você pode tomar a melhor decisão sobre onde guardar seu dinheiro.

finança

- Juros em aberto x volume:entendendo a diferença

- 401 (k) vs. Plano de pensão:Qual é a diferença?

- APR vs. APY:Qual é a diferença?

- Dedução fiscal vs. crédito fiscal:qual é a diferença?

- APR vs. APY:Qual é a diferença?

- Venmo vs. PayPal:qual é a diferença?

- Opções vs Ações:Qual é a Diferença?

- ETFs vs Ações:Qual é a Diferença?

-

Saldo atual vs. saldo disponível:Qual é a diferença?

Saldo atual vs. saldo disponível:Qual é a diferença? Ficar de olho no saldo de sua conta corrente é a chave para administrar seu dinheiro. Mas as contas correntes geralmente têm mais de um tipo de saldo. Então, qual você deve assistir? Se você já depo...

-

TransUnion vs. Equifax:Qual é a diferença?

TransUnion vs. Equifax:Qual é a diferença? Todas as agências de relatórios de crédito ao consumidor fazem basicamente a mesma coisa. Eles usam registros públicos e outras fontes para gerar um relatório de crédito e pontuação para você, para qu...