O que é o cronograma A?

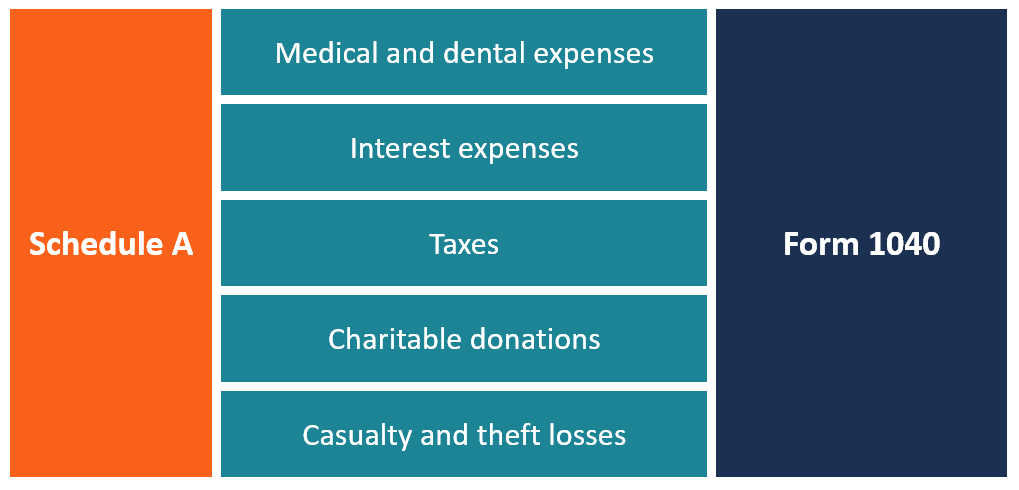

O Anexo A é um formulário de imposto de renda usado nos Estados Unidos para declarar deduções detalhadas.

Ele está anexado ao Formulário 1040 para contribuintes que pagam impostos de renda anuaisContabilidade de impostos de renda Impostos de renda e sua contabilidade é uma área-chave de finanças corporativas. Existem vários objetivos na contabilização do imposto de renda e na otimização da avaliação de uma empresa. Os contribuintes podem optar por reivindicar uma dedução de declaração de imposto padrão ou discriminar suas deduções de qualificação linha por linha. Qualquer uma das opções reduzirá o valor da receita que os contribuintes precisam pagar como imposto de renda federal. Como usar o IRS.gov WebsiteIRS.gov é o site oficial do Internal Revenue Service (IRS), a agência de arrecadação de impostos dos Estados Unidos. O site é usado por empresas e, e eles podem escolher a opção que oferece mais economia.

As deduções discriminadas no Programa A são deduzidas da receita bruta ajustadaRenda anual A receita anual é o valor total da receita auferida durante um ano fiscal. O rendimento anual bruto refere-se a todos os rendimentos antes de quaisquer deduções para chegar ao rendimento tributável. O processo envolve relatar as várias categorias de deduções permitidas e adicioná-las uma a uma. Para fazer os cálculos corretamente, os contribuintes devem manter um registro preciso de suas despesas anuais, mantendo recibos e outras documentações. Documentos-fonte O registro em papel das transações financeiras de uma empresa é referido na contabilidade como documentos-fonte. Se os cheques são feitos para provar que as despesas são legítimas. A documentação que os contribuintes podem manter inclui extratos bancários, contas de seguro, contas médicas, cartas de reconhecimento de doação, e declarações de impostos sobre a propriedade.

Deduções padrão vs. deduções detalhadas do cronograma A

A escolha entre a dedução padrão e a dedução discriminada é uma escolha pessoal que os contribuintes individuais devem fazer. Ambos os métodos não podem ser usados simultaneamente.

A Programação A inclui sete categorias de despesas que se enquadram nas deduções discriminadas.

- Despesas médicas e odontológicas

- Juros pagos

- Impostos pagos

- Presentes para caridade

- Perdas devido a acidentes e roubo

- Despesas de trabalho

- Certas despesas diversas

Contudo, a última categoria foi removida na lei tributária de 2017, e despesas diversas não serão mais dedutíveis.

Por outro lado, para deduções padrão, há diretrizes específicas sobre quanto deve ser deduzido para se chegar ao lucro tributável. Em dezembro de 2017, a dedução padrão é $ 6, 350 para contribuintes individuais, $ 12, 700 para um casal que está entrando com o pedido em conjunto, e $ 9, 350 para aqueles que se qualificam como chefes de família.

Quais despesas podem ser discriminadas no cronograma A?

O Cronograma A é categorizado em várias seções que cobrem cada tipo de dedução detalhada. Aqui estão as principais categorias de despesas que podem ser discriminadas no Anexo A:

1. Despesas médicas e odontológicas

Despesas médicas e odontológicas qualificadas que podem ser listadas no Anexo A incluem despesas que você paga do bolso. Pode incluir dinheiro gasto na compra de medicamentos prescritos e taxas de consulta pagas por consultas médicas. De acordo com a lei tributária 2017/2018, os contribuintes que incorrerem em despesas médicas e odontológicas desembolsadas não cobertas por um plano de seguro podem deduzir essas despesas se excederem 7,5% de sua receita bruta ajustada.

As despesas não devem ser reembolsadas por seguradora ou de qualquer outra forma. De acordo com o plano fiscal de 2019 que entra em vigor em abril de 2020, o limite de deduções médicas / odontológicas será revertido para 10%.

2. Despesas de juros pagas

A lei tributária atual permite que os proprietários subtraiam os juros que pagam sobre as hipotecas e as dívidas com o valor do imóvel. A despesa de juros é classificada da seguinte forma:

Juros hipotecários pagos :Os juros da hipoteca pagos sobre uma casa principal e uma segunda casa são dedutíveis se você pagar empréstimos hipotecários de até $ 1 milhão no total ao banco ou companhia hipotecária. Também, os juros hipotecários são dedutíveis em um empréstimo hipotecário de até US $ 1 milhão que você paga a um indivíduo por uma casa principal ou uma segunda casa, se o indivíduo financiou a venda.

Empréstimo de hipoteca: Você pode deduzir os juros pagos em um empréstimo de hipoteca de até US $ 100, 000

3. Impostos pagos

Os contribuintes que discriminam as deduções podem deduzir dois tipos de impostos - impostos sobre a propriedade, e impostos de renda estaduais e locais.

Impostos de propriedade pessoal :Os impostos sobre a propriedade incluem o estado, local, e impostos imobiliários estrangeiros que os contribuintes pagam sobre residências e outras propriedades. Para que os impostos sejam dedutíveis, eles devem ser baseados no valor de avaliação dos bens pessoais, e ser cobrado para o bem-estar público em geral. O imposto também deve ser um imposto uniforme para todas as propriedades da jurisdição em que a autoridade fiscal está localizada.

Impostos de renda estaduais e locais :Você pode deduzir impostos estaduais e locais se especificar as deduções.

4. Doações de caridade

Se você optar por discriminar as deduções na Programação A, você deduz doações de caridade em dinheiro e não em dinheiro de até 50% e 30%, respectivamente, de sua renda bruta ajustada. As doações em dinheiro incluem cheques, deduções da folha de pagamento, doações de cartão de crédito, dinheiro, e retiradas diretas de uma conta bancária. As doações que não são em dinheiro incluem brinquedos, coisas de casa, e roupas.

5. Vítimas e perdas por roubo

Os contribuintes podem deduzir perdas resultantes de certas vítimas, como incêndios, roubo, ou tornado, sujeito a certas limitações. Contudo, apenas perdas que excedam 10% da receita bruta ajustada podem ser deduzidas. Se o contribuinte for reembolsado pelas perdas nos anos posteriores, o reembolso recebido deve ser registrado como receita.

Recursos adicionais

Obrigado por ler o guia do CFI para o Cronograma A. CFI é o fornecedor oficial do Analista de Modelagem e Avaliação Financeira (FMVA) ™. ajudá-lo a ganhar a confiança necessária em sua carreira em finanças. Inscreva-se hoje! programa de certificação, projetado para transformar qualquer pessoa em um analista financeiro de classe mundial. Para continuar aprendendo e desenvolvendo seu conhecimento de análise financeira, Recomendamos enfaticamente os recursos CFI adicionais abaixo:

- FUTA TaxFUTA TaxFUTA é uma abreviatura de Lei Federal do Imposto sobre Desemprego. O FUTA Tax é um imposto federal dos Estados Unidos imposto aos empregadores para ajudar a financiar o pagamento do desemprego.

- Diferenças permanentes / temporárias na contabilidade tributária Diferenças permanentes / temporárias na contabilidade tributária As diferenças permanentes são criadas quando há uma discrepância entre o lucro contábil antes dos impostos e o lucro tributável nas declarações de impostos e impostos

- Calculadora de salárioCalculadora de salárioEsta calculadora de salário pode ser usada para estimar o seu salário anual equivalente com base no salário ou taxa que você recebe por hora. Siga as instruções abaixo para converter a renda horária em anual e determinar seu salário anualmente. Basta inserir suas informações e este formulário se transformará em salário de hora em hora

- Tax ShieldTax ShieldA Tax Shield é uma dedução permitida da receita tributável que resulta em uma redução dos impostos devidos. O valor dessas proteções depende da alíquota tributária efetiva para a empresa ou pessoa física. Despesas comuns que são dedutíveis incluem depreciação, amortização, pagamentos de hipotecas e despesas com juros

finança

-

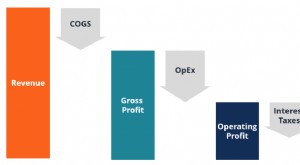

O que é uma despesa não operacional?

O que é uma despesa não operacional? Uma despesa não operacional é uma despesa de negócios que não está relacionada às principais operações de negócios de uma empresa. Os itens mais comuns que se enquadram nessa categoria incluem despesa...

-

O que é receita não operacional?

O que é receita não operacional? A receita não operacional se refere à parte da receita de uma empresa que não é atribuível às suas principais operações de negócios. É uma categoria em uma demonstração de resultados em várias etapasD...