O que é o risco avesso?

Alguém que é avesso ao risco tem a característica ou traço de preferir evitar perdas a ganhar. Esta característica é geralmente associada a investidores ou participantes do mercado que preferem investimentos com retornos mais baixos e riscos relativamente conhecidos em vez de investimentos com retornos potencialmente mais elevados, mas também com maior incerteza e mais risco. Um conceito comum ligado ao risco, aquele que compara o nível de risco de um investimento individual ou carteira com o nível de risco geral no mercado de ações, é o conceito de beta. Beta não alavancado / Beta de ativos Beta não alavancado (Beta de ativos) é a volatilidade dos retornos para uma empresa, sem considerar sua alavancagem financeira. Ele só leva em consideração seus ativos.

Tipos de investimentos que os investidores avessos ao risco escolhem

Um investidor avesso ao risco tende a evitar investimentos de risco relativamente alto, como ações, opções, e futuros. Eles preferem ficar com investimentos com retornos garantidos e risco menor ou zero. Esses investimentos incluem, por exemplo, títulos do governo e títulos do Tesouro. Abaixo estão duas listas que classificam os investimentos de menor e maior risco. Lembre-se de que, embora os níveis de risco relativo de vários tipos de investimentos geralmente permaneçam constantes, pode haver situações em que um investimento geralmente de baixo risco apresenta um risco mais alto ou vice-versa.

Mais seguro, investimentos de baixo risco

- Títulos

- Certificados de depósito

- Títulos do Tesouro

- Seguro de vida

- Títulos Corporativos com Grau de Investimento

- Empréstimos BulletBullet LoanUm empréstimo bullet é um tipo de empréstimo em que o principal emprestado é reembolsado no final do prazo do empréstimo. Em alguns casos, a despesa de juros é

- ETFs *

Além desses investimentos específicos, qualquer tipo de instrumento de dívida emitido por uma empresa será geralmente considerado um seguro, investimento de baixo risco. Esses instrumentos de dívida são normalmente adequados para uma estratégia de investimento avessa ao risco.

Esses instrumentos são de menor risco, pelo menos em parte devido à sua característica de prioridade absoluta. Em caso de dissolução ou falência de uma empresa, há uma ordem definida de reembolso para os credores e investidores da empresa. Legalmente, a empresa deve primeiro pagar os devedores antes de pagar os acionistas preferenciais e ordinários (investidores em ações).

Investimentos de alto risco

- Stocks

- Penny Stocks

- Fundos mútuos

- Derivativos financeiros (opções, garantia, futuros)

- Commodities

- ETFs *

* Alguns ETFs apresentam um risco maior, mas a maioria dos ETFs, especialmente aqueles investidos em índices de mercado, são considerados bastante seguros, especialmente quando comparado aos investimentos em ações individuais. Isso ocorre porque eles normalmente experimentam uma volatilidade relativamente menor, devido à sua natureza diversificada. Tenha em mente, Contudo, que alguns ETFs são investidos em títulos de risco significativamente mais elevado. Portanto, a inclusão de ETFs nas categorias de baixo e alto risco.

Recursos adicionais

Obrigado por ler este guia para entender a definição de aversão ao risco para investidores. A missão da CFI é ajudá-lo a avançar em sua carreira no setor de serviços financeiros. Com esse objetivo em mente, esses recursos CFI adicionais serão muito úteis:

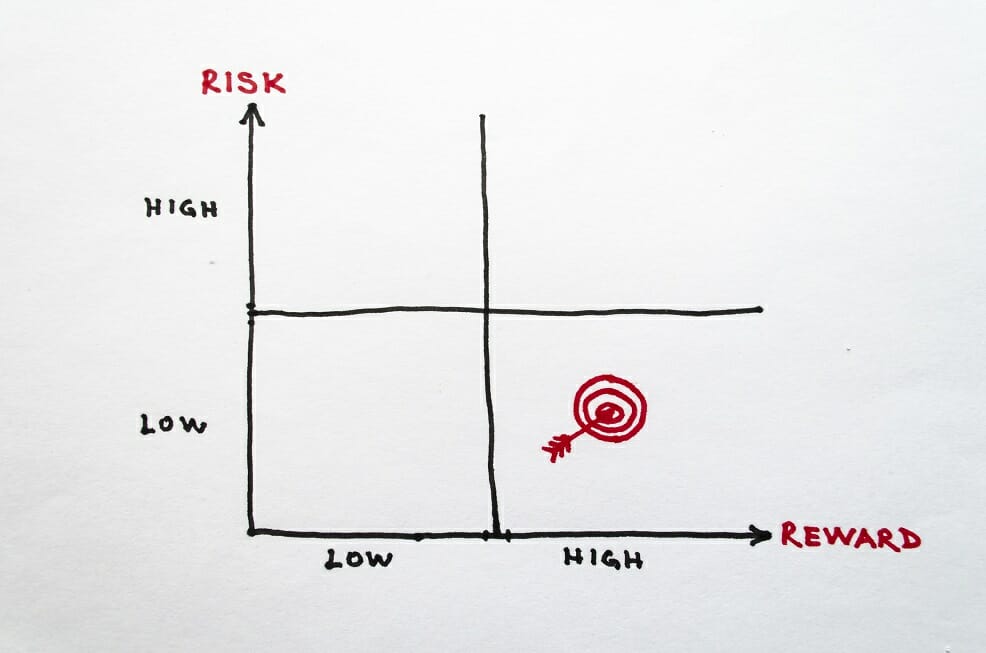

- Risco e retorno Risco e retorno Em investimentos, risco e retorno são altamente correlacionados. O aumento do potencial de retorno sobre o investimento geralmente anda de mãos dadas com o aumento do risco. Diferentes tipos de riscos incluem riscos específicos do projeto, risco específico da indústria, risco competitivo, risco internacional, e risco de mercado.

- Risco sistemático Risco sistemático O risco sistemático é a parte do risco total que é causada por fatores além do controle de uma empresa ou indivíduo específico. O risco sistemático é causado por fatores externos à organização. Todos os investimentos ou valores mobiliários estão sujeitos a risco sistemático e, portanto, é um risco não diversificável.

- Risco sistêmico Risco sistêmico O risco sistêmico pode ser definido como o risco associado ao colapso ou falência de uma empresa, indústria, instituição financeira ou uma economia inteira. É o risco de uma grande falha de um sistema financeiro, em que ocorre uma crise quando os provedores de capital perdem a confiança nos usuários de capital

- Guia de modelagem financeiraFree Financial Modeling GuideEste guia de modelagem financeira cobre dicas do Excel e melhores práticas em suposições, motoristas, previsão, ligando as três declarações, Análise DCF, mais

finança

-

O que são investimentos em infraestrutura?

O que são investimentos em infraestrutura? Os investimentos em infraestrutura são uma forma de ativos reais, ”Que contém ativos físicos que vemos na vida cotidiana, como pontes, estradas, rodovias, sistemas de esgoto, ou energia. Esse tipo de ...

-

O que é risco de mercado?

O que é risco de mercado? O termo risco de mercado, também conhecido como risco sistemático, refere-se à incerteza associada a qualquer decisão de investimento. A volatilidade dos preços muitas vezes surge devido a flutuações ...