O que é uma saída múltipla?

Um múltiplo de saída é um dos métodos usados para calcular o valor terminal em uma fórmula de fluxo de caixa descontado para avaliar um negócio. O método assume que o valor de um negócio pode ser determinado no final de um período projetado, com base nas avaliações de mercado público existentes de empresas comparáveis. Os múltiplos mais comumente usados são EV / EBITDAEV / EBITDAEV / EBITDA é usado na avaliação para comparar o valor de negócios semelhantes, avaliando o valor da empresa (EV) para o múltiplo do EBITDA em relação a uma média. Neste guia, dividiremos o múltiplo EV / EBTIDA em seus vários componentes, e explicará como calculá-lo passo a passo e a relação EV / EBITEV / EBIT. A relação entre o valor da empresa e os lucros antes de juros e impostos (EV / EBIT) é uma métrica usada para determinar se o preço de uma ação é muito alto ou muito baixo.

Os analistas usam múltiplos de saída para estimar o valor de uma empresa multiplicando métricas financeiras, como EBIT EBIT GuideEBIT significa Lucro Antes de Juros e Impostos e é um dos últimos subtotais na demonstração de resultado antes do lucro líquido. O EBIT também é algumas vezes referido como receita operacional e é chamado assim porque é encontrado deduzindo todas as despesas operacionais (custos de produção e não-produção) da receita de vendas. E EBITDAEBITDAEBITDA ou Lucro antes dos juros, Imposto, Depreciação, A amortização é o lucro da empresa antes de qualquer uma dessas deduções líquidas ser feita. O EBITDA se concentra nas decisões operacionais de um negócio porque olha para a lucratividade do negócio das operações principais antes do impacto da estrutura de capital. Fórmula, exemplos por um fator semelhante ao das empresas recentemente adquiridas. A saída múltipla às vezes é chamada de valor de saída do terminal.

O que é valor terminal?

O valor terminal se refere ao valor de um projeto ou negócio em um ponto futuro além do período de previsão explícito. Em vez de, ele assume que as taxas de crescimento de todos os fluxos de caixa futuros são consistentes e estáveis além do período de previsão. O valor terminal é normalmente uma grande parte (> 50%) do valor total avaliado e, portanto, é muito importante.

O valor terminal aborda essas limitações, permitindo a inclusão de valores de fluxo de caixa futuro além do período de projeção, enquanto mitiga quaisquer problemas que possam surgir do uso dos valores de tais fluxos de caixa.

Usando o método de fluxos de caixa descontados para determinar o valor terminal

Ao estimar os fluxos de caixa de uma empresa no futuro, analistas usam modelos financeiros, como o fluxo de caixa descontado (DCF). Fórmula DCF de fluxo de caixa descontado Este artigo divide a fórmula DCF em termos simples com exemplos e um vídeo do cálculo. Aprenda a determinar o valor de um negócio. método combinado com certas suposições para chegar ao valor do negócio. O método DCF assume que o valor do ativo é igual aos fluxos de caixa futuros gerados por aquele ativo.

O método de fluxo de caixa descontado compreende dois componentes principais, ou seja, o período de previsão e o valor terminal. O período de previsão é usado ao estimar o valor de uma empresa ou ativo por um período de cerca de três a cinco anos.

Usar o período de previsão para determinar o valor de uma empresa por um período superior a cinco anos lançará dúvidas sobre a precisão da avaliação obtida. Usar o valor terminal para encontrar o valor de uma empresa ou ativo tenta resolver essa incerteza. Existem duas abordagens para calcular os valores terminais:Método de Saída Múltipla e de Crescimento Perpétuo.

Cálculo do valor terminal usando saída múltipla

O múltiplo de saída usa uma base múltipla de mercado para avaliar de forma justa um negócio. O valor do negócio é obtido pela multiplicação de métricas financeiras, como EBITDA ou EBIT, por um fator obtido de empresas comparáveis que foram adquiridas recentemente. Uma faixa apropriada de múltiplos pode ser gerada observando-se aquisições comparáveis recentes no mercado público.

O múltiplo obtido é então multiplicado pelo EBIT projetado ou EBITDA no ano N (último ano do período de projeção) para dar o valor futuro no final do ano N. O valor futuro (também conhecido como valor terminal) é então descontado usando um Custo Médio Ponderado de Capital da empresa.

O valor obtido é então adicionado ao valor presente dos fluxos de caixa livres para obter o valor da empresa implícito. Valor da empresa (EV) Valor da empresa, ou valor da empresa, é o valor total de uma empresa igual ao seu valor patrimonial, mais a dívida líquida, mais qualquer participação minoritária. Para negócios cíclicos onde os ganhos flutuam de acordo com as variações da economia, usamos o EBITDA ou EBIT médio durante o ciclo cíclico específico, em vez do valor no ano N no período de projeção.

Isso significa que um múltiplo do setor é aplicado em vez de um múltiplo atual para levar em consideração as variações cíclicas dos ganhos. Se os analistas usaram um múltiplo atual, a avaliação seria afetada pelos ciclos econômicos.

Método de crescimento perpétuo

O método de crescimento perpétuo é uma alternativa ao método de saída múltipla, e é responsável pelos fluxos de caixa livres de uma empresa que cresce a uma taxa constante na perpetuidade. Ele assume que o caixa crescerá a uma taxa estável para sempre, a partir de um ponto específico no futuro.

Embora seja quase impossível para uma empresa crescer na mesma taxa por um período infinito no futuro, o método de crescimento perpétuo é preferível ao cálculo do valor terminal porque é baseado no desempenho histórico da empresa.

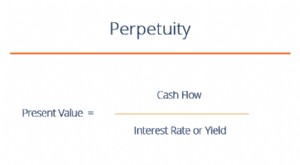

Comparado ao método de saída múltipla, o método de crescimento perpétuo gera um valor terminal mais alto. A fórmula para calcular o valor terminal usando o método de crescimento perpétuo é a seguinte:

Onde:

- D 0 representa os fluxos de caixa em um período futuro anterior a N + 1 ou próximo ao final do período N.

- k representa a taxa de desconto

- g representa a taxa de crescimento constante

Recursos adicionais

CFI é o fornecedor oficial do Financial Modeling &Valuation Analyst (FMVA) ®Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ®A certificação do Financial Modeling and Valuation Analyst (FMVA) ® irá ajudá-lo a ganhar a confiança que você precisa em seu carreira em finanças. Inscreva-se hoje! programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar avançando em sua carreira, os recursos CFI adicionais abaixo serão úteis:

- Análise comparável da empresaA análise comparável da empresa Este guia mostra passo a passo como criar uma análise comparável da empresa ("Comps") e inclui um modelo gratuito e muitos exemplos.

- EBIT x EBITDAEBIT x EBITDAEBIT x EBITDA - duas métricas muito comuns usadas em finanças e avaliação de empresas. Existem diferenças importantes, prós / contras para entender.

- Entrada MultipleEntry Multiple; entrada Multiple, comumente usado em aquisições alavancadas, refere-se ao preço pago por uma empresa em função de uma métrica financeira.

- Tipos de múltiplos de avaliaçãoTipos de múltiplos de avaliaçãoHá muitos tipos de múltiplos de avaliação usados na análise financeira. Eles podem ser categorizados como múltiplos de patrimônio líquido e múltiplos de valor empresarial.

Artigos em Destaque

-

O que é perpetuidade?

O que é perpetuidade? A perpetuidade no sistema financeiro é uma situação em que um fluxo de caixa de avaliaçãoValuationFree orienta para aprender os conceitos mais importantes em seu próprio ritmo. Estes artigos ensinarão...

-

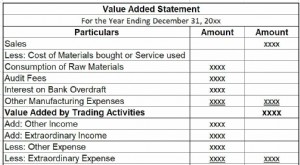

O que é valor agregado?

O que é valor agregado? O valor agregado é o valor extra criado além do valor original de algo. Pode ser aplicado a produtos, Serviços, empresas, gestão, e outras áreas de negócios. Em outras palavras, é uma melhoria feita p...