O que é capacidade de endividamento?

A capacidade de endividamento refere-se ao valor total da dívida que uma empresa pode incorrer e pagar de acordo com os termos de um contrato de dívida. Cronograma de dívidasA cronograma de dívidas apresenta todas as dívidas que uma empresa possui em um cronograma com base em seu vencimento e taxa de juros. Na modelagem financeira, fluxos de despesas de juros. Uma empresa contrai dívidas por vários motivos - como aumentar a produção ou marketing, expandindo a capacidade, ou aquisição de novos negócios. Contudo, incorrer em muitas dívidas ou assumir o tipo errado pode resultar em consequências prejudiciais.

Como os credores tomam decisões sobre para quais empresas emprestar seu dinheiro? Neste artigo, exploraremos as métricas financeiras mais comumente usadasComo as 3 demonstrações financeiras são vinculadasComo as 3 demonstrações financeiras estão vinculadas? Explicamos como vincular as 3 demonstrações financeiras para modelagem financeira e avaliar quanta alavancagem um negócio pode suportar. No fim do dia, Os credores desejam ter conforto e confiança para emprestar seu dinheiro a empresas que possam gerar internamente ganhos e fluxo de caixa suficientes para pagar não apenas os juros, mas também o saldo do principal.

Fonte:curso gratuito de introdução às finanças corporativas da CFI.

Avaliação da capacidade de endividamento

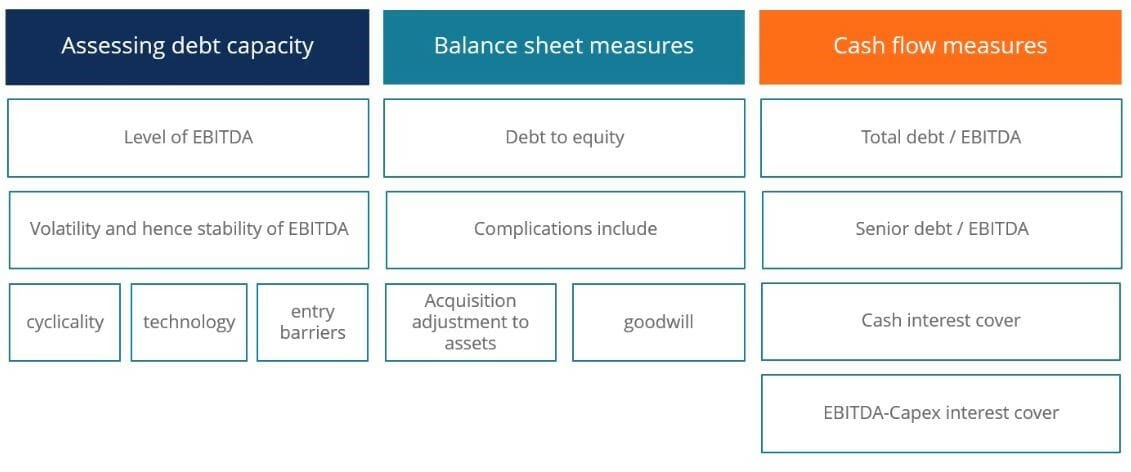

As duas principais medidas para avaliar a capacidade de endividamento de uma empresa são seu balanço patrimonial. Balanço O balanço é uma das três demonstrações financeiras fundamentais. As demonstrações financeiras são fundamentais para a modelagem financeira e para a contabilidade. e medidas de fluxo de caixa. Ao analisar as principais métricas do balanço e das demonstrações de fluxo de caixa, os guias de avaliaçãoValuationFree aprendem os conceitos mais importantes em seu próprio ritmo. Estes artigos ensinarão as melhores práticas de avaliação de negócios e como avaliar uma empresa usando análises comparáveis de empresas, modelagem de fluxo de caixa descontado (DCF), e transações precedentes, como usado em banco de investimento, pesquisa de capital, , os banqueiros de investimento determinam o montante de dívida sustentável que uma empresa pode administrar em uma transação de M&A.

EBITDA e capacidade de dívida

Uma medida para avaliar a capacidade de endividamento é o EBITDA, ou ganhos antes dos juros, Imposto, Depreciação, e Amortização. Para saber mais sobre o EBITDA, consulte nosso Guia de EBITDAEBITDAEBITDA ou Lucro antes dos juros, Imposto, Depreciação, A amortização é o lucro da empresa antes de qualquer uma dessas deduções líquidas ser feita. O EBITDA se concentra nas decisões operacionais de um negócio porque olha para a lucratividade do negócio das operações principais antes do impacto da estrutura de capital. Fórmula, exemplos.

O nível de EBITDA é importante para avaliar a capacidade de endividamento, já que empresas com níveis mais elevados de EBITDA podem gerar mais lucros para pagar suas dívidas. Portanto, quanto maior o nível de EBITDA, quanto maior a capacidade de endividamento. Contudo, embora o nível de EBITDA seja crucial, a estabilidade do nível de EBITDA de uma empresa também é importante na avaliação de sua capacidade de endividamento. Existem alguns fatores que contribuem para a estabilidade do EBITDA de uma empresa - ciclicidade, tecnologia, e barreiras à entrada.

Negócios cíclicos inerentemente têm menos capacidade de endividamento do que negócios não cíclicos. Por exemplo, negócios de mineração são de natureza cíclica devido às suas operações, Considerando que as empresas alimentares são muito mais estáveis. Do ponto de vista do credor, o EBITDA volátil representa os lucros retidos voláteis e a capacidade de pagar dívidas, portanto, um risco de inadimplência muito maior.

Os setores com baixas barreiras à entrada também têm menos capacidade de endividamento em comparação com os setores com altas barreiras à entrada. Por exemplo, as empresas de tecnologia com poucas barreiras de entrada podem ser facilmente prejudicadas à medida que a concorrência entra. Mesmo que as empresas de tecnologia sejam legalmente protegidas por patentes e direitos autorais, a concorrência acabará entrando quando o prazo da patente expirar ou com inovações mais novas e mais eficientes. Por outro lado, indústrias com altas barreiras à entrada, como projetos de infraestrutura de longo prazo, são menos propensos a serem interrompidos por novos participantes e, Portanto, pode sustentar um EBITDA mais estável.

Saiba mais no curso de introdução gratuita de finanças corporativas do CFI.

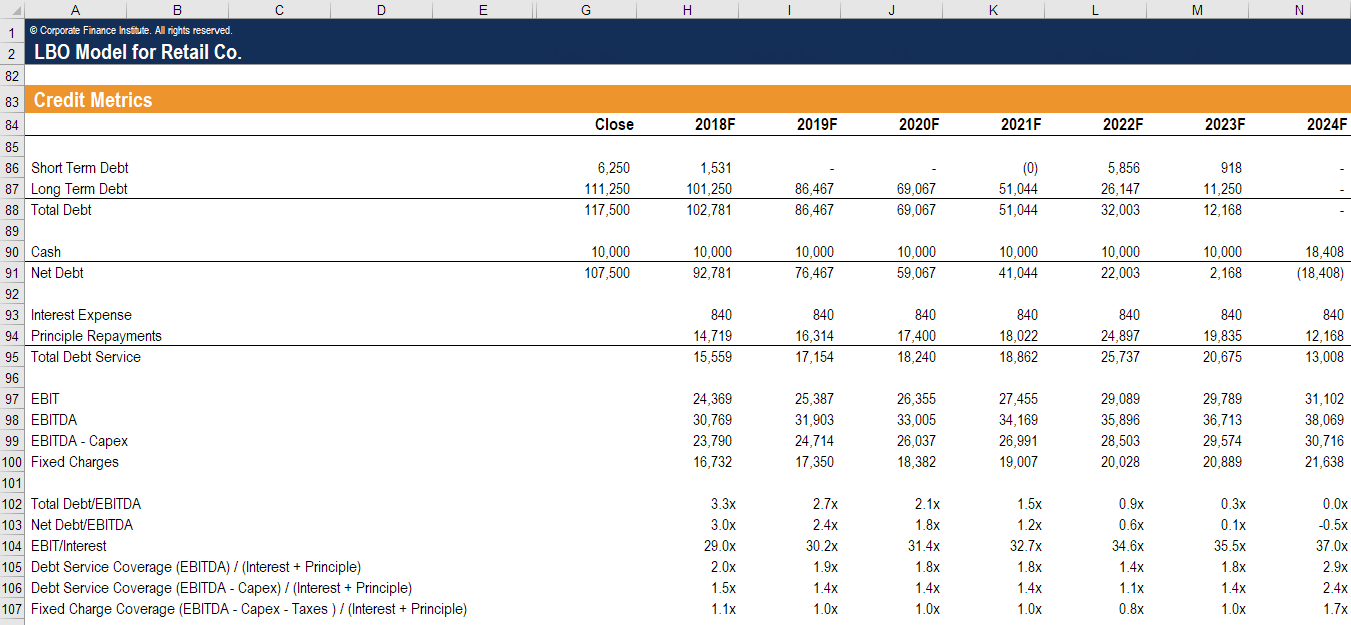

Métricas de Crédito

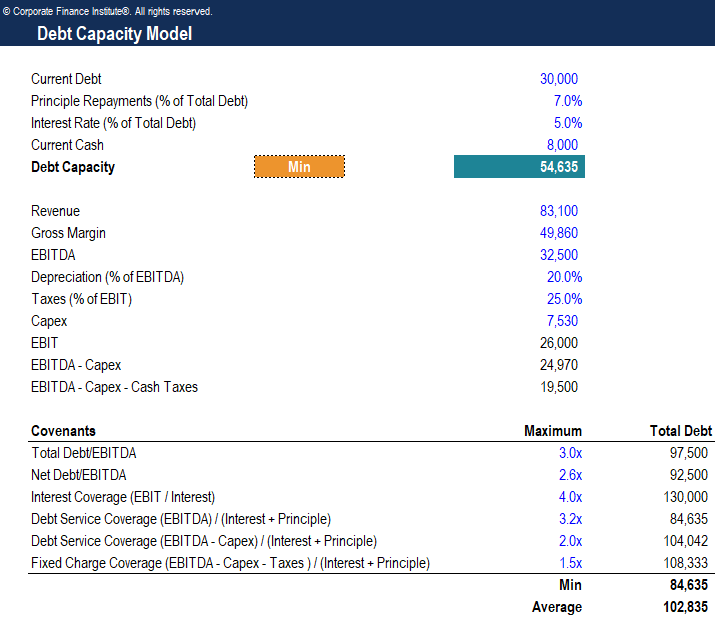

As métricas de crédito são extremamente úteis para determinar a capacidade de endividamento, uma vez que refletem diretamente os valores contábeis dos ativos, passivos, e patrimônio líquido. A medida de balanço patrimonial mais comumente usada é o índice dívida / patrimônio líquido. Outras métricas comuns incluem dívida / EBITDA, cobertura de juros, e índices de cobertura de encargos fixos.

Como você pode ver na captura de tela do curso de modelagem financeira da CFI abaixo, um analista analisará todas essas métricas de crédito ao avaliar a capacidade de endividamento de uma empresa.

Dívida em capital

Rácios de dívida em capital Os artigos de finanças da FinanceCFI são elaborados como guias de autoaprendizagem para aprender conceitos financeiros importantes on-line em seu próprio ritmo. Navegue por centenas de artigos! fornecer aos banqueiros de investimento uma visão geral de alto nível da estrutura de capital de uma empresa. Contudo, essa proporção pode ser complicada, pois pode haver uma discrepância entre o valor contábil e o valor de mercado do patrimônio líquido. Aquisições, ajustes aos ativos, boa vontade, e redução ao valor recuperável são todos fatores influentes que podem criar uma discrepância entre o valor contábil e o valor de mercado dos índices dívida / patrimônio líquido.

Métricas de fluxo de caixa

Outro conjunto de medidas que os banqueiros de investimento usam para avaliar a capacidade de endividamento são as métricas de fluxo de caixa. Essas métricas incluem dívida total / EBITDA, que pode ser dividido em dívida sênior sobre EBITDA, cobertura de juros em dinheiro, e cobertura de juros EBITDA-Capital Expenditures.

Dívida Total / EBITDA

A relação dívida-para-EBITDADebt / EBITDAA dívida líquida para o lucro antes dos juros, impostos, depreciação, e o índice de amortização (EBITDA) mede a alavancagem financeira e a capacidade de uma empresa de pagar sua dívida. Essencialmente, a relação dívida líquida / EBITDA (dívida / EBITDA) dá uma indicação de quanto tempo uma empresa precisaria operar no nível atual para pagar toda a sua dívida. medida é a métrica de fluxo de caixa mais comum para avaliar a capacidade de endividamento. O índice demonstra a capacidade de uma empresa de pagar suas dívidas incorridas e fornece aos banqueiros de investimento informações sobre a quantidade de tempo necessário para liquidar todas as dívidas, ignorando o interesse, impostos, depreciação, e amortização. Dívida total em relação ao EBITDA pode ser dividida na métrica de dívida sênior ou subordinada em relação ao EBITDA, que se concentra na dívida que uma empresa deve pagar primeiro em caso de crise.

Cobertura de juros de dinheiro

A medida de cobertura de juros de caixa mostra quantas vezes o fluxo de caixa gerado pelas operações de negócios pode servir a despesa de juros da dívida. Esta é uma métrica importante, uma vez que mostra não apenas a capacidade de uma empresa de pagar juros, mas também sua capacidade de reembolsar o principal.

Saiba mais no curso de introdução gratuita de finanças corporativas do CFI.

EBITDA-CapEx Cobertura de juros

Ao obter o EBITDA, deduzindo despesas de capital, e examinar quantas vezes essa métrica pode cobrir as despesas com juros, banqueiros de investimento podem avaliar a capacidade de endividamento de uma empresa. Esta métrica é especialmente útil para empresas com altos gastos de capitalModelo de fórmula CapExEste modelo de fórmula CapEx ajuda a calcular o valor dos gastos de capital usando números na demonstração de resultados e no balanço patrimonial. CapEx (abreviação de Capital Expenditures) é o dinheiro investido por uma empresa na aquisição, mantendo, ou melhorando ativos fixos, como propriedades, edifícios, fábricas, equipamento, um, incluindo empresas de manufatura e mineração.

Taxa de cobertura de cobrança fixa

Índice de cobertura de encargos fixos Índice de cobertura de encargos fixos (FCCR) O Índice de cobertura de encargos fixos (FCCR) é uma medida da capacidade de uma empresa de cumprir obrigações de encargos fixos, como juros e despesas de aluguel. é igual ao EBITDA de uma empresa - CapEx - Impostos em dinheiro - Distribuições. O índice está muito próximo de uma verdadeira medida de fluxo de caixa e, portanto, muito relevante para avaliar a capacidade de endividamento.

Baixe o modelo grátis

Digite seu nome e email no formulário abaixo e baixe o template grátis agora!

Recursos adicionais

Obrigado por revisar este artigo sobre capacidade de endividamento. CFI é um fornecedor global do Financial Modeling &Valuation Analyst (FMVA) ®Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® irá ajudá-lo a ganhar a confiança que você precisa em suas finanças carreira. Inscreva-se hoje! programa de certificação e vários outros cursos para profissionais de finanças. Para ajudá-lo a progredir em sua carreira, verifique os recursos CFI adicionais abaixo:

- EBIT x EBITDAEBIT x EBITDAEBIT x EBITDA - duas métricas muito comuns usadas em finanças e avaliação de empresas. Existem diferenças importantes, prós / contras para entender.

- Guia de dívida rotativa Dívida rotativa Uma dívida rotativa (um "revólver", também conhecido como linha de crédito, ou LOC) não possui pagamentos mensais fixos. É diferente de um pagamento fixo ou empréstimo a prazo que tem um saldo garantido e estrutura de pagamento. Em vez de, os pagamentos da dívida rotativa baseiam-se no saldo de crédito mensal.

- Valor de mercado da dívidaValor de mercado da dívida O valor de mercado da dívida refere-se ao preço de mercado que os investidores estariam dispostos a comprar a dívida de uma empresa a, que difere do valor contábil no balanço patrimonial.

- Debt Capital MarketsDebt Capital Markets (DCM) Os grupos de Debt Capital Markets (DCM) são responsáveis por aconselhar diretamente os emissores corporativos sobre o aumento de dívidas para aquisições, refinanciamento da dívida existente, ou reestruturação da dívida existente. Essas equipes operam em um ambiente que muda rapidamente e trabalham em estreita colaboração com um parceiro de consultoria

finança

-

O que é dívida de risco?

O que é dívida de risco? A dívida de risco é um tipo de financiamento de dívida obtido por empresas em estágio inicial e startupsStartup Valuation Metrics (para empresas de internet) Startup Valuation Metrics para empresas de...

-

O que é dívida marginal?

O que é dívida marginal? p A dívida marginal representa o valor que um investidor deve a um corretor em sua conta margem. Quando um corretor aprova uma conta de margem para um investidor, a conta margem recebe uma linha de cr...