O que é um empréstimo-ponte?

Um empréstimo-ponte é uma forma de financiamento de curto prazo usada para cumprir as obrigações atuais antes de obter um financiamento permanente. Ele fornece guias de avaliação gratuitos de fluxo de caixa imediato para aprender os conceitos mais importantes em seu próprio ritmo. Estes artigos ensinarão as melhores práticas de avaliação de negócios e como avaliar uma empresa usando análises comparáveis de empresas, modelagem de fluxo de caixa descontado (DCF), e transações precedentes, como usado em banco de investimento, pesquisa de capital, quando o financiamento é necessário, mas ainda não está disponível. Um empréstimo-ponte vem com taxas de juros relativamente altas e deve ser apoiado por alguma forma de garantia, como inventário de negócios. Inventário de estoque é uma conta de ativo atual encontrada no balanço patrimonial, consistindo em todas as matérias-primas, trabalho em progresso, e produtos acabados que são propriedade imobiliária. O empréstimo pode ser acessado por indivíduos e empresas para cumprir certas obrigações.

Os empréstimos-ponte são geralmente obtidos em um curto espaço de tempo e com pouca documentação. Por exemplo, se houver um lapso entre a compra de um imóvel e a alienação de outro imóvel, o comprador pode tomar um empréstimo-ponte para facilitar a compra. Nesse caso, a propriedade original torna-se a garantia do empréstimo. Assim que o financiamento de longo prazo estiver disponível, é usado para pagar o empréstimo-ponte e também atender a outras capitalizações. Recapitalização alavancadaUma recapitalização alavancada ocorre quando um emissor se volta para os mercados de dívida para vender títulos e usa o produto para recomprar o patrimônio. precisa. Os empréstimos-ponte são usados principalmente no setor imobiliário para recuperar uma propriedade da execução hipotecária ou para fechar uma propriedade rapidamente.

Tipos de empréstimos-ponte

Existem quatro tipos de empréstimos-ponte, a saber:empréstimo provisório aberto, empréstimo provisório fechado, empréstimo provisório de primeira cobrança, e segundo empréstimo provisório.

1. Empréstimo provisório fechado

Um empréstimo provisório fechado está disponível por um período de tempo predeterminado que já foi acordado por ambas as partes. É mais provável que seja aceito pelos credores porque lhes dá um maior grau de certeza sobre o reembolso do empréstimo Cronograma da dívidaA cronograma da dívida apresenta todas as dívidas de uma empresa em um cronograma com base em seu vencimento e taxa de juros. Na modelagem financeira, fluxos de despesas de juros. Atrai taxas de juros mais baixas do que um empréstimo provisório aberto.

2. Empréstimo provisório aberto

O método de reembolso para um empréstimo-ponte aberto é indeterminado na investigação inicial, e não há data de pagamento fixa. Em uma tentativa de garantir a segurança de seus fundos, a maioria das empresas intermediárias deduz os juros do empréstimo do adiantamento do empréstimo. Um empréstimo provisório aberto é preferido por mutuários que não têm certeza de quando o financiamento esperado estará disponível. Devido à incerteza sobre o reembolso do empréstimo, Os credores cobram uma taxa de juros mais alta; juros a pagar; juros a pagar é uma conta de passivo mostrada no balanço patrimonial de uma empresa que representa o valor da despesa de juros que foi acumulado para este tipo de empréstimo provisório.

3. Empréstimo provisório de primeira cobrança

Um empréstimo provisório de primeira cobrança dá ao credor uma primeira cobrança sobre a propriedade. Se houver um padrão, a primeira cobrança do credor do empréstimo-ponte receberá seu dinheiro antes de outros credores. O empréstimo atrai taxas de juros mais baixas do que os empréstimos provisórios de segunda cobrança devido ao baixo nível de risco de subscrição.

4. Segundo empréstimo provisório de cobrança

Para um segundo empréstimo provisório, o credor assume a segunda cobrança após o primeiro credor de cobrança existente. Esses empréstimos são apenas por um pequeno período, normalmente menos de 12 meses. Eles carregam um maior risco de inadimplência e, Portanto, atrair uma taxa de juros mais alta. Um segundo credor de empréstimo provisório só começará a recuperar o pagamento do cliente depois que todas as responsabilidades acumuladas para o primeiro credor de empréstimo provisório com cobrança tiverem sido pagas. Contudo, o credor intermediário de um segundo empréstimo de cobrança tem os mesmos direitos de reintegração de posse que o primeiro credor de cobrança.

Como eles funcionam?

Um empréstimo-ponte é usado no setor imobiliário para pagar a entrada de uma nova casa. Como um proprietário que deseja comprar uma casa nova, você tem duas opções.

A primeira opção é incluir uma contingência no contrato da casa que você pretende comprar. A contingência indicaria que você só comprará a casa depois que a venda de sua antiga casa for concluída. Contudo, alguns vendedores podem rejeitar essa opção se outros compradores prontos estiverem dispostos a comprar a casa instantaneamente.

A segunda opção é obter um empréstimo para pagar a entrada da casa antes que a venda da primeira seja efetivada. Você pode tomar um empréstimo-ponte e usar sua casa antiga como garantia para o empréstimo. O produto pode então ser usado para pagar um adiantamento pela nova casa e cobrir os custos do empréstimo. Na maioria dos casos, o credor oferecerá um empréstimo-ponte no valor de aproximadamente 80% do valor combinado de ambas as casas.

Proprietários de negócios e empresas também podem tomar empréstimos-ponte para financiar capital de giro e cobrir despesas enquanto aguardam financiamento de longo prazo. Eles podem usar o empréstimo-ponte para cobrir despesas como contas de serviços públicos, folha de pagamento, renda, e custos de estoque. Empresas em dificuldades também podem tomar empréstimos-ponte para garantir o bom funcionamento do negócio, enquanto procuram um grande investidor ou adquirenteProcesso de Fusões e Aquisições da Merge Este guia o conduz por todas as etapas do processo de Fusões e Aquisições. Saiba como fusões, aquisições e negócios são concluídos. Neste guia, vamos descrever o processo de aquisição do início ao fim, os vários tipos de adquirentes (compras estratégicas vs. financeiras), a importância das sinergias, e custos de transação. O credor pode então assumir uma posição patrimonial na empresa para proteger seus interesses na empresa.

Prós dos empréstimos-ponte

Uma das vantagens dos empréstimos-ponte é que ele permite que você garanta oportunidades que, de outra forma, perderia. O proprietário que deseja comprar uma casa nova pode colocar uma contingência no contrato afirmando que ele / ela só comprará a casa após a venda da casa antiga. Contudo, alguns vendedores podem não se sentir confortáveis com esse acordo e podem acabar vendendo a propriedade. para outros compradores prontos. Com um empréstimo-ponte, você pode pagar um adiantamento pela casa enquanto espera a venda da outra casa ser finalizada.

Também, qualificar e obter aprovação para um empréstimo-ponte leva menos tempo do que um empréstimo tradicional. O processamento rápido de um empréstimo-ponte oferece a conveniência de comprar uma casa nova enquanto espera pela melhor oferta para a casa antiga. O longo tempo de espera pelos empréstimos tradicionais pode forçá-lo a alugar um apartamento, e isso pode afetar seu orçamento. Também, os empréstimos-ponte permitem prazos de pagamento flexíveis, dependendo dos contratos de empréstimo. Você pode optar por começar a pagar o empréstimo antes ou depois de obter um financiamento de longo prazo ou vender o antigo imóvel.

Desvantagens dos empréstimos-ponte

A contratação de um empréstimo-ponte deixará você com o ônus de pagar duas hipotecas e um empréstimo-ponte enquanto espera a venda de sua antiga casa ou o fechamento do financiamento de longo prazo. Se você deixar de cumprir suas obrigações de empréstimo, o credor do empréstimo-ponte poderia executar a hipoteca da casa e deixá-lo em ainda mais dificuldades financeiras do que estava antes de tomar o empréstimo-ponte. Mais, a execução hipotecária pode deixá-lo sem casa.

Como forma de financiamento de curto prazo, empréstimos-ponte são caros, devido às altas taxas de juros e taxas associadas, como pagamentos de avaliação, cobranças iniciais, e taxas legais do credor. Também, alguns credores insistem que você deve fazer uma hipoteca com eles, limitando sua capacidade de comparar as taxas de hipotecas entre empresas diferentes.

Aplicações em Modelagem Financeira

Na modelagem financeira O que é modelagem financeira A modelagem financeira é realizada no Excel para prever o desempenho financeiro de uma empresa. Visão geral do que é modelagem financeira, como e por que construir um modelo., pode ser necessário incorporar a funcionalidade do modelo para obter um empréstimo-ponte que será ativado se a empresa ficar sem dinheiro.

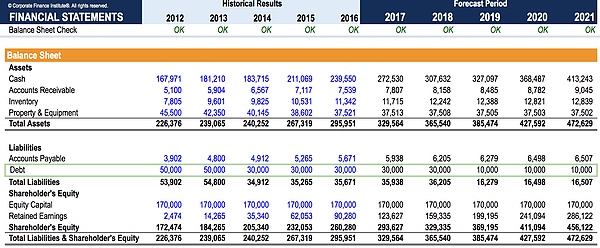

Em muitos tipos de modelos financeirosTipos de modelos financeiros Os tipos mais comuns de modelos financeiros incluem:3 modelo de declaração, Modelo DCF, Modelo de M&A, Modelo LBO, modelo de orçamento. Descubra os 10 principais tipos, haverá um revólver construído, mas uma dívida de curto prazo mais substancial pode ser necessária se a empresa parecer que terá um saldo de caixa negativo. Nesse caso, o analista adicionará uma tranche de dívida de curto prazo ao cronograma de dívidas Cronograma de dívidasA cronograma de dívidas apresenta todas as dívidas de uma empresa em um cronograma com base em seu vencimento e taxa de juros. Na modelagem financeira, fluxos de despesas de juros, bem como no balanço patrimonial em dívidas de curto prazo.

Aprender mais, lançar nossos cursos de modelagem financeira!

Saber mais

Para aumentar seu conhecimento e avançar em sua carreira, consulte os seguintes recursos CFI gratuitos:

- Empréstimo BulletBullet LoanUm empréstimo bullet é um tipo de empréstimo em que o principal emprestado é reembolsado no final do prazo do empréstimo. Em alguns casos, a despesa de juros é

- Facilidade de crédito rotativo Facilidade de crédito rotativoUma linha de crédito rotativo é uma linha de crédito acordada entre um banco e uma empresa. Ele vem com um valor máximo estabelecido, e a

- Crédito comercial Crédito comercial Um crédito comercial é um acordo ou entendimento entre agentes envolvidos em negócios entre si que permite a troca de bens e serviços

- Bank LineBank LineUma linha de banco ou linha de crédito (LOC) é um tipo de financiamento que é concedido a um indivíduo, corporação, ou entidade governamental, por um banco ou outro

finança

-

O que é amortização?

O que é amortização? Amortização refere-se ao processo de quitação de uma dívida por meio de programação, parcelas pré-determinadas que incluem principal e juros Cronograma da dívidaA cronograma da dívida apresenta todas ...

-

O que é um empréstimo inicial?

O que é um empréstimo inicial? Se você é novo em pedir dinheiro emprestado ou tem baixa pontuação de crédito, você pode considerar fazer o que às vezes é chamado de empréstimo inicial ou empréstimo inicial de crédito. Empréstimos...