Murabaha

O que é Murabaha?

Murabaha, também conhecido como financiamento de custo acrescido, é uma estrutura de financiamento islâmica na qual o vendedor e o comprador concordam com o custo e a margem de lucro de um ativo. A marcação ocorre no local de interesse, o que é ilegal na lei islâmica. Como tal, murabaha não é um empréstimo com juros (qardh ribawi), mas é uma forma aceitável de venda a crédito segundo a lei islâmica. Tal como acontece com um acordo de aluguel próprio, o comprador não se torna o verdadeiro proprietário até que o empréstimo seja totalmente pago.

Principais vantagens

- Empréstimos com juros são proibidos pela lei islâmica Sharia.

- Nas finanças islâmicas, o financiamento da murabaha é utilizado no lugar dos empréstimos.

- Murabaha também é conhecido como financiamento de custo acrescido porque inclui uma margem de lucro na transação, em vez de juros.

- Um vendedor e um comprador concordam com o custo e a margem de lucro, que são pagos em prestações.

Compreendendo Murabaha

Em um contrato de venda de murabaha, um cliente solicita a um banco que compre um item em seu nome. Atendendo ao pedido do cliente, o banco estabelece um contrato definindo o custo e o lucro do item, com reembolso normalmente em prestações. Como uma taxa fixa é cobrada em vez de riba (juros), esse tipo de empréstimo é legal nos países islâmicos. Os bancos islâmicos estão proibidos de cobrar juros sobre os empréstimos de acordo com o princípio religioso de que o dinheiro é apenas um meio de troca e não tem valor inerente; portanto, os bancos devem cobrar uma taxa fixa para continuar as operações diárias.

Muitos argumentam que este é simplesmente outro método de cobrança de juros. Contudo, a diferença está na estrutura do contrato. Em um contrato de venda de murabaha, o banco compra um ativo e depois vende o ativo de volta ao cliente com uma taxa de lucro. Este tipo de transação é halal ou válida, de acordo com a Sharia / Sharīʿah islâmica.

A emissão de empréstimos convencionais e a cobrança de juros sobre eles são consideradas atividades baseadas em juros, que são haram (proibidos) de acordo com a Sharīʿah islâmica.

Murabaha e Default

Custos adicionais não podem ser impostos após a data de vencimento da murabaha, o que torna o default da murabaha uma preocupação crescente para os bancos islâmicos. Muitos bancos acreditam que os inadimplentes deveriam ser colocados na lista negra e não permitir empréstimos futuros de qualquer banco islâmico como método de diminuir a inadimplência da murabaha. Mesmo que não seja expressamente mencionado no contrato de empréstimo, este arranjo é permitido na Sharia. Se um devedor está enfrentando uma dificuldade genuína e não pode pagar um empréstimo a tempo, uma pausa pode ser dada conforme descrito no Alcorão. Contudo, o governo pode tomar medidas em casos de inadimplência intencional. A inadimplência sob os acordos de murabaha se tornou um problema para as empresas que operam sob a lei islâmica e não há um consenso claro sobre como lidar com eles.

Uso de Murabaha

A forma de financiamento murabaha é normalmente usada no lugar de empréstimos em diversos setores. Por exemplo, os consumidores usam murabaha na compra de eletrodomésticos, carros, ou imóveis. As empresas usam esse tipo de financiamento na compra de máquinas, equipamento, ou matérias-primas. Murabaha também é comumente usado para um comércio de curto prazo, como a emissão de cartas de crédito para importadores.

Uma carta de crédito murabaha é emitida em nome de um requerente (importador). O banco emissor da carta de crédito concorda em pagar uma quantia em dinheiro de acordo com os termos descritos na carta de crédito. Como a qualidade de crédito do banco substitui a do requerente, o beneficiário (exportador) tem o pagamento garantido. Isso beneficia o exportador porque o banco assume o risco do pagamento. Seguindo as disposições do contrato de murabaha, o importador é obrigado a reembolsar o banco pelo custo das mercadorias mais um valor de margem de lucro.

Exemplo de Murabaha

Bilal gostaria de comprar um barco que é vendido por US $ 100, 000 da loja de barcos de Billy. Para fazer isso, Bilal entraria em contato com um banco de murabaha, que compraria o barco da Billy's Boat Shop por US $ 100, 000 e vendê-lo para Bilal por $ 109, 000, a ser pago em prestações ao longo de um período de três anos. O valor que Bilal paga é um valor fixo a um banco que possui o ativo e não há cobrança de juros. Também, se Bilal deixar de cumprir quaisquer pagamentos, não há encargos adicionais que ele possa incorrer. O valor adicional que Bilal paga sobre o preço de custo da loja de barcos é, na verdade, um empréstimo de 3%, mas porque é oferecido como um pagamento fixo sem quaisquer custos adicionais, é permitido pela lei islâmica.

dívida

- A dívida do empréstimo estudantil está esmagando os americanos - 4 leituras essenciais

- A dívida da Nigéria é sustentável,

- Cancelar dívidas de empréstimos estudantis dificilmente impulsionará a economia,

- O que o orçamento reserva para o setor agrícola no Quênia

- Como os países estão aumentando a dívida para combater a COVID e por que as nações em desenvolvimento enfrentam escolhas mais difíceis

- Estilos contrastantes,

- O Fundo Islâmico:abordagem religiosa sobre investimentos socialmente responsáveis

- Murabaha

-

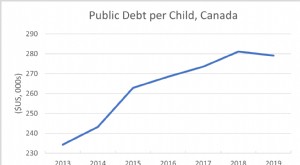

Enormes dívidas do governo significam que o Canadá está roubando seus filhos

Enormes dívidas do governo significam que o Canadá está roubando seus filhos Antes da pandemia, a dívida canadense federal e provincial combinada totalizou US $ 1,4 trilhão. E desde então, esta dívida cresceu rapidamente, com os governos tomando emprestado mais US $ 300 bilhõe...

-

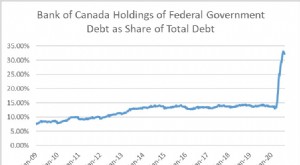

O discurso do trono:os puritanos fiscais estão preocupados com as questões erradas

O discurso do trono:os puritanos fiscais estão preocupados com as questões erradas p Por todas as contas, o governo federal está planejando uma agenda ousada e ambiciosa ao revelar seu discurso do trono em Ottawa no final deste mês. p Para alguns, esta promessa não faz sentido. Com...