A taxa de cobertura de juros

Taxa de cobertura de juros é o número de vezes que a receita bruta cobre a despesa bruta de juros com base na declaração de renda anual. Este é um índice de demonstração de resultados.

Componentes

A forma de calcular o índice de cobertura de juros é encontrar os juros brutos e a receita bruta do ano. Em seguida, você vai dividir a receita bruta pela despesa de juros bruta, isso dá a você o índice de cobertura de juros. Se o índice for menor que um, então há um grande problema de liquidez e, eventualmente, o balanço patrimonial terá que diminuir para pagar os juros nos próximos anos, todo o resto sendo igual.

Por que é usado?

Esse índice é comumente usado pelos credores para avaliar a qualidade ou capacidade de crédito de um projeto ou corporação. A proporção de um dos principais analistas, é de fato o índice de cobertura de juros. Esta é uma estimativa ampla da capacidade de pagar despesas futuras da dívida. Se a proporção, por exemplo, é alto, o que significa que a empresa poderá arcar com dívidas maiores a um custo consideravelmente menor para uma empresa que, comparativamente, tenha um índice muito mais baixo. Isso é fundamental para empresas que assumem dívidas de médio e longo prazo, porque, eventualmente, esses passivos se tornarão despesas de juros na demonstração de resultados anual. Enquanto que, as linhas de crédito de curto prazo são mais dívidas rotativas que não devem figurar na demonstração de resultados anual.

Quando se trata de investidores e relações públicas, bem como capacidade de crédito, um índice de cobertura de juros mais alto levará a um lucro líquido mais alto e melhores classificações de crédito para a empresa. Isso cria um ciclo rotativo que é positivo para a empresa e permite que ela cresça de forma constante.

Gerenciando dívidas

É por isso que é importante administrar a carga da dívida com cuidado. Os gerentes financeiros da empresa serão cautelosos ao assumir novas dívidas para novos projetos. Por outro lado, novas empresas que não são prudentes assumirão uma grande quantidade de dívidas por causa de suas perspectivas de crescimento, esse pesado fardo da dívida acaba levando-os por um caminho financeiro destrutivo de ciclos rotativos ruins que são influenciados por um balanço patrimonial insalubre. Essas são questões mantidas dentro dos limites dos gerentes financeiros. É por isso que as novas pequenas empresas que se tornam maiores precisam contratar gestores financeiros e se reorganizarem como corporação. A empresa não poderá competir de outra forma.

Analistas de crédito como Moody's e Standard &Poor's examinam índices como o índice de cobertura de juros para elevar ou rebaixar uma empresa com base em sua capacidade de cumprir suas obrigações de dívida. Quando o índice de cobertura é baixo, existe um grande risco de inadimplência. Este é um evento que rebaixa a classificação de crédito, mesmo o atraso no pagamento pode ser considerado um caso de inadimplência. Isso não afeta apenas a classificação de crédito, mas seu valor de investimento no mercado de ações e títulos também. Portanto, como investidor individual, você pode usá-lo como referência.

Base de estoque

-

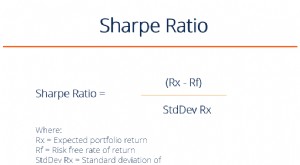

Qual é o Sharpe Ratio?

Qual é o Sharpe Ratio? Nomeado em homenagem ao economista americano, William Sharpe, o Índice de Sharpe (ou Índice de Sharpe ou Índice de Sharpe Modificado) é comumente usado para avaliar o desempenho de um investimento aju...

-

Qual é a taxa de juros ganhados do Times?

Qual é a taxa de juros ganhados do Times? O índice Times Interest Earned (TIE) mede a capacidade de uma empresa de cumprir suas obrigações de dívida periodicamente. Este índice pode ser calculado dividindo o EBITEBIT GuideEBIT de uma empresa ...