Cachoeira de Distribuição

O que é uma cascata de distribuição?

Uma cascata de distribuição, uma forma de alocar retornos de investimento ou ganhos de capital entre os participantes de um grupo ou investimento conjunto. Comumente associado a fundos de private equity, a cascata de distribuição define a hierarquia em que as distribuições são alocadas aos parceiros limitados e gerais.

Usualmente, os sócios gerais recebem uma parcela desproporcionalmente maior dos lucros totais em relação ao seu investimento inicial, uma vez que o processo de alocação seja concluído. Isso é feito para incentivar o parceiro geral do fundo a maximizar a lucratividade para seus investidores.

Principais vantagens

- Uma cascata de distribuição especifica a ordem em que os ganhos de um investimento conjunto são alocados entre os investidores no conjunto.

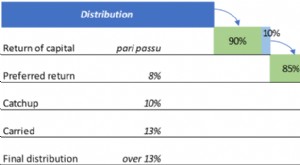

- Geralmente, há quatro níveis em uma programação em cascata de distribuição:retorno de capital; retorno preferencial; a tranche de recuperação; e realizado juros.

- Existem dois tipos comuns de estruturas em cascata:americana, o que favorece o gestor de investimentos; e europeu, o que é mais amigável para o investidor.

Compreendendo as cascatas de distribuição

Uma cascata de distribuição descreve o método pelo qual o capital é distribuído aos vários investidores de um fundo à medida que os investimentos subjacentes são vendidos para obter ganhos. Essencialmente, os ganhos de capital totais obtidos são distribuídos de acordo com uma estrutura em cascata composta por camadas sequenciais, daí a referência a uma cachoeira. Quando os requisitos de alocação de um nível são totalmente atendidos, os fundos em excesso estão, então, sujeitos aos requisitos de alocação do próximo nível, e assim por diante.

Embora as programações de cascata possam ser personalizadas, geralmente, as quatro camadas em uma cascata de distribuição são:

- Retorno de capital (ROC) - 100 por cento das distribuições vão para os investidores até que recuperem todas as suas contribuições de capital iniciais.

- Retorno preferido - 100 por cento das distribuições adicionais vão para os investidores até que eles recebam o retorno preferencial de seu investimento. Usualmente, a taxa de retorno preferencial para esse nível é de aproximadamente 7% a 9%.

- Tranche de recuperação - 100 por cento das distribuições vão para o patrocinador do fundo até que ele receba uma certa porcentagem dos lucros.

- Juros carregados - uma porcentagem declarada de distribuições que o patrocinador recebe. A porcentagem declarada na quarta camada deve corresponder à porcentagem declarada na terceira camada.

As taxas de obstáculos para a programação também podem ser escalonadas, dependendo do montante total de juros transportados dos sócios gerais. Tipicamente, quanto mais interesse realizado, quanto maior a taxa mínima. Adicionalmente, um recurso chamado "clawback" é frequentemente incluído no prospecto do fundo e tem como objetivo proteger os investidores de pagar mais taxas de incentivo do que o necessário. Em caso de tal ocorrência, o gerente é obrigado a reembolsar as taxas em excesso.

Estruturas em cascata americanas vs europeias

A mecânica em cascata de investimento é detalhada na seção de distribuição do memorando de colocação privada (PPM). Existem dois tipos comuns de estruturas em cascata - americana, que favorece o sócio geral, e europeu, o que é mais amigável para o investidor.

- Uma programação de distribuição no estilo americano é aplicada em uma base de acordo a acordo, e não ao nível do fundo. A programação americana distribui o risco total por todas as negociações e é mais benéfica para os sócios gerais do fundo. Esta estrutura permite que os gestores sejam pagos antes de os investidores receberem todo o seu capital investido e retorno preferencial, embora o investidor ainda tenha direito a eles.

- Um cronograma de distribuição de estilo europeu é aplicado a um nível de fundo agregado. Com esta programação, todas as distribuições irão para os investidores e o gerente não participará de nenhum lucro até que o capital do investidor e o retorno preferencial tenham sido totalmente satisfeitos. Uma desvantagem é que a maioria dos lucros do gerente pode não ser realizada por vários anos após o investimento inicial.

Artigos em Destaque

- Distribuição ESOP devido a dificuldades

- Distribuição mínima exigida (RMD)

- Sua distribuição de ganhos de capital

- Fundos de distribuição direcionada:substituindo planos de aposentadoria?

- Estoque de distribuição

- A Distribuição de Dividendos de ETF

- Pensões - Opções de aquisição e distribuição

- Distribuição

-

O que é uma cascata de distribuição?

O que é uma cascata de distribuição? p Uma cascata de distribuição é um termo popular em investimento de capital que se refere à forma como os ganhos de capitalGanho de capitalA ganho de capital é um aumento no valor de um ativo ou inves...

-

O que é rendimento de distribuição?

O que é rendimento de distribuição? O rendimento da distribuição é definido como uma forma de medir os pagamentos de rendimentos anuais feitos aos titulares de unidades, por um A-REIT ou um ETF, como uma porcentagem ou parte de seu preç...