Os títulos de poupança são uma boa opção de investimento?

Existem muitas opções de investimento disponíveis, mas escolher exatamente em que investir pode parecer esmagador. Se você é uma nova mãe ou está prestes a se aposentar, é importante conhecer suas necessidades e situação únicas.

Como os objetivos e as tolerâncias ao risco de todos são diferentes, é impossível dar conselhos gerais quando se trata de investir. É por isso que é importante entender todas as opções de investimento disponíveis para que você possa tomar a decisão mais informada possível.

Os títulos têm sido considerados um item básico em um portfólio bem equilibrado. Os títulos do governo foram emitidos pela primeira vez em 1694 pelo Banco da Inglaterra. O governo inglês precisava levantar dinheiro para financiar a guerra contra a França, então eles emitiram títulos na forma de loteria e anuidade.

Essencialmente, as pessoas compravam um título do governo inglês para que ele pudesse financiar a guerra e, em uma data posterior, quando o título vencesse, os investidores recuperaram seu dinheiro, que havia acumulado juros adicionais do governo inglês.

/span>

Em outras palavras, títulos são títulos de dívida emitidos por organizações e governos para um investimento inicial. Esse investimento inicial é chamado de “principal”. Quando o título atinge sua data de vencimento, os investidores recuperam seu principal. Como os investidores essencialmente “emprestaram” dinheiro ao emissor do título, eles recebem um pagamento de juros fixos vinculado ao título. Semelhante à forma como você paga juros em um empréstimo, o emissor do título paga juros a você.

Ainda assim, fica a pergunta:os títulos de capitalização são uma boa opção de investimento?

Antes de podermos responder totalmente a essa pergunta, é importante entender os diferentes tipos de vínculos e suas características únicas.

Quais são os diferentes tipos de títulos e quais são os mais seguros?

Assim como existem diferentes tipos de ações no mercado de ações, existem diferentes tipos de títulos disponíveis para os investidores. Os principais tipos de títulos incluem:

-

EUA Títulos do Tesouro.

Como o nome sugere, esses títulos são emitidos pelo Tesouro dos EUA para ajudar a financiar as operações do governo federal. De um modo geral, esses títulos são considerados os mais seguros porque são apoiados e garantidos pelo governo dos Estados Unidos.

No entanto, essa garantia de segurança tem um custo. Esses títulos oferecem a menor taxa de juros, tornando-os “seguros”, mas não tão vantajosos quanto outros tipos de títulos e investimentos.

-

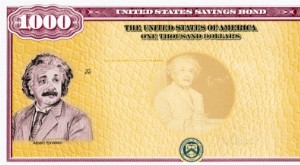

Títulos de poupança.

Os títulos de poupança são como os títulos do Tesouro dos EUA, pois são emitidos pelo Departamento do Tesouro. A diferença, porém, é que os títulos de capitalização são emitidos em quantidades baixas o suficiente para serem acessíveis a investidores comuns e indivíduos comuns. Compare isso com os títulos do Tesouro dos EUA, que são de propriedade principalmente de investidores institucionais, corporações e fundos soberanos. Os títulos de capitalização são a melhor opção para investidores individuais.

-

Obrigações da Agência.

Ao contrário dos títulos de poupança e títulos do Tesouro dos EUA, os títulos de agência não são emitidos pelo governo dos EUA. Em vez disso, os títulos de agência são emitidos por agências semigovernamentais ou QGOs (organizações semigovernamentais). Essas são organizações que não são exatamente instituições públicas, mas também não são organizações totalmente privadas. Eles têm características de ambos. Um bom exemplo disso seriam QGOs como Fannie Mae e Freddie Mac. Embora esses títulos não sejam emitidos pelo Tesouro, eles ainda têm o benefício de serem garantidos pelo governo federal.

-

Títulos Municipais.

Se você deseja investir em sua comunidade local, os títulos municipais são uma boa opção, pois são emitidos por várias cidades. Geralmente é raro uma cidade entrar em default, mas acontece. Isso torna os títulos municipais inerentemente mais arriscados do que um título emitido e garantido pelo governo federal. -

Títulos corporativos.

Empresas de diferentes portes e setores podem emitir títulos para levantar capital. Como as empresas podem subir ou descer com base no mercado, os títulos corporativos são inerentemente os mais arriscados, mas esse risco vem com taxas de retorno mais altas. Os títulos corporativos também são chamados de debêntures não conversíveis (NCDs).

Existem muitos outros tipos de títulos, incluindo títulos hipotecários, títulos de alto rendimento, títulos muni e outros títulos, mas os listados acima são considerados os mais comuns.

Conclusão:Os títulos de capitalização são os mais acessíveis aos investidores comuns.

O mínimo necessário para entrar em um título de poupança é de apenas US $ 25. Você pode comprar qualquer incremento de até $ 10.000 por ano, então os títulos de capitalização são uma opção de investimento que pode funcionar com uma ampla gama de orçamentos!

Quais são os prós e os contras de investir em títulos?

Os títulos, principalmente os garantidos pelo governo federal, são considerados investimentos relativamente seguros. Você tem garantido um valor fixo de renda (a taxa de juros) desde que mantenha o título até o vencimento.

Além de serem investimentos seguros em si, os títulos também ajudam a trazer diversificação e segurança ao seu portfólio. Embora as ações sejam mais arriscadas, as ações historicamente superaram os títulos, mas ter uma mistura de ambos em seu portfólio reduz seu risco financeiro e ajuda a protegê-lo a longo prazo.

/span>

Embora os títulos sejam geralmente investimentos seguros, eles não são isentos de desvantagens. De um modo geral, os benefícios dos títulos são também suas desvantagens.

Por exemplo, um benefício primordial é a segurança, mas essa segurança vem ao custo de retornos menores. Outro benefício é a renda previsível, mas as taxas de juros estão sempre mudando, portanto, se você bloquear uma taxa hoje, poderá perder taxas de juros maiores no futuro.

Os títulos são um bom investimento? Os títulos de poupança são adequados para mim?

No final do dia, a única pessoa que pode responder melhor a essa pergunta é você.

Os títulos de capitalização são investimentos seguros, mas têm o custo de retornos menores.

Um dos ditados da indústria de investimentos é de Warren Buffet, que agora tem um patrimônio líquido de pelo menos US$ 113,8 bilhões.

Ele recomenda investir 90% da carteira em fundos de índice (um tipo de fundo mútuo que acompanha o desempenho do mercado de ações) e colocar os 10% restantes em títulos. Para ser claro, este não é um conselho que Buffett deu ao público em geral. Em vez disso, essas são as instruções que ele deu ao administrador da herança de sua esposa. Ainda assim, dada sua enorme riqueza e fortuna, quando Warren Buffett diz algo, as pessoas ouvem.

O conselho de Buffett é um pouco diferente da sabedoria convencional de investimento, que recomenda que a alocação de ações versus títulos seja baseada em 100 menos sua idade. Por exemplo, se você tem 30 anos, 70% devem estar no mercado de ações e 30% devem estar em títulos. Se você tem 40 anos, 60% estaria no mercado em comparação com 40% em títulos. Ou seja, quanto mais velho você fica e mais perto da aposentadoria, mais vínculos (segurança) você deve ter.

Com tudo isso dito, a questão de saber se os títulos são ou não um bom investimento não é uma questão de mérito, mas de circunstância. Os títulos são excelentes investimentos, mas você precisa levar em consideração sua tolerância ao risco, idade e alocações gerais do portfólio.

Na maioria dos casos, a tolerância ao risco está ligada à idade. Quanto mais jovem você for, mais poderá arriscar com seus investimentos, pois terá tempo para enfrentar os altos e baixos do mercado. Por outro lado, quanto mais próximo você estiver da aposentadoria, mais desejará proteger seu dinheiro enquanto acompanha a inflação. É aqui que os títulos de capitalização são uma opção verdadeiramente excelente.

Uma alternativa aos títulos de capitalização

Como os títulos de capitalização são um investimento de longo prazo (os títulos da Série I levam 30 anos para amadurecer), muitas pessoas procuram alternativas, especialmente se podem precisar do dinheiro em um futuro próximo.

Se você sabe que deseja a segurança dos títulos, mas não pode esperar até o vencimento do título, considere uma conta poupança de alto rendimento.

Atualmente, a taxa de juros média da conta poupança é de apenas 0,06% APY, mas existem bancos como o CIT Bank que ajudam você a acelerar suas economias com 0,40% APY. Se você deseja alguns dos benefícios dos títulos de capitalização sem esperar pelo vencimento, o Savings Builder do CIT Bank é uma excelente alternativa a considerar.

Artigos em Destaque

-

7 razões pelas quais I Títulos de poupança são uma boa escolha para novos investidores

7 razões pelas quais I Títulos de poupança são uma boa escolha para novos investidores Para novos investidores preocupados com o risco e desafiados por altos requisitos mínimos, Títulos de poupança dos EUA, particularmente I Bonds, oferecem uma ótima alternativa. Quando você compra um t...

-

Uma anuidade é um bom investimento?

Uma anuidade é um bom investimento? Uma anuidade é um bom investimento? Esta é uma pergunta surpreendentemente difícil de responder. Se você já se encontrou com um consultor financeiro sobre investimentos, é provável que ele ou ela te...