Prospecto

O que é um prospecto?

Um prospecto é um documento formal exigido e arquivado na Securities and Exchange Commission (SEC), que fornece detalhes sobre uma oferta de investimento ao público. Um prospecto é arquivado para ofertas de ações, títulos, e fundos mútuos.

O prospecto pode ajudar os investidores a tomarem decisões de investimento mais informadas porque contém uma série de informações relevantes sobre o investimento ou valor mobiliário.

Principais vantagens

- A Securities and Exchange Commission exige que os emissores de títulos apresentem um prospecto ao oferecer títulos de investimento ao público.

- O prospecto fornece detalhes sobre o investimento / segurança e a oferta.

- O prospecto de um fundo mútuo contém detalhes sobre os objetivos de investimento, estratégias, atuação, política de distribuição, honorários, e gestão de fundos.

- Os riscos do investimento são normalmente divulgados no início do prospecto e explicados com mais detalhes posteriormente no documento.

Prospecto

Prospecto de compreensão

As empresas que desejam oferecer títulos ou ações para venda ao público devem apresentar um prospecto na Securities and Exchange Commission como parte do processo de registro. As empresas devem apresentar um prospecto preliminar e final, e a SEC tem diretrizes específicas sobre o que está listado no prospecto de vários valores mobiliários.

O prospecto preliminar é o primeiro documento de oferta fornecido por um emissor de valores mobiliários e inclui a maioria dos detalhes do negócio e da transação. Contudo, o prospecto preliminar não contém a quantidade de ações a serem emitidas ou informações sobre o preço. Tipicamente, o prospecto preliminar é usado para avaliar o interesse no mercado do título proposto.

O prospecto final contém os detalhes completos da oferta de investimento ao público. O prospecto final inclui qualquer informação de fundo finalizada, bem como o número de ações ou certificados a serem emitidos e o preço da oferta.

Um prospecto inclui algumas das seguintes informações:

- Um breve resumo da história da empresa e informações financeiras

- O nome da empresa emissora das ações

- O número de ações

- Tipo de títulos oferecidos

- Se uma oferta é pública ou privada

- Nomes dos diretores da empresa

- Nomes dos bancos ou empresas financeiras que realizam a subscrição

Algumas empresas estão autorizadas a apresentar um prospecto resumido, que é um documento que contém algumas das mesmas informações do prospecto final.

Outra razão pela qual um prospecto é emitido é para informar os investidores sobre os riscos envolvidos no investimento no valor mobiliário ou fundo. Embora uma empresa possa estar levantando capital por meio da emissão de ações ou títulos, os investidores devem estudar as finanças da empresa para garantir que ela seja financeiramente viável o suficiente para honrar seus compromissos.

Os riscos são normalmente divulgados no início do prospecto e descritos com mais detalhes posteriormente. A idade da empresa, experiência administrativa, envolvimento da administração no negócio, e capitalização do emissor de ações também são descritos. As informações do prospecto também protegem a empresa emissora contra alegações de que as informações pertinentes não foram totalmente divulgadas.

Exemplo de prospecto

No caso de fundos mútuos, um prospecto contém detalhes sobre os objetivos do fundo, estratégias de investimento, riscos, atuação, política de distribuição, honorários, despesas, e gestão de fundos. Porque as taxas que os fundos mútuos cobram diminuem o retorno dos investidores, as taxas estão listadas em uma tabela no início do prospecto. Taxas de compras, vendas, e a movimentação entre os fundos também estão incluídos, que simplifica o processo de comparação dos custos de vários fundos mútuos.

1% a 2%

Tipicamente, fundos de alto custo cobram taxas superiores a 1,5%, enquanto os fundos de baixo custo cobram 1% ou menos.

Como exemplo de prospecto de oferta, A PNC Financial (PNC) apresentou um prospecto à Securities and Exchange Commission em 2019 solicitando uma nova emissão de dívida. A nota sênior oferecida ao público é um título ou uma nota promissória para pagar um rendimento específico no vencimento.

Para revisão, notas seniores são títulos de dívida, ou títulos, que têm precedência sobre outras notas quirografárias em caso de falência. As notas seniores devem ser pagas primeiro se os ativos estiverem disponíveis no caso de liquidação da empresa. Uma nota sênior paga uma taxa de juros de cupom mais baixa em comparação com os títulos júnior sem garantia, uma vez que a dívida sênior tem um nível mais alto de segurança e um risco reduzido de inadimplência.

Abaixo está uma parte do prospecto do índice, que fornece informações básicas sobre a oferta. Podemos ver as seguintes informações listadas:

- Títulos oferecidos, que são notas seniores que pagam 3,50%

- A data de vencimento das notas, que é 23 de janeiro, 2024

- A data de emissão, que ainda não foi determinado

- Como os juros serão pagos e as denominações a serem emitidas

- Uso dos recursos ou como o dinheiro arrecadado será gasto, que pode incluir operações de financiamento, pagando dívidas, ou comprando estoque de volta

Por que um prospecto é útil para investidores?

Um prospecto é um documento formal exigido e arquivado na Securities and Exchange Commission (SEC), que fornece detalhes sobre uma oferta de investimento ao público. É muito útil para os investidores, pois os informa sobre os riscos envolvidos em investir no título ou fundo. Os riscos são normalmente divulgados no início do prospecto e descritos com mais detalhes posteriormente. Embora uma empresa possa estar levantando capital por meio da emissão de ações ou títulos, os investidores devem estudar as finanças da empresa para garantir que ela seja financeiramente viável o suficiente para honrar seus compromissos.

Quais informações normalmente estão em um prospecto?

Um prospecto inclui informações pertinentes, como um breve resumo dos antecedentes da empresa e informações financeiras. O nome da empresa e seus diretores, idade da empresa, experiência administrativa, e envolvimento da administração no negócio. Além disso, o número de ações a serem emitidas, o tipo de títulos oferecidos, se uma oferta é pública ou privada, e os nomes dos bancos ou empresas financeiras que executam a subscrição também são listados.

Qual é a diferença entre um prospecto preliminar e um prospecto final?

O prospecto preliminar é o primeiro documento de oferta fornecido por um emissor de valores mobiliários e inclui a maioria dos detalhes do negócio e da transação. Contudo, o prospecto preliminar não contém a quantidade de ações a serem emitidas ou informações sobre o preço. Tipicamente, o prospecto preliminar é usado para avaliar o interesse no mercado para o valor mobiliário proposto.

O prospecto final contém os detalhes completos da oferta de investimento ao público. O prospecto final inclui qualquer informação de fundo finalizada, bem como o número de ações ou certificados a serem emitidos e o preço da oferta.

Artigos em Destaque

-

O que é FINRA BrokerCheck®?

O que é FINRA BrokerCheck®? FINRA BrokerCheck é uma ferramenta gratuita que ajuda as pessoas a realizar pesquisas sobre a experiência profissional de corretores e corretoras, bem como empresas de investimento e consultores. FINR...

-

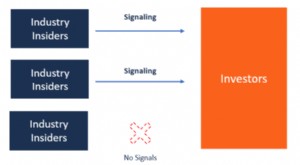

O que são informações privilegiadas?

O que são informações privilegiadas? Informação interna, também chamado de informação privilegiada, refere-se a fatos não públicos relativos a uma empresa de capital aberto. Empresa privada x empresa pública. A principal diferença entre ...