O que são empresas públicas?

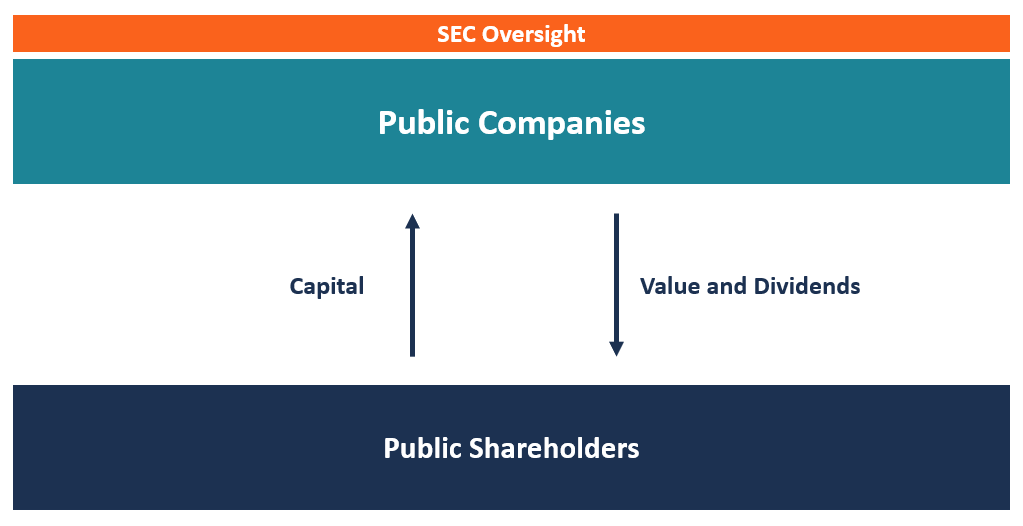

Empresas públicas são entidades que negociam suas ações no mercado de câmbio público. Os investidores podem se tornar acionistas de uma empresa pública, comprando ações da empresa. A empresa é considerada pública uma vez que qualquer investidor interessado pode adquirir ações da empresa em bolsa pública para se tornar proprietário do capital.

Uma empresa pública deve realizar uma assembleia geral anual (AGM) onde os acionistas votam para eleger novos membros para o conselho de administraçãoConselho de administraçãoUm conselho de administração é um painel de pessoas eleitas para representar os acionistas. Cada empresa pública é obrigada a instalar um conselho de administração., políticas de debate, e formular novas políticas, metas, e regras que nortearão as operações da empresa. Os acionistas têm direito a uma parte dos lucros gerados pela empresa, e os lucros são distribuídos de acordo com a quantidade de ações que cada acionista possui.

Uma grande proporção de empresas públicas começou como empresas privadas, e tornaram-se públicos como forma de obter acesso a um conjunto mais amplo de fundos para financiar seus projetos ou operações comerciais. O processo de se tornar uma companhia aberta envolve passar por uma Oferta Pública Inicial (IPO) Oferta Pública Inicial (IPO) Uma Oferta Pública Inicial (IPO) é a primeira venda de ações de uma empresa ao público. Antes de um IPO, uma empresa é considerada uma empresa privada, geralmente com um pequeno número de investidores (fundadores, amigos, família, e investidores empresariais, como capitalistas de risco ou investidores anjo). Aprenda o que é um IPO. O IPO deve ser aprovado pela Securities and Exchange Commission (SEC) e atender a todos os requisitos regulamentares. O objetivo de um IPO é criar fundos para a empresa emissora por meio da venda de ações ao público.

Vantagens

1. Capacidade de levantar fundos com a venda de ações

Uma das vantagens das empresas públicas é a capacidade de arrecadar fundos por meio da venda de ações da empresa ao público. Antes de se tornar público, é difícil obter grandes quantidades de capital, que não seja por meio de empréstimos, para financiar operações e ofertas de novos produtos. Uma entidade privada só pode obter financiamento reinvestindo seus lucros, fazendo um empréstimo, ou obter investimentos de alguns indivíduos ricos, que pode não fornecer capital adequado para atender às necessidades financeiras da empresa.

As empresas públicas podem levantar fundos nos mercados primário e secundárioMercado secundárioO mercado secundário é onde os investidores compram e vendem títulos de outros investidores. Exemplos:Bolsa de Valores de Nova York (NYSE), Bolsa de Valores de Londres (LSE). permitindo que o público investidor compre ações da empresa. A capacidade de levantar grandes quantidades de capital em bolsas públicas permite que as empresas públicas realizem atividades de capital intensivo. Em troca, os acionistas se beneficiam de ganhos de capital de ações, bem como do pagamento de dividendos.

2. Disponibilidade de informações financeiras

As empresas públicas são obrigadas a apresentar demonstrações financeiras trimestrais e anuais e outros documentos obrigatórios junto à SEC. O requisito permite aos acionistas, mídia financeira, investidores interessados, e analistas financeiros para obter acesso a informações adicionais sobre a empresa.

A disponibilidade de informações financeiras sobre a empresa facilita aos analistas o cálculo da avaliação da empresa. Em contraste, as empresas privadas não estão sujeitas a requisitos legais para tornar públicos seus relatórios financeiros. As empresas públicas são motivadas a cumprir os requisitos de divulgação como forma de divulgar informações sobre o seu desempenho financeiro e o futuro da empresa aos atuais acionistas e potenciais investidores.

Desvantagens das Empresas Públicas

1. Aumento do escrutínio governamental e regulatório

As empresas públicas são vulneráveis a um maior escrutínio do governo, agências reguladoras, e o público. A empresa deve atender a vários padrões de relatórios obrigatórios definidos por entidades governamentais, como a SEC e o IRS.

2. Estrita aderência aos padrões globais de contabilidade

Eles também devem preparar seus relatórios financeiros de acordo com os Princípios Contábeis Geralmente Aceitos (GAAP) ou Normas Internacionais de Relatórios Financeiros (IFRS). Os acionistas também têm direito aos documentos essenciais sobre as atividades comerciais da empresa.

Como as empresas se tornam públicas

O principal processo para se tornar uma empresa pública é vender ações ao público por meio de um IPO. Entrar em um processo de IPO é uma tarefa complicada e a empresa emissora é obrigada a contratar um banco de investimento experiente para subscrever a emissão. O sucesso do IPO dependerá em grande parte da competência do banco de investimento, e o emissor deve considerar fatores como experiência no setor, reputação, e distribuição ao contratar um subscritor.

Aqui estão algumas das etapas importantes envolvidas na emissão de um IPO:

1. Devida diligência

O banco de investimento, a empresa emissora, e outros consultores são obrigados a realizar due diligence para determinar a sustentabilidade do modelo de negócios da empresa. A due diligence se concentra em finanças, jurídico, comercial, operacional, e áreas fiscais para avaliar potenciais oportunidades e riscos. A investigação de devida diligência garante aos investidores que a declaração de registro do emissor é precisa e que se baseia no mercado real e na análise do concorrente.

2. Prospecto

O prospecto é preparado pelo banco líder e inclui informações sobre o negócio, tais como desempenho financeiro e desempenho futuro esperado. O prospecto pode ser emitido em duas fases. Um prospecto preliminar é frequentemente usado para determinar a aceitabilidade das ações da empresa para o público. Não divulga a quantidade ou preço das ações a serem emitidas.

O prospecto final é arquivado na SEC junto com outros documentos obrigatórios exigidos, e fornece informações completas sobre a oferta e a quantidade de ações ou certificados a serem emitidos aos investidores. O prospecto ajuda os investidores a compreenderem o negócio e a transação, e os ajuda a tomar uma decisão informada.

3. Aprovação da SEC

Uma vez que a SEC tenha certeza de que a empresa emissora atendeu a todos os requisitos do IPO, o subscritor e a empresa emissora acertam a data de emissão. As duas partes também devem chegar a um acordo sobre o preço da oferta antes do dia efetivo da emissão, que é o preço pelo qual as ações serão inicialmente vendidas ao público. Mais frequente, Os IPOs estão subvalorizados para garantir que todas as ações oferecidas ao público sejam vendidas ou subscritas em excesso.

Recursos adicionais

A CFI oferece o Financial Modeling &Valuation Analyst (FMVA). Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® o ajudará a ganhar a confiança necessária em sua carreira financeira. Inscreva-se hoje! ™ programa de certificação para aqueles que procuram levar suas carreiras para o próximo nível. Para continuar aprendendo e progredindo em sua carreira, os seguintes recursos CFI serão úteis:

- Análise das Demonstrações FinanceirasAnálise das Demonstrações FinanceirasComo realizar Análise das Demonstrações Financeiras. Este guia irá ensiná-lo a realizar a análise das demonstrações financeiras da demonstração de resultados,

- Common StockCommon StockCommon é um tipo de título que representa a propriedade de uma empresa. Existem outros termos - como ação ordinária, ação ordinária, ou ações com direito a voto - que equivalem às ações ordinárias.

- IFRS vs US GAAPIFRS vs US GAAP O IFRS vs US GAAP refere-se a duas normas e princípios contábeis adotados por países em todo o mundo em relação aos relatórios financeiros

- Empresa privada x empresa pública. Empresa privada x empresa pública. A principal diferença entre uma empresa privada x uma empresa pública é que as ações de uma empresa pública são negociadas em uma bolsa de valores, enquanto as ações de uma empresa privada não.

Artigos em Destaque

-

Quais são os setores S&P?

Quais são os setores S&P? The S &PS &P - Standard and PoorsStandard &Poor’s é uma empresa americana de inteligência financeira que opera como uma divisão da S&P Global. A S&P é líder de mercado nos setores que constituem um mé...

-

O que são ações com direito a voto?

O que são ações com direito a voto? p Ações com direito a voto são ações de uma empresa que conferem ao acionista o direito de voto em questões-chave da empresa. Geralmente é um voto por ação. As ações representam uma participação acion...