O que são títulos mantidos até o vencimento?

Títulos mantidos até o vencimento são aqueles que as empresas compram e pretendem manter até o vencimento. Eles são diferentes dos títulos para negociação - títulos de negociação de títulos de negociação são títulos adquiridos por uma empresa com a finalidade de obter lucro a curto prazo. Os títulos são emitidos dentro da indústria da empresa, ou títulos disponíveis para vendaTítulos disponíveis para vendaTítulos disponíveis para venda são a categorização padrão de títulos em que as empresas decidem investir com o objetivo de beneficiar sua posição financeira. Ao contrário de títulos comerciais, os títulos disponíveis para venda não são comprados ou vendidos com o único propósito de realizar um ganho de capital de curto prazo., onde as empresas geralmente não mantêm os títulos até que atinjam o vencimento.

As empresas usam principalmente títulos mantidos até o vencimento para se proteger contra as flutuações das taxas de juros, diversificar suas carteiras de investimento, e perceber um pequeno, ganho de capital de baixo risco por um longo período de tempo. Os investimentos geralmente compreendem instrumentos de dívida, Tais como títulos do governo ou títulos corporativosBondsBonds são títulos de renda fixa emitidos por empresas e governos para levantar capital. O emissor do título toma emprestado capital do detentor do título e faz pagamentos fixos a eles a uma taxa de juros fixa (ou variável) por um período especificado.

Prós e contras de títulos mantidos até o vencimento

Prós

- Os títulos que devem ser mantidos até o vencimento são geralmente de risco muito baixo. Supondo que o emissor do título não entre em default, os retornos são essencialmente garantidos.

- Eles não são suscetíveis a eventos de notícias ou tendências do setor, uma vez que os retornos de um título já são pré-especificados no momento da compra (ou seja, os pagamentos de cupom, valor nominal, e data de vencimento).

- Os investidores podem planejar suas carteiras de investimento para o longo prazo e contar com títulos como coeficiente beta-beta inferior. O coeficiente beta é uma medida de sensibilidade ou correlação de um título ou carteira de investimento aos movimentos do mercado geral. títulos que irão diversificar o risco que sua carteira enfrenta.

Contras

- Títulos mantidos até o vencimento afetam a liquidez da empresa. Uma vez que as empresas se comprometem a manter esses títulos até o vencimento, eles não podem realmente contar com a venda desses títulos se houver necessidade de caixa no curto prazo.

- Como discutido acima, os retornos sobre esses títulos são pré-determinados, o que significa que embora haja proteção contra desvantagens, há um potencial de crescimento limitado. Se os mercados financeiros geralmente sobem, os retornos da empresa não serão afetados positivamente.

Tratamento contábil

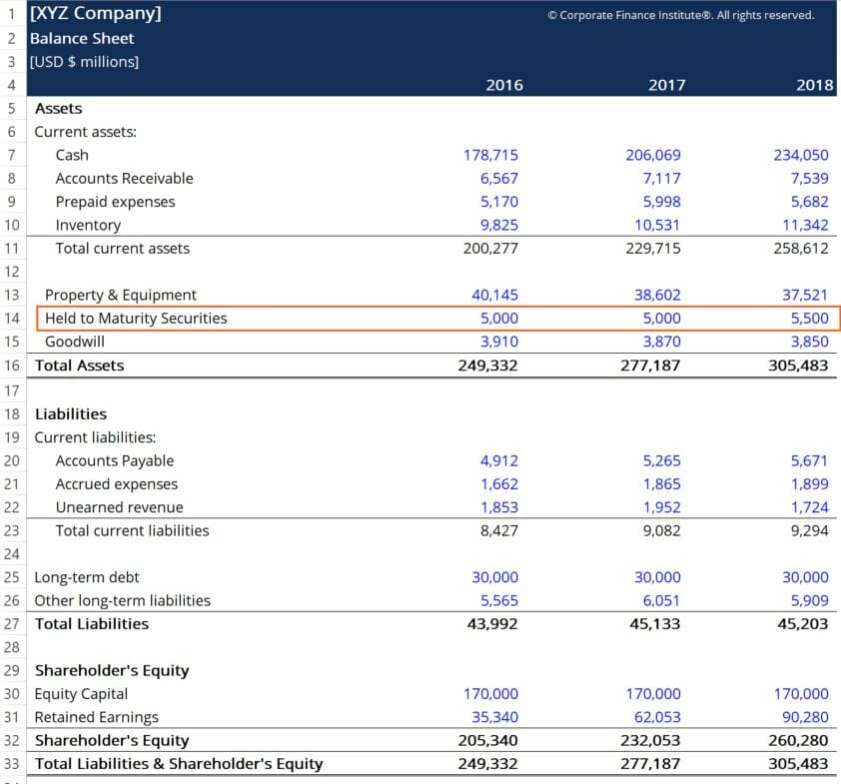

A maior diferença entre os títulos mantidos até o vencimento e os demais tipos de títulos mencionados acima é o tratamento contábil. Em vez de ser registrado e atualizado no balanço da empresa de acordo com o valor justo de mercado do título, os títulos mantidos até o vencimento são contabilizados pelo custo original de compra. Isso significa que de um período contábil para outro, o valor dos títulos no balanço da empresa permanecerá constante.

Quaisquer ganhos ou perdas resultantes de alterações nas taxas de juros Taxa de juros Uma taxa de juros refere-se ao valor cobrado por um credor a um mutuário por qualquer forma de dívida concedida, geralmente expressa como uma porcentagem do principal. (para obrigações e outros instrumentos de dívida) serão registados quando os títulos atingirem o vencimento. Abaixo está um exemplo de como um título de 2 anos aparecerá no balanço patrimonial de uma empresa:

Após a compra, a conta de compensação provavelmente será em dinheiro, já que a empresa provavelmente comprou os títulos com dinheiro. Aqui, podemos ver que nenhuma mudança foi registrada no período contábil de 2017, apesar de quaisquer alterações no valor justo do título durante esse período. Por exemplo, se as taxas de juros caíssem acentuadamente em 2016, o que causaria um aumento no valor de mercado do título, não houve contabilização da mudança no balanço da empresa.

Em 2018, a empresa viu um acréscimo líquido de $ 500 milhões em títulos mantidos até o vencimento, que provavelmente foi uma compra de títulos adicionais.

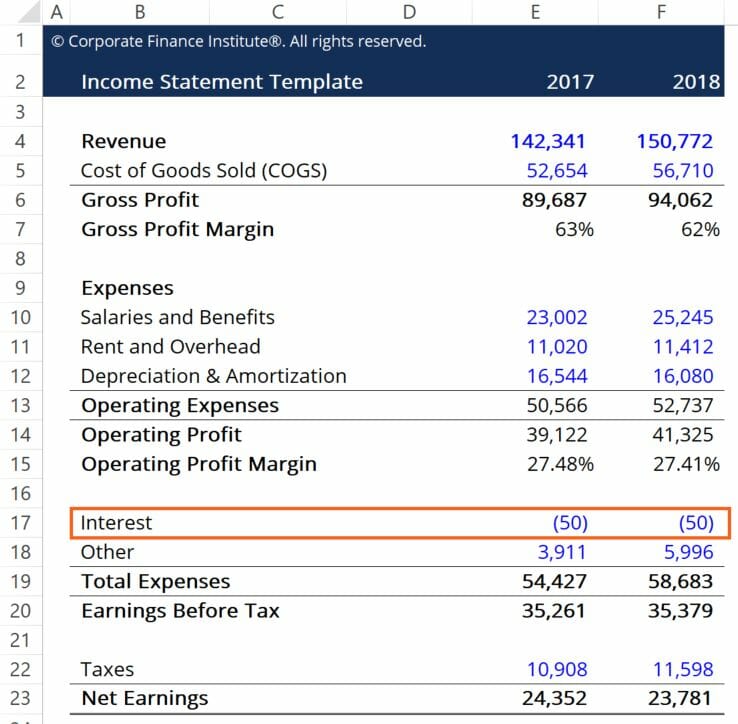

Os pagamentos de juros feitos à empresa detentora de dívidas aparecerão na demonstração de resultados da empresa periodicamente. Vamos supor que os títulos paguem uma taxa de cupom anual de 10%, o que equivale a US $ 50 milhões em receita adicional a cada ano. Veja como isso ficaria na demonstração de resultados de uma empresa:

Aqui, podemos ver como o cupom de 10% é capturado no item de linha de interesse. Pela simplicidade, presume-se que a empresa não possui outras receitas de juros. A receita de juros do pagamento de cupons é registrada como crédito ou despesa negativa no agrupamento Total de Despesas da Demonstração do Resultado.

Recursos adicionais

A CFI oferece o Financial Modeling &Valuation Analyst (FMVA) ®Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® o ajudará a ganhar a confiança necessária em sua carreira financeira. Inscreva-se hoje! programa de certificação para aqueles que procuram levar suas carreiras para o próximo nível. Para saber mais sobre tópicos relacionados, verifique os seguintes recursos CFI:

- Curso de Orçamento e Previsão - CFI

- Curso de Fundamentos de Contabilidade - CFI

- Normas IFRS Normas IFRS Normas IFRS são Normas Internacionais de Relatórios Financeiros (IFRS) que consistem em um conjunto de regras contábeis que determinam como as transações e outros eventos contábeis devem ser relatados nas demonstrações financeiras. Eles são projetados para manter a credibilidade e a transparência no mundo financeiro

- Demonstração do fluxo de caixa Demonstração do fluxo de caixa Uma demonstração do fluxo de caixa contém informações sobre quanto dinheiro uma empresa gerou e usou durante um determinado período.

Artigos em Destaque

- O que são títulos garantidos por ativos de cartão de crédito?

- O que é um depositário?

- O que são títulos negociáveis?

- O que são REITs privados versus REITs negociados publicamente?

- O que são títulos garantidos por ativos (ABS)?

- O que são mercados de capitais?

- O que são títulos vinculados a commodities?

- O que são títulos?

-

O que são instrumentos de dívida securitizados?

O que são instrumentos de dívida securitizados? Os instrumentos de dívida titularizados são títulos financeiros criados pela titularização de empréstimos individuais (dívida). A securitização é um processo financeiro que envolve a emissão de título...

-

O que estão disponíveis para títulos de venda?

O que estão disponíveis para títulos de venda? Títulos disponíveis para venda são a classificação padrão de títulos em que as empresas decidem investir com o objetivo de beneficiar sua posição financeira. Ao contrário dos títulos para negociação, ...