Estratégias de investimento:maximize seu 401k

p Os planos 401k patrocinados pelo empregador são veículos de investimento populares para os trabalhadores americanos. Compreender claramente como esses planos funcionam é vital para utilizá-los com sucesso.

p Consulte Mais informação: O que é um 401k? Um guia completo

p É importante reconhecer o valor de tirar vantagem de empregador corresponde às suas contribuições , e, claro, você deve ter um bom conhecimento das regras que envolvem esses planos - como limites de contribuição anual . Além disso, também é crucial entender as estratégias sobre como investir efetivamente em seu 401k .

p Aqui estão 6 dicas para gerenciar com eficácia seu 401k e os investimentos em sua conta.

1. Utilize um consultor financeiro

p Embora as regulamentações governamentais relacionadas aos planos 401k se apliquem universalmente, cada plano pode ter regras que são específicas a esse plano (desde que não entrem em conflito com a lei). Isso pode tornar as coisas confusas, então uma ótima maneira de obter conselhos pessoais sobre sua situação específica é conversar com um conselheiro financeiro . É do seu interesse trabalhar com um consultor fiduciário que possa fornecer recomendações personalizadas sobre a alocação de ativos em seu plano 401k e fazer recomendações de fundos específicas para suas necessidades e objetivos.2. Comece a investir agora

p Há um efeito de combinação para investir, ou seja, à medida que seus ativos se valorizam ao longo do tempo, todos os ganhos futuros são baseados nessa base maior. Digamos que você invista $ 100 hoje, e esse investimento cresce 10% neste ano e em todos os anos futuros. No próximo ano, você começará com $ 110 após o ganho de $ 10 deste ano, e sua valorização de 10% no próximo ano será baseada nessa base maior - então, no próximo ano, você ganhará $ 11. Portanto, quanto mais tempo você pode aproveitar esse efeito de combinação, o melhor. p É importante maximizar sua taxa de poupança contribuindo com tanto quanto você pode pagar (e tanto quanto é permitido por lei), mas o tempo também é um fator importante a ser considerado. Começar suas economias para a aposentadoria tarde demais é tão prejudicial quanto não economizar o suficiente. E como observado anteriormente:se você tiver um empregador compatível, você deve contribuir com pelo menos o quanto for necessário para receber a correspondência. Se você não, é como rasgar um cheque de pagamento. Essa correspondência faz parte da sua remuneração como funcionário - não a recuse. p Consulte Mais informação: O saldo médio de 401k por idade3. Selecione uma Alocação de Ativos Apropriada

p A chave para selecionar uma alocação de ativos apropriada é determinar as metas para os ativos, o horizonte de tempo para essas metas, e a tolerância ao risco do investidor. Portanto, se todos esses fatores se alinham entre o seu 401k e os ativos gerenciados em suas outras contas de investimento, então, a alocação de ativos deve ser muito semelhante entre as carteiras. Contudo, se um desses fatores for muito diferente (se o horizonte de tempo para o 401k for muito mais longo do que o de uma conta tributável, por exemplo), então, isso exigiria uma conversa mais profunda com seu consultor financeiro para determinar o que é realmente apropriado.4. Faça uma seleção de fundo apropriada

p Além de ter a alocação adequada de ativos em seu 401k, também é fundamental que você tenha a seleção de fundo ideal. Os principais itens a serem considerados ao avaliar em quais fundos investir são a diversificação e honorários . p Muitos planos patrocinados pelo empregador têm fundos de índice de baixo custo disponíveis, que satisfaria a necessidade de ampla diversificação e despesas razoáveis. Mas os planos às vezes oferecem fundos mútuos mais caros em suas listas também, por isso é muito importante observar atentamente as taxas de despesas para que você saiba o que está pagando. p Existem também algumas situações em que um fundo de data-alvo é uma seleção razoável, dependendo da amplitude e do custo das outras opções disponíveis para você. Como uma atualização rápida, os fundos da data-alvo são projetados para lhe dar um único, veículo de investimento simples. Eles geralmente operam sob uma fórmula de alocação de ativos que se baseia na idade que você planeja se aposentar, e mudar gradualmente para uma alocação mais conservadora conforme você se aproxima da aposentadoria. Se o seu plano não oferece uma variedade de fundos de índice de baixo custo para escolher, um fundo de data-alvo às vezes pode ser a melhor escolha. Mas se outras opções estiverem disponíveis no plano, provavelmente é melhor discutir isso com seu consultor para garantir que você faça uma seleção ideal.5. Cuide de contas antigas de 401k

p Se você mudou de empregador, você pode estar questionando o que fazer com seu antigo plano de aposentadoria . Seja um antigo 401k, 403 (b) ou outro plano patrocinado pelo empregador, você provavelmente deve discutir suas opções com seu consultor financeiro. Mas aqui estão alguns cursos de ação possíveis para você considerar:- Deixe seu dinheiro com o plano 401k de seu antigo empregador. Isso pode ser problemático por vários motivos:as opções de investimento são limitadas, as taxas podem ser altas, e você não está mais recebendo uma correspondência do empregador para suas contribuições.

- Transforme seu antigo 401k no plano de 401k do seu novo empregador. Esta pode ser uma opção sensata se as opções de investimento dentro do plano forem boas, e certifique-se de que as taxas são razoáveis.

- Sacar parte ou toda a conta, o que exigiria que você pague impostos e multas se tiver menos de 59 anos e meio. Isso provavelmente não é aconselhável, a menos, é claro, que você tenha uma necessidade imediata de dinheiro. Impostos e penalidades tornam essa escolha pouco atraente - e você perde o crescimento com vantagem fiscal dentro da conta no futuro.

- Passe seus ativos para uma conta de aposentadoria individual (IRA) . Essa geralmente é a melhor opção, já que você evita as taxas do plano 401k e tem uma lista quase ilimitada de opções de investimento.

6. Role seus ativos em um IRA

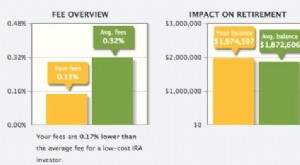

- Taxas mais baixas: A primeira coisa a considerar são as taxas. Os planos 401k costumam cobrar 1,5% ou mais - e isso nem inclui as taxas de fundos mútuos para os fundos dentro do plano. Esse tipo de estrutura de taxas pode realmente aumentar com o tempo. Digamos que você tenha 40 anos com um antigo 401k de um emprego anterior com US $ 150, 000 em ativos, e esse plano cobra uma taxa anual de 1,5%. Supondo uma taxa de crescimento composta de 6% e uma taxa de 1,5%, a conta valerá mais de $ 560, 000 em 30 anos. Mas se essa taxa fosse de apenas 0,5%, o valor do seu portfólio seria superior a US $ 100, 000 a mais após o mesmo período de 30 anos, quase $ 670, 000. IRAs não vêm com altas taxas de plano, que é um grande motivo para pensar em um rollover. Os usuários das ferramentas gratuitas da Personal Capital podem usar o Analisador de taxas recurso para controlar as taxas que estão pagando atualmente por seus investimentos.

- Mais opções de investimento: A próxima coisa a se pensar em relação ao seu antigo 401k é a lista de investimentos disponíveis para você. Assim que o dinheiro for depositado em seu IRA, você ou seu consultor financeiro podem escolher entre milhares de ETFs, títulos, fundos mútuos, e ações individuais. Suas opções são quase ilimitadas. Você não está mais restrito à pequena lista de fundos mútuos que normalmente são oferecidos em um 401k.

- Maior flexibilidade de retirada: Por último, usuários de IRAs e 401ks geralmente incorrem em uma penalidade junto com os requisitos fiscais regulares se retirarem fundos antes dos 59 anos e meio. Contudo, as regras em torno dos IRAs fornecem mais flexibilidade. Sob certas circunstâncias, você pode retirar ativos de um IRA sem incorrer nessa penalidade - e o 401ks não oferece essas oportunidades. Por exemplo, despesas de educação qualificada podem não incorrer em penalidades se retiradas de um IRA, e até $ 10, 000 pode ser retirado sem penalidade se usado para comprar sua primeira casa. Assim, os IRAs podem fornecer acesso mais fácil ao seu dinheiro em alguns casos.

Próximos passos

p Converse com seu consultor sobre como seu 401k está alocado, e se faz sentido transferir esses ativos para um IRA. Realizar um rollover é relativamente fácil, e muitas vezes é a melhor opção para quem não trabalha mais para a empresa que patrocina esse plano. Mas pode haver complexidades em qualquer situação - é por isso que faz sentido falar com seu conselheiro. p Mesmo se você ainda estiver trabalhando na empresa patrocinadora e fizer sentido deixar os ativos onde estão, ainda é melhor conversar com seu consultor sobre como os ativos são investidos nesse plano. p Determine se as metas e o horizonte de tempo para esses ativos são semelhantes aos de seus outros investimentos, e se faz sentido investi-los da mesma forma. Sem considerar, Fique sempre de olho nas taxas e no nível de diversificação de seu portfólio. p Aqui estão algumas outras etapas que você pode seguir agora, e de graça, para ajudá-lo a gerenciar e avaliar seu 401k:-

- Utilizar ferramentas online gratuitas como Capital Pessoal para analisar sua preparação para a aposentadoria. Personal Capital oferece uma ferramenta chamada “Planejador de Aposentadoria, ”, Que permite que você veja a probabilidade de sucesso de seu portfólio atual e plano de aposentadoria.

- Certifique-se de analisar quanto você está pagando em taxas no seu 401k. Ferramenta de análise de taxas da Personal Capital irá ajudá-lo a identificar quaisquer taxas ocultas ou excessivas.

investir

- Pesquisando Seu Consultor de Investimento Financeiro

- O que é um plano de investimento automático?

- Estratégias de investimento:escolhendo seu estilo

- Melhores apostas:estratégias de investimento em dinheiro

- 6 erros de plano de investimento pessoal a evitar

- Estratégias Básicas de Investimento

- Quando o seu conselho de investimento 401k está totalmente errado

- Uma introdução ao 401 (k)

-

Estratégias de investimento em ações

Estratégias de investimento em ações p Existem várias maneiras diferentes de abordar o estoque Estoque O que é um estoque? Um indivíduo que possui ações em uma empresa é chamado de acionista e é elegível para reivindicar parte dos ativos...

-

7 maneiras simples de maximizar seu plano 529 para ajudar a pagar a faculdade

p Um plano 529 é uma ótima opção para famílias que procuram economizar dinheiro para a educação de seus filhos. Com as mensalidades da faculdade crescendo tão rapidamente - 168 por cento nos últimos 2...