O que são títulos híbridos?

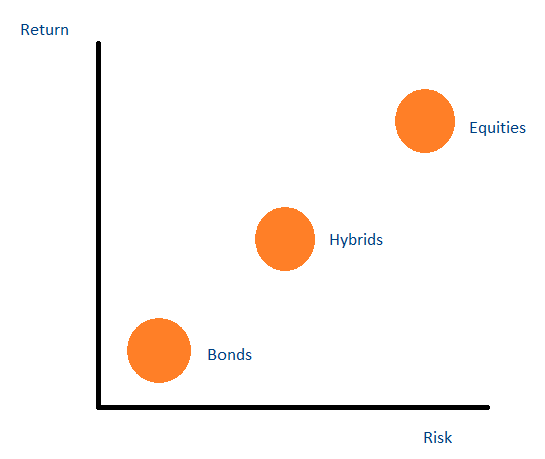

Títulos híbridos são instrumentos de investimento que combinam as características de ações puras e títulos puros. Esses títulos tendem a oferecer um retorno mais alto do que os títulos de renda fixa puros Títulos de renda fixa Os títulos de renda fixa são um tipo de instrumento de dívida que fornece retornos na forma de títulos regulares, ou consertado, pagamentos de juros e reembolsos de títulos, como títulos, mas um retorno menor do que títulos puros de renda variável, como ações. Eles são considerados menos arriscados do que os títulos puros de renda variável, como ações, mas mais arriscados do que os títulos puros de renda fixa.

Retornos de títulos híbridos

O retorno gerado por um título híbrido pode ser dividido em dois componentes:O componente de renda fixa (a parte do título) e o componente de renda variável (a parte do patrimônio líquido).

1. Componente de renda fixa

Semelhante à maioria dos instrumentos de renda fixa, títulos híbridos normalmente pagam uma certa proporção do valor de face. Valor de par. O valor de par é o valor nominal ou de face de um título, ou estoque, ou cupom conforme indicado em um título ou certificado de ações. É um valor estático do título como um retorno em cada período de tempo (geralmente anualmente) até o vencimento do título.

2. Componente de renda variável

Na maturidade, o valor dos títulos híbridos geralmente depende do preço de algum outro título ou conjunto de títulos subjacentes. Ao contrário de títulos, que retornam seu valor nominal total no vencimento, os títulos híbridos geralmente retornam um valor diferente de seu valor de face inicial. É por isso que os títulos híbridos são considerados mais arriscados do que os títulos de renda fixa puros.

Exemplos de títulos híbridos

1. Ações preferenciais

Detentores de ações preferenciais; ações preferenciais; ações preferenciais; ações preferenciais; ações preferenciais) são a classe de propriedade de ações em uma empresa que tem uma reivindicação de prioridade sobre os ativos da empresa sobre as ações ordinárias. As ações são mais seniores do que as ações ordinárias, mas são mais juniores em relação à dívida, como títulos. receber dividendos perante os titulares de ações ordinárias. Também, o dividendo recebido pelos detentores de ações preferenciais é geralmente diferente do dividendo recebido pelos detentores de ações ordinárias. Ações preferenciais são consideradas mais seguras do que ações ordinárias, mas menos seguras do que títulos.

Caso a empresa enfrente problemas de solvência, os titulares de ações preferenciais são pagos antes dos titulares de ações ordinárias. Além disso, as ações preferenciais às vezes podem ser convertidas em ações ordinárias com um prêmio (1 ação preferencial para 2 ações ordinárias).

2. Notas de alternância em espécie

As notas de alternância em espécie são uma forma de título híbrido que permite que empresas com pouco dinheiro levantem capital adicional para atender às necessidades de liquidez de curto prazo. Uma nota de alternância em espécie permite que uma empresa pague juros na forma de dívida adicional. A empresa que emite a nota de alternância em espécie dá ao detentor da nota mais dívida em vez de pagamento de juros. As notas de alternância em espécie podem ser vistas como um instrumento para atrasar o pagamento de juros aos credores.

3. Títulos conversíveis

Os títulos conversíveis são instrumentos de renda fixa com uma opção de compra Opção de compra Uma opção de compra, comumente referido como uma "chamada, "é uma forma de contrato de derivativos que dá ao comprador da opção de compra o direito, mas não a obrigação, comprar uma ação ou outro instrumento financeiro a um preço específico - o preço de exercício da opção - dentro de um período de tempo especificado. em algum patrimônio. Os títulos conversíveis emitidos por uma empresa podem ser convertidos em um número fixo de ações dessa empresa. Em alguns casos especiais, um título conversível emitido por uma empresa vem com uma opção de compra sobre as ações de alguma outra empresa. Essas obrigações conversíveis especiais são conhecidas como obrigações trocáveis.

As taxas de juros dos títulos conversíveis são geralmente mais baixas do que as taxas de juros dos títulos de renda fixa padrão. O diferencial da taxa de juros é o “prêmio” que os detentores de títulos conversíveis pagam pela opção de compra de ações.

Mais recursos

Obrigado por ler a explicação da CFI sobre títulos híbridos. CFI é o fornecedor oficial do Financial Modeling &Valuation Analyst (FMVA) ™. Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® irá ajudá-lo a ganhar a confiança que você precisa em seu carreira em finanças. Inscreva-se hoje! programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar avançando em sua carreira, os recursos adicionais abaixo serão úteis:

- Mercado de capital de açõesEm mercado de capital de ações (ECM) O mercado de capital de ações é um subconjunto do mercado de capitais, onde instituições financeiras e empresas interagem para negociar instrumentos financeiros

- Negociação objetiva versus subjetivaObjetivo versus negociação subjetivaObjetivo versus negociação subjetiva:A maioria dos traders segue um estilo de negociação essencialmente objetivo ou subjetivo. Os negociantes objetivos seguem um conjunto de regras para orientar suas decisões de negociação. Eles preferem ter decisões de compra e venda essencialmente pré-planejadas. Em contraste, comerciantes subjetivos rejeitam usando um conjunto estrito de regras

- Investidores pessimistas versus investidores otimistasPessimistas versus investidores otimistasA melhor diferenciação entre investidores pessimistas versus investidores otimistas é usar a frase “um pessimista é um otimista com experiência”. Um otimista está esperançoso e confiante de que as coisas vão melhorar. Por outro lado, um pessimista sempre tem em mente a possibilidade do pior resultado.

- Investir em ações:um guia para investir em crescimento Investir em ações:um guia para investir em crescimento Os investidores podem tirar proveito de novas estratégias de investimento em crescimento para aprimorar com mais precisão as ações ou outros investimentos que ofereçam potencial de crescimento acima da média.

investir

- O que são suportes do imposto de renda canadense?

- O que são títulos garantidos por ativos de cartão de crédito?

- O que são títulos negociáveis?

- O que são títulos garantidos por ativos (ABS)?

- O que são mercados de capitais?

- O que são títulos vinculados a commodities?

- Quais são as suas fontes de renda?

- O que são títulos?

-

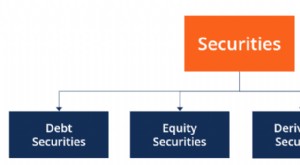

Quais são os tipos de segurança?

Quais são os tipos de segurança? Existem quatro tipos principais de títulos:títulos de dívida, títulos de capital, títulos derivados, e títulos híbridos, que são uma combinação de dívida e patrimônio. Fig. 1. Tipos de títulos ...

-

O que são taxas de emissão de ações?

O que são taxas de emissão de ações? p Taxas de emissão de ações é o termo contábil usado para referir-se aos custos que uma empresa incorre ao introduzir títulos Títulos negociáveis Os títulos negociáveis são instrumentos financeiro...