O que é Ex-Post?

Ex-post é uma palavra latina que significa “depois do evento, ”E é o oposto da palavra latina“ ex-anteEx-AnteEx-ante é uma palavra latina que significa “antes do evento”. O termo é comumente usado nos mercados financeiros para se referir à previsão de eventos como econômicos, ”Que significa“ antes do evento ”. Refere-se aos retornos reais obtidos por um título ou investimento.

Usualmente, a maioria dos investidores prevê os retornos esperados de um título com base nos retornos históricos do título. Contudo, nem sempre é preciso, e os retornos esperados podem diferir dos retornos reais devido aos choques imprevisíveis que afetam os mercados financeiros. Os retornos ex-post variam dos retornos ex-ante devido ao fato de que os primeiros representam os rendimentos reais atribuíveis aos investidores, e não os retornos estimados.

Como funciona

Ex-post representa o resultado real, que é o retorno obtido por um investidor. Mostra o desempenho de um título ou ativo em comparação com o que os investidores projetaram inicialmente. É obtido deduzindo o preço pago pelos investidores do preço de mercado do ativo para obter a variação. Uma vez que o valor ex-post não é baseado em probabilidades e projeções, pode ser usado por investidores para prever os lucros futuros da empresa.

Uma das maneiras de usar ex-post é em Value at Risk (VAR) Value at Risk (VaR) Value at Risk (VaR) estima o risco de um investimento. O VaR mede a perda potencial que pode acontecer em uma carteira de investimentos ao longo de um período de tempo. estude. O estudo estima a perda máxima que um investimento incorrerá em um determinado momento. Nesse caso, o estudo qualifica o nível de risco dentro de uma carteira de investimento ou empresa em um horizonte de tempo específico. Pode ser conduzido em uma posição específica ou carteiras inteiras administradas por uma empresa.

O estudo calcula a perda potencial em que uma entidade incorrerá e a possibilidade de ocorrência do valor específico da perda. Usando as informações fornecidas pelo VAR, as instituições podem avaliar se possuem reservas de capital suficientes para cobrir as perdas estimadas. A métrica VAR é usada por bancos comerciais Top Banks nos EUA de acordo com a Federal Deposit Insurance Corporation dos EUA, havia 6, 799 bancos comerciais segurados pelo FDIC nos EUA em fevereiro de 2014. e empresas de investimento para determinar a taxa de ocorrência de perdas potenciais e controlar o nível de exposição ao risco.

Análise Ex-Post

Os analistas usam as informações ex-post sobre ganhos de investimento e flutuações de preços de títulos para estimar os retornos esperados. O retorno projetado (ex-ante) é então comparado com o retorno real (ex-post) para determinar a precisão dos métodos de avaliação de risco da empresa.

Usualmente, o valor ex-post é calculado levando em consideração os valores inicial e final do ativo durante um período definido - qualquer aumento ou diminuição no valor do ativo e a receita obtida durante o período. Por exemplo, ao considerar o primeiro trimestre do ano que termina em 31 de março, consideramos o valor inicial em 1º de janeiro e o valor de fechamento em 31 de março, e quaisquer mudanças no valor do ativo e na receita obtida durante esse período.

A informação ex-post é usada na análise de atribuição de desempenho para determinar o desempenho de uma carteira com base em seu retorno e correlação com outros fatores. A análise começa selecionando as classes de ativos que o gestor do fundo escolhe para investir. As classes de ativos descrevem os títulos específicos e o mercado onde se originam. Por exemplo, a classe de ativos pode incluir ações americanas de grande capitalização originadas no mercado de ações dos Estados Unidos.

A análise de desempenho ex-post usa a análise de regressão Análise de regressão A análise de regressão é um conjunto de métodos estatísticos usados para estimar os relacionamentos entre uma variável dependente e uma ou mais variáveis independentes. dos retornos obtidos pela carteira contra os retornos do índice de mercado. Tal comparação ajuda a determinar quanto do lucro ou perda do portfólio é resultado da exposição ao mercado. A análise de regressão mostra a quantidade de alfa e beta atribuível à carteira em comparação com o índice de mercado.

As informações ex-post também podem ser usadas para criar previsões. O valor da previsão é obtido primeiro deduzindo o valor inicial do período de avaliação do valor de fechamento desse período. O valor inicial é o valor de mercado do título no início do período, enquanto o valor de fechamento é o valor de mercado atual no final do período. A previsão é criada quando as observações futuras são identificadas, e usa os dados disponíveis naquele momento.

Risco Ex-Post

O risco ex post é um tipo de método de medição de risco que estima o risco associado a um investimento com base em retornos anteriores. O risco ex-post envolve a análise dos retornos históricos de uma carteira para entender como os retornos irão variar no futuro. É usado pelos investidores para determinar o quão arriscado é um investimento potencial e estimar a perda potencial que eles provavelmente incorrerão durante um dia de negociação.

O risco ex-post difere do ex-ante, que é o risco futuro projetado de uma carteira. Ex-ante faz uma projeção que pode se tornar imprecisa quando os retornos reais forem obtidos, enquanto ex-post usa retornos passados reais para determinar os possíveis fluxos de retorno ao longo do tempo. Uma empresa de investimento pode avaliar um investimento ou título ex-ante e compará-lo com o movimento real do preço do título.

Leituras Relacionadas

A CFI oferece o Financial Modeling &Valuation Analyst (FMVA) ™ Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® o ajudará a ganhar a confiança necessária em sua carreira financeira. Inscreva-se hoje! programa de certificação para aqueles que procuram levar suas carreiras para o próximo nível. Para continuar aprendendo e desenvolvendo sua base de conhecimento, explore os recursos relevantes adicionais abaixo:

- Títulos mantidos até o vencimento TítulosHeld até o vencimento Títulos mobiliários até o vencimento são títulos que as empresas compram e pretendem manter até o vencimento. Eles são diferentes de títulos para negociação ou títulos disponíveis para venda

- Taxa de Retorno Taxa de RetornoA Taxa de Retorno (ROR) é o ganho ou perda de um investimento durante um período de tempo copmared ao custo inicial do investimento expresso como uma porcentagem. Este guia ensina as fórmulas mais comuns

- Prazo até o vencimentoTermo até o vencimento O prazo até o vencimento é a vida restante de um título ou outro tipo de instrumento de dívida. A duração varia entre o momento em que o título é emitido até seu

- Investindo:um Guia para IniciantesInvesting:Um Guia para Iniciantes O guia Investing for Beginners daCFI lhe ensinará os princípios básicos de investimento e como começar. Aprenda sobre as diferentes estratégias e técnicas de negociação

investir

-

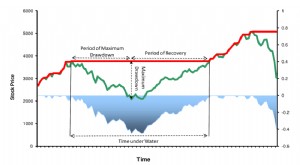

O que é uma redução máxima?

O que é uma redução máxima? p Um levantamento máximo (MDD) mede a queda máxima no valor do investimento, como dado pela diferença entre o valor da calha mais baixa e o do pico mais alto antes da calha. O MDD é calculado ao longo...

-

O que é valor nominal?

O que é valor nominal? O valor nominal é o valor nominal ou nominal de um título, parte do estoque, ou cupom conforme indicado em um título ou certificado de ações. O certificado é emitido pelo credor e entregue a um mutuár...