Financiamento de Capital

O que é financiamento de capital?

Financiamento de capital é o dinheiro que credores e acionistas fornecem a uma empresa para necessidades diárias e de longo prazo. O financiamento de capital de uma empresa consiste em dívida (títulos) e patrimônio líquido (ações). A empresa usa esse dinheiro para capital operacional. Os titulares de títulos e ações esperam obter um retorno sobre seu investimento na forma de juros, dividendos, e valorização das ações.

Compreendendo o Financiamento de Capital

Para adquirir capital ou ativos fixos, como terra, edifícios, e maquinário, as empresas geralmente levantam fundos por meio de programas de financiamento de capital para comprar esses ativos. Existem dois caminhos principais que uma empresa pode seguir para obter financiamento:levantar capital por meio da emissão de ações e levantar capital por meio de dívidas.

Emissão de ações

Uma empresa pode emitir ações ordinárias por meio de uma oferta pública inicial (IPO) ou pela emissão de ações adicionais no mercado de capitais. De qualquer jeito, o dinheiro fornecido pelos investidores que compram as ações é usado para financiar iniciativas de capital. Em troca de fornecer capital, os investidores exigem um retorno sobre o investimento (ROI), que é um custo de capital para uma empresa. O retorno do investimento geralmente pode ser fornecido aos investidores em ações por meio do pagamento de dividendos ou da gestão eficaz dos recursos da empresa, de modo a aumentar o valor das ações detidas por esses investidores.

Uma desvantagem dessa fonte de financiamento de capital é que a emissão de fundos adicionais nos mercados dilui as participações dos acionistas existentes, pois sua propriedade proporcional e influência de voto dentro da empresa serão reduzidas.

Emissão de dívida

O financiamento de capital também pode ser adquirido através da emissão de títulos corporativos para investidores institucionais e de varejo. Quando as empresas emitem títulos, eles estão em vigor, empréstimos de investidores que são compensados com pagamentos semestrais de cupom até o vencimento do título. A taxa de cupom de um título representa o custo da dívida para a empresa emissora.

Além disso, os investidores em títulos podem comprar um título com desconto, e o valor de face do título será reembolsado no vencimento. Por exemplo, um investidor que compra um título de $ 910 receberá um pagamento de $ 1, 000 quando o título vencer.

Considerações Especiais

O financiamento de capital por meio de dívidas também pode ser obtido tomando empréstimos de bancos ou outras instituições de crédito comercial. Esses empréstimos são registrados como passivos de longo prazo no balanço da empresa e diminuem conforme o empréstimo é gradualmente liquidado. O custo do empréstimo é a taxa de juros que o banco cobra da empresa. Os pagamentos de juros que a empresa faz aos seus credores são considerados uma despesa na demonstração do resultado, o que significa que os lucros antes dos impostos serão menores.

Embora uma empresa não seja obrigada a fazer pagamentos aos seus acionistas, deve cumprir suas obrigações de pagamento de juros e cupons aos seus credores e credores, tornando o financiamento de capital por meio de dívida uma alternativa mais cara do que por meio de capital. Contudo, no caso de uma empresa falir e ter seus ativos liquidados, seus credores serão pagos antes de os acionistas serem considerados.

Existem duas maneiras principais de uma empresa ter acesso a financiamento:levantando capital por meio da emissão de ações e levantando capital por meio da emissão de dívida.

Custo de Financiamento de Capital

As empresas geralmente executam uma análise extensa do custo de recebimento de capital por meio do patrimônio líquido, títulos, empréstimos bancários, capitalista de risco, a venda de ativos, e lucros retidos. Uma empresa pode avaliar seu custo médio ponderado de capital (WACC), que pondera cada custo de financiamento de capital, para calcular o custo médio de capital de uma empresa.

O WACC pode ser comparado ao retorno sobre o capital investido (ROIC), ou seja, o retorno que uma empresa gera quando converte seu capital em despesas de capital. Se o ROIC for maior do que o WACC, a empresa seguirá em frente com seu plano de financiamento de capital. Se for menor, o negócio terá que reavaliar sua estratégia e reequilibrar a proporção de fundos necessários das várias fontes de capital para diminuir seu WACC.

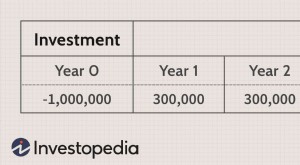

Exemplos de financiamento de capital

Existem empresas que existem com o único propósito de fornecer financiamento de capital para empresas. Essa empresa pode se especializar no financiamento de uma categoria específica de empresas, como empresas de saúde, ou um tipo específico de empresa, tais como instalações de vida assistida. A empresa de financiamento de capital também pode operar para fornecer apenas financiamento de curto prazo e / ou financiamento de longo prazo para uma empresa. Essas empresas, como capitalistas de risco, também pode optar por focar no financiamento de um determinado estágio do negócio, como uma empresa que está apenas começando.

Principais vantagens

- Financiamento de capital é o dinheiro dado às empresas por credores e acionistas para cobrir o custo das operações.

- As empresas seguem duas rotas básicas para obter financiamento:levantar capital por meio da emissão de ações e / ou por meio de dívidas.

- As empresas realizam análises extensas sobre o custo de recebimento de financiamento de capital, e os custos associados a cada tipo de financiamento disponível, antes de decidir seguir em frente.

Financiamento Corporativo

-

O que é Mispricing?

O que é Mispricing? O preço incorreto causa uma divergência entre o preço de mercado de um título e o valor fundamental desse título. A lei de um preço estabelece que o preço de mercado de um título é igual ao valor pres...

-

Arrendamento de capital vs arrendamento operacional

Arrendamento de capital vs arrendamento operacional Um arrendamento mercantil (ou arrendamento financeiro) é tratado como um ativo no balanço de uma empresa, enquanto um arrendamento operacional é uma despesa que permanece fora do balanço patrimonial. ...