Arrendamento de capital

O que é arrendamento de capital?

O arrendamento mercantil é um contrato que confere ao arrendatário o direito ao uso temporário de um ativo e tem as características econômicas de propriedade do ativo para fins contábeis.

Principais vantagens

- Um arrendamento mercantil é um contrato que dá ao locatário o direito ao uso temporário de um ativo

- Um arrendamento mercantil é considerado uma compra de um ativo, enquanto um arrendamento operacional é tratado como um arrendamento real de acordo com os princípios contábeis geralmente aceitos (GAAP).

- Sob um arrendamento de capital, o ativo arrendado é tratado para fins contábeis como se fosse realmente propriedade do arrendatário e é registrado no balanço patrimonial como tal.

- Um arrendamento operacional não concede quaisquer direitos de propriedade ao ativo arrendado, e é tratado de forma diferente em termos contábeis.

Arrendamento de capital

Compreendendo a locação de capital

O arrendamento mercantil exige que o locatário registre ativos e passivos associados ao arrendamento se o contrato de aluguel atender a requisitos específicos. Em essência, um arrendamento mercantil é considerado uma compra de um ativo, enquanto um arrendamento operacional é tratado como um arrendamento real de acordo com os princípios contábeis geralmente aceitos (GAAP). Um arrendamento mercantil pode ser contrastado com um arrendamento operacional.

Mesmo que um arrendamento financeiro seja tecnicamente uma espécie de contrato de aluguel, Os padrões de contabilidade GAAP vêem isso como uma compra de ativos se certos critérios forem atendidos. Os arrendamentos de capital podem ter um impacto nas demonstrações financeiras das empresas, influenciando despesas de juros, despesa de depreciação, ativos, e passivos.

Para se qualificar como um arrendamento financeiro, um contrato de arrendamento deve satisfazer qualquer um dos quatro critérios a seguir:

- a vida do arrendamento deve ser 75% ou mais para a vida útil do ativo.

- o arrendamento deve conter uma opção de compra vantajosa por um preço inferior ao valor de mercado de um ativo.

- o locatário deve obter propriedade no final do período de locação.

- o valor presente dos pagamentos do arrendamento deve ser superior a 90% do valor de mercado do ativo.

Em 2016, o Financial Accounting Standards Board (FASB) fez uma alteração em suas regras contábeis exigindo que as empresas capitalizassem todos os arrendamentos com termos de contrato acima de um ano em suas demonstrações financeiras. A alteração entrou em vigor em 15 de dezembro, 2018, para empresas públicas e 15 de dezembro, 2019, para empresas privadas.

p Os tratamentos contábeis para arrendamentos operacionais e de capital são diferentes e podem ter um impacto significativo sobre os impostos das empresas.

Leases de capital vs. Arrendamentos operacionais

Um arrendamento operacional difere em estrutura e tratamento contábil de um arrendamento mercantil. Um arrendamento operacional é um contrato que permite o uso de um ativo, mas não transmite nenhum direito de propriedade do ativo.

Os arrendamentos operacionais costumavam ser contados como financiamento fora do balanço patrimonial - o que significa que um ativo arrendado e passivos associados de pagamentos futuros de aluguel não eram incluídos no balanço da empresa para manter o índice de dívida em relação ao patrimônio líquido baixo. Historicamente, Os arrendamentos operacionais permitiram às empresas americanas impedir que bilhões de dólares em ativos e passivos fossem registrados em seus balanços.

Contudo, a prática de manter os arrendamentos operacionais fora do balanço patrimonial foi alterada quando a Atualização dos Padrões de Contabilidade 2016-02 ASU 842 entrou em vigor. A partir de 15 de dezembro, 2018, para empresas públicas e 15 de dezembro, 2019, para empresas privadas, os ativos e passivos de direito de uso decorrentes de arrendamentos são registrados no balanço patrimonial.

Para ser classificado como um arrendamento operacional, o arrendamento deve atender a certos requisitos de acordo com os princípios contábeis geralmente aceitos (GAAP) que o isentam de ser registrado como arrendamento financeiro. As empresas devem testar os quatro critérios, também conhecido como testes de "linha brilhante", listados acima que determinam se os contratos de aluguel devem ser contabilizados como arrendamentos operacionais ou de capital. Se nenhuma dessas condições for atendida, o arrendamento pode ser classificado como arrendamento operacional, de outra forma, é provável que seja um arrendamento mercantil.

O Internal Revenue Service (IRS) pode reclassificar um arrendamento operacional como um arrendamento financeiro para rejeitar os pagamentos do arrendamento como uma dedução, aumentando assim o lucro tributável e o passivo tributário da empresa.

Contabilização de arrendamentos de capital

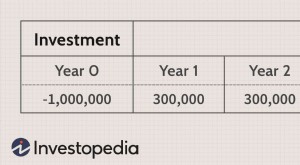

Um arrendamento mercantil é um exemplo de inclusão de eventos econômicos pela contabilidade de exercício, que exige que uma empresa calcule o valor presente de uma obrigação em suas demonstrações financeiras. Por exemplo, se uma empresa estimou o valor presente de sua obrigação sob um arrendamento de capital em $ 100, 000, ele então registra $ 100, 000 entradas de débito na conta de ativo fixo correspondente e $ 100, 000 lançamento de crédito na conta de passivo de arrendamento mercantil em seu balanço patrimonial.

Como um arrendamento mercantil é um acordo de financiamento, uma empresa deve dividir seus pagamentos periódicos de arrendamento em despesas de juros com base na taxa de juros aplicável e despesas de depreciação da empresa. Se uma empresa ganha $ 1, 000 em pagamentos mensais de arrendamento e seus juros estimados são $ 200, isso produz um $ 1, 000 entradas de crédito na conta em dinheiro, uma entrada de débito de $ 200 na conta de despesas de juros, e uma entrada de débito de $ 800 na conta de passivo de arrendamento mercantil.

Uma empresa também deve depreciar o ativo arrendado que considera seu valor residual e sua vida útil. Por exemplo, se o ativo mencionado acima tiver uma vida útil de 10 anos e nenhum valor residual com base no método de depreciação linear, a empresa registra uma entrada de débito mensal de $ 833 na conta de despesas de depreciação e uma entrada de crédito na conta de depreciação acumulada. Quando o ativo locado é alienado, o ativo fixo é creditado e a conta de depreciação acumulada é debitada para os saldos restantes.

Artigos em Destaque

-

O que é perda de capital?

O que é perda de capital? A perda de capital é a redução no valor do capital de uma empresa, ou seja, investimentos, bens de capital, etc. A perda é realizada quando os ativos de capital são vendidos por um preço inferior ao p...

-

O que é Mispricing?

O que é Mispricing? O preço incorreto causa uma divergência entre o preço de mercado de um título e o valor fundamental desse título. A lei de um preço estabelece que o preço de mercado de um título é igual ao valor pres...