Como sacar um 401 (k) - e por que você quase nunca deveria

Se você tiver um 401 (k) de um emprego anterior, você pode ficar tentado a sacá-lo. Mas só porque você pode, não significa necessariamente que você deve.

Você pode considerar sacar um antigo 401 (k) por uma série de razões - para cobrir uma despesa inesperada, financiar uma grande compra ou apenas para se livrar de um antigo empregador.

Mas o impacto fiscal de retirar dinheiro de um 401 (k) pode ser significativo, especialmente se você estiver sujeito a penalidades de retirada antecipada, além de impostos de renda federais. Mais, quando você tira dinheiro de um 401 (k), esses fundos não estão mais ajudando você a aumentar suas economias para a aposentadoria.

Vejamos alguns detalhes sobre como sacar um 401 (k), incluindo as razões pelas quais só deve ser considerado como último recurso.

- Posso sacar meu 401 (k)?

- Impostos e penalidades:o custo de saque

- Quais são as exceções à penalidade de retirada antecipada?

- Quais são algumas alternativas para sacar um 401 (k)?

Posso sacar meu 401 (k)?

Quando você sacar uma conta financeira, incluindo uma conta de aposentadoria 401 (k), você basicamente retira todo o dinheiro da conta.

Como 401 (k) s são contas de aposentadoria patrocinadas pelo empregador, as regras de retirada podem variar um pouco. Mas geralmente, você só pode sacar dinheiro de um 401 (k) - incluindo retirá-lo - depois de deixar o empregador que patrocinou a conta.

Claro, existem exceções. Se você for desativado, passar por dificuldades financeiras ou chegar aos 59 anos e meio, você pode retirar dinheiro do seu 401 (k) sem penalidades. Mas você ainda terá que pagar imposto de renda federal sobre o valor que retirou, que o IRS se refere como uma distribuição.

Como posso sacar um 401 (k)?

Desde que você seja elegível para fazer um saque 401 (k), você precisará seguir as regras do administrador do plano para solicitar um. Pode ser necessário ter uma conta online, fale diretamente com um representante ou preencha alguns documentos necessários para fazer a retirada.

Entre em contato com o administrador do plano para obter orientação.

Quanto tempo leva para sacar um 401 (k)?

Tirar dinheiro de uma conta de aposentadoria é um processo. O Consumer Financial Protection Bureau observa que pode levar várias semanas para concluir uma retirada.

Quanto tempo leva para receber seu dinheiro vai depender do administrador do plano - cada um pode ter suas próprias regras e prazos para fazer as distribuições. Quando você envia sua solicitação de retirada, você pode pedir ao administrador do plano um ETA sobre o dinheiro.

Impostos e penalidades:o custo de saque

Uma das muitas razões pelas quais os 401 (k) s tornam veículos de poupança para aposentadoria atraentes é que você não precisa pagar impostos sobre o dinheiro que contribui para eles. Em vez de, você paga imposto quando tira dinheiro de um 401 (k).

Se você esperar até se aposentar para retirar o dinheiro, você poderia estar em uma faixa de impostos mais baixa do que quando estava trabalhando, então você provavelmente pagaria menos impostos sobre o dinheiro.

Mas se você fizer uma retirada antecipada (uma tomada antes de você ter 59 anos e meio), As regras do IRS geralmente exigem que o administrador do plano retenha 20% da distribuição para o imposto de renda federal. Mais, sua retirada antecipada pode estar sujeita a uma penalidade adicional de 10%.

Aqui está um exemplo de como os impostos e multas podem prejudicar o valor do saque.

E o impacto fiscal não pode terminar em 20%, uma vez que as retiradas são tributadas como renda ordinária. Se sua taxa marginal de imposto for superior a 20%, você pode acabar devendo mais impostos ao preencher sua declaração de imposto de renda federal do ano em que fez o saque.

Quais são as exceções à penalidade de retirada antecipada?

Embora a penalidade de 10% geralmente se aplique se você tirar dinheiro de um 401 (k) antecipadamente, o IRS permite algumas exceções para dificuldades financeiras. Se você atender a todas as qualificações, e seu empregador permite retiradas por dificuldades, você pode fazer uma distribuição de dificuldades sem penalidade para cobrir certas despesas.

- Assistência médica (para você, um cônjuge ou dependente) que seria permitido como uma dedução de despesas médicas, independentemente de você realmente fazer tal dedução

- Custos diretamente relacionados à compra de uma residência principal, excluindo pagamentos de hipoteca

- Pagando mensalidades e despesas da faculdade, incluindo hospedagem e alimentação, para você mesmo, uma esposa, seus filhos ou outros dependentes

- Efetuando pagamentos para evitar o despejo de, ou execução hipotecária, em sua casa

- Despesas do funeral

- Despesas relacionadas ao conserto de danos à sua casa causados por um desastre qualificado

E, no início de 2020, o governo federal fez provisões na Ajuda Coronavirus, Lei de Socorro e Segurança Econômica para permitir que as pessoas afetadas pela COVID-19 sacem de suas contas de aposentadoria, incluindo 401 (k) s. Mais sobre isso aqui.

Quais são algumas alternativas para sacar um 401 (k)?

Você tem outras opções sobre o que fazer com o dinheiro parado em um antigo 401 (k) - opções que, se bem feito, não o deixará enfrentando impostos e penalidades.

Se você precisar de dinheiro:A opção de empréstimo 401 (k)

Se você precisa de dinheiro com urgência e esgotou as outras opções, você pode conseguir um empréstimo de um 401 (k), desde que o empregador patrocinador permita empréstimos. O IRS tem algumas regras sobre como os empréstimos 401 (k) podem funcionar.

- Você pode pegar emprestado até 50% de seu saldo adquirido até um máximo de $ 50, 000

- Você tem que pagar o empréstimo dentro de cinco anos, a menos que você use o dinheiro para comprar sua casa principal.

- Você deve fazer regular, pagamentos substancialmente iguais, pelo menos trimestralmente, durante o período de reembolso.

Se o seu empréstimo atender a todos os critérios acima, você não terá que pagar impostos sobre o valor do empréstimo.

A opção de manter o crescimento:passar para outra conta de aposentadoria

Talvez você não goste da ideia de deixar sua conta de aposentadoria com um ex-empregador, ou você tem outro plano de aposentadoria com opções de investimento que você mais gosta. Você pode mover os fundos de seu antigo 401 (k) para outra conta de aposentadoria, como um IRA ou - se seu empregador atual oferecer um - um novo 401 (k). Isso é chamado de rollover, e existem diferentes tipos de rollovers.

Com um rollover direto, o administrador do antigo 401 (k) transfere o dinheiro diretamente para o seu novo plano de aposentadoria elegível. Quando você faz um rollover direto, o administrador não é obrigado a reter 20% para impostos.

Se você escolher um Rollover de 60 dias, os fundos 401 (k) são distribuídos a você, o imposto será retido e você terá 60 dias para colocar o dinheiro em uma nova conta de aposentadoria. Aqui está o truque:para evitar a penalidade de retirada antecipada de 10%, você precisará depositar o valor total retirado do plano antigo no novo, então você terá que usar outros fundos para compensar o valor retido para impostos.

Resultado

Resgatar um antigo 401 (k) deve ser considerado como uma última opção. Você não só deve impostos federais sobre o valor que sacar, você também pode enfrentar o imposto de renda estadual se viver em um estado que tenha um imposto de renda de pessoa física. Com possíveis penalidades, o inevitável impacto fiscal e a perda de crescimento futuro, você nunca deve sacar um 401 (k) sem um motivo convincente para fazê-lo.

Explore alternativas, como prorrogações e um empréstimo 401 (k). E se você precisar tirar dinheiro de um plano de aposentadoria para lidar com as dificuldades econômicas causadas pela pandemia, tente aproveitar o tempo extra para reembolsar a retirada.

Fontes relevantes: IRS:401 (k) Guia de Recursos - Patrocinadores do Plano - Regras Gerais de Distribuição | Consumer Financial Protection Bureau:Considerando uma retirada da aposentadoria antecipada? Regras da CARES Act e o que você deve saber | IRS:Planos 401 (k) | Publicação IRS 575, Renda de pensão e anuidade (2019) | Coronavirus Aid, Lei de Socorro e Segurança Econômica (CARES) | IRS:401 (k) Guia de Recursos - Participantes do Plano - Regras Gerais de Distribuição | IRS:Rollover of Retirement Plan and IRA Distributions | FINRA:CARES Act 2020:Acesso ao Fundo de Aposentadoria e Empréstimo para Estudantes | IRS:alívio relacionado ao coronavírus para planos de aposentadoria e perguntas e respostas de IRAs

finança

- 5 coisas que você nunca deve comprar a granel (e 5 coisas que você deve)

- Seguro de responsabilidade do empreiteiro:por que você nunca deve ficar sem

- Quantos empréstimos pessoais você pode (e deve) contrair?

- Por que você deve monitorar seus gastos (e por que o Quicken é uma merda)

- Como controlar seus gastos (e por que você deveria)

- Por que pagar em dinheiro dói (e por que deveria)

- Como investir em ouro e por que você pode

- Como sacar seu 401k e o que considerar

-

Lei de preços:o que é e por que você deve se importar

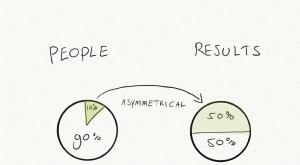

Lei de preços:o que é e por que você deve se importar Exemplo de como a Lei de Price funciona em um campo / empresa com 100 pessoas Derek Price, que era um físico britânico, historiador da ciência, e cientista da informação, descobriu algo sobre seus c...

-

Como sacar seu 401(k)

Como sacar seu 401(k) Se você sacar dinheiro do seu 401(k) antes dos 59 1/2 anos, perderá muito dinheiro no caminho. Desde 1982, os trabalhadores americanos economizam para a aposentadoria contribuindo para os planos 401(...