Aconselhamento financeiro:dicas de finanças pessoais

Gerenciar seu dinheiro nem sempre é uma atividade divertida, especialmente quando vocês são amigos implorando para sair no fim de semana ou o gadget de tecnologia mais recente que você está de olho chega ao mercado. Gastar seu dinheiro pode ser muito tentador, e pode levar a más escolhas financeiras. Contudo, há muitas maneiras de administrar seu dinheiro com sabedoria, enquanto desfruta dos prazeres simples da vida. Nesta postagem, forneceremos nosso melhor conselho financeiro para ajudá-lo a gerenciar melhor suas finanças pessoais.

Abaixo, dividiremos nossas principais dicas de finanças pessoais em três categorias:o básico, orçamento, e salvando. Você pode ler para ver nossas dicas financeiras para ajudá-lo a colocar suas finanças em ordem, ou use os links para pular para uma categoria de sua escolha.

- Noções básicas de aconselhamento financeiro

- Compre o seguro certo

- Use seu cartão de crédito com sabedoria

- Não se esqueça de seus impostos

- Acompanhe as taxas de juros

- Dicas financeiras para orçamentos

- Orçamento para faculdade antecipada

- Planeje cuidadosamente ao comprar uma casa

- Aproveite as vantagens dos recursos de orçamento

- Experimente a regra de orçamento 50/30/20

- Dicas de dinheiro para economizar

- Economize mais cedo

- Faça investimentos inteligentes

- Foco nas finanças da família

- Salve para a emergência inesperada

- Principais vantagens

Noções básicas de aconselhamento financeiro

Não importa quem você é, existem certos princípios básicos de aconselhamento financeiro que você deve seguir. Isso pode ajudar a garantir que você mantenha suas finanças pessoais em boa saúde. Depois de aprender o básico, gerenciar suas finanças pode se tornar muito mais fácil. Depois de dominado, você pode passar para algumas das minhas dicas mais abrangentes de gestão de dinheiro.

1. Compre o seguro certo

O seguro pode ser ótimo em eventos infelizes, se um desastre natural arrancar seu telhado ou se você sofrer um acidente de carro. Contudo, muitas pessoas são freqüentemente amarradas a planos de seguro que custam muito caro. Se alguém depende da sua renda, comprar seguro de vida. Contudo, se você não tem dependentes, seguro de vida nem sempre é necessário.

Você também deve considerar um seguro contra desastres financeiros, não apenas aborrecimentos. Compre locatários ou seguro residencial, seguro de automóvel, seguro de invalidez, e seguro saúde.

Pela mesma razão, você pode querer ficar longe de garantias estendidas, seguro de smartphone, seguro de viagem, ou planos de proteção de pagamento, pois isso nem sempre é necessário e pode custar muito dinheiro.

2. Use seu cartão de crédito com sabedoria

Os cartões de crédito são úteis, mas podem ser perigosos - como ferramentas elétricas. Usá-los com frequência pode aumentar a probabilidade de você cortar o polegar, por assim dizer. Muitas histórias tristes começam, “Eu sempre paguei meu cartão de crédito todos os meses, até… ”Usar o cartão de crédito com sabedoria e manter o índice de utilização de crédito abaixo de 30% pode ajudá-lo a manter sua pontuação de crédito sob controle.

Preservar sua pontuação de crédito é importante, já que é usado para uma variedade de questões financeiras, como fazer uma hipoteca ou solicitar um empréstimo para compra de um automóvel. Com isso dito, certifique-se de verificar se há erros em seus relatórios de crédito anuais gratuitos. Esta deve ser uma ação regular que você realiza pelo menos uma vez por ano. Ao extrair periodicamente um relatório de crédito, você pode procurar quaisquer erros ou enganos que possam estar reduzindo sua pontuação de crédito.

As contagens de crédito são mais simples do que você pensa. Se você paga suas contas em dia, mais do que provável, você terá uma boa pontuação de crédito. Se você não, você não vai.

3. Não se esqueça de seus impostos

Ninguém gosta de pagar e declarar impostos, mas deixar de fazer isso pode levar você a sérios problemas financeiros. Os impostos chegam uma vez por ano ou trimestralmente, dependendo da sua ocupação. Com isso dito, certifique-se de ter um calendário financeiro que o lembre quando pagar ou arquivar seus impostos.

Um conselho financeiro para economizar impostos é contribuir para o plano 401 (k) ou outros planos de aposentadoria. Esquemas inteligentes de evasão fiscal são frequentemente ilegais, portanto, certifique-se de ser honesto e fazer escolhas legais que podem economizar seu dinheiro.

Se você sempre contrata alguém para pagar seus impostos, tente fazer você mesmo (ou use um software fiscal) uma vez. Se você sempre faz isso sozinho, tente contratar alguém. De qualquer jeito, você pode economizar dinheiro ou aprender algo.

4. Acompanhe as taxas de juros

Com quase qualquer movimento financeiro que você fizer, as taxas de juros seguirão. Cartões de crédito, empréstimos para estudantes, hipotecas, contas de poupança - estes são apenas alguns dos tipos de empréstimos, dívidas, e contas financeiras que você terá que vêm com uma taxa de juros. Saber as taxas de juros desses vários tipos de contas é essencial porque você pode estar gastando mais ou ganhando menos com suas várias dívidas e compromissos de poupança. É melhor ficar de olho em suas taxas de juros, para que você saiba em quais contas se concentrar.

Dicas financeiras para orçamentos

O orçamento é uma das dicas de finanças pessoais mais importantes. Sem orçamento, você pode facilmente gastar mais dinheiro do que ganha, o que pode dificultar o pagamento de dívidas, salve para o futuro, e arcar com uma despesa de emergência. Considere estas dicas de orçamento ao planejar o futuro.

5. Orçamento antecipado para a faculdade

Os empréstimos estudantis são terríveis. Se você é uma família de classe média, pode valer a pena considerar enviar seus filhos para uma faculdade comunitária, universidade pública estadual, Academia Militar, ou faculdade particular de elite. Por aqui, eles não assumirão tanto em empréstimos estudantis que podem levar décadas para pagar.

As faculdades tradicionais de quatro anos são muitas vezes inacessíveis sem contrair dívidas enormes - e não necessariamente oferecem uma educação melhor.

A poupança para a aposentadoria vem antes da poupança para a faculdade. Se você não pode economizar para a faculdade do seu filho, não faça disso uma prioridade ainda. Mesmo que você não possa economizar agora, abrir um plano de poupança de 529 faculdades para os avós ou outros membros da família contribuírem.

6. Planeje cuidadosamente ao comprar uma casa

Pagar agressivamente uma hipoteca é outra dica importante de finanças pessoais que vale a pena considerar.

A melhor medida de sua prontidão para comprar uma casa é o valor de sua entrada. Desconfie de fazer um pagamento inicial inferior a 20%, mesmo por meio de um programa de empréstimo do governo.

Se esforçar para comprar mais casa do que você pode pagar pode muitas vezes levar a uma miséria financeira dolorosa e evitável.

7. Aproveite os recursos de orçamento

Você não precisa fazer um orçamento sozinho. Acompanhar cuidadosamente suas finanças sem qualquer ajuda pode ser opressor e estressante. Felizmente, há muitos recursos disponíveis que podem ajudá-lo a controlar suas receitas e despesas e a fazer movimentos financeiros inteligentes. Mymoney.gov tem muitas dicas de bem-estar financeiro que você pode aproveitar e aprender algumas coisas. Na Casa da Moeda, você pode usar nosso aplicativo de orçamento gratuito que pode ajudá-lo a gerenciar todas as suas finanças em um só lugar, incluindo suas contas, saldos, e pontuação de crédito.

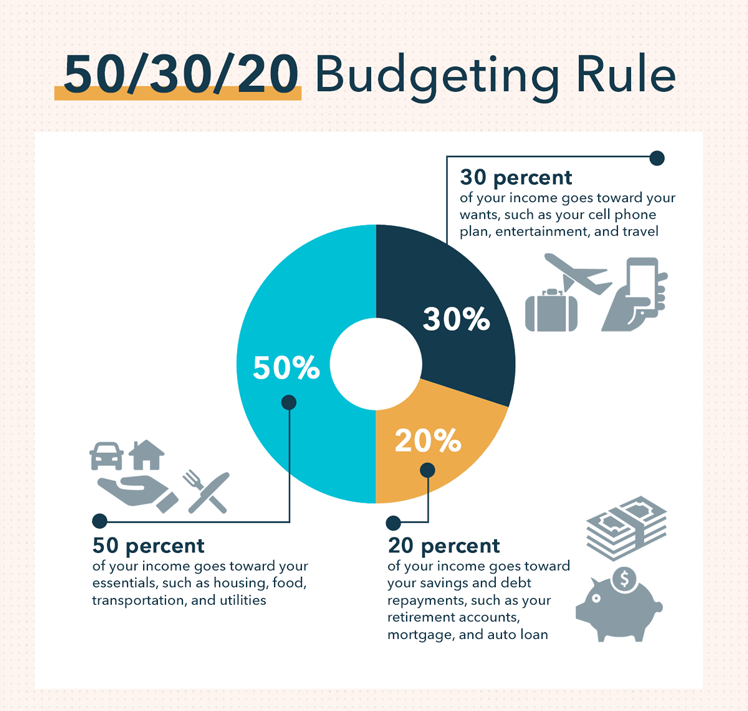

8. Experimente a regra de orçamento 50/30/20

As vezes, tudo que você precisa é de um pouco de orientação para ajudá-lo a construir um orçamento forte e gerenciável. Uma ótima dica de gerenciamento de dinheiro é seguir a regra de orçamento 50/30/20, que é o seguinte:

- 50 por cento de sua renda vai para o essencial, como habitação, Comida, transporte, e utilitários

- 30 por cento de sua renda vai para seus desejos, como um bom smartphone, entretenimento, e viajar

- 20 porcento de sua renda vai para suas economias e pagamentos de dívidas, como seus empréstimos estudantis, empréstimos médicos, e empréstimos para automóveis

A gestão de receitas é uma habilidade essencial necessária para orçar corretamente, e com a regra de orçamento 50/30/20, você pode fazer isso acontecer. Com esta regra de orçamento, você pode criar um plano sólido para atender às suas metas financeiras, identificando áreas onde pode cortar ou reduzir despesas.

Dicas de dinheiro para economizar

Gerenciar seu dinheiro pode ser uma tarefa desafiadora, especialmente quando você tem despesas importantes para pagar, como aluguel, empréstimos para estudantes, Serviços de utilidade pública, mercearias, e assim por diante. Contudo, ainda há muitas maneiras de pagar por suas necessidades e ao mesmo tempo cuidar de si mesmo com as coisas que ama, tudo enquanto salva. Consumerfinance.gov tem muitas dicas e truques financeiros inteligentes que podem ajudá-lo a começar a economizar.

9. Economize cedo

Não há vergonha em usar truques para economizar dinheiro. Use várias contas de poupança; coloque seu cartão de crédito no freezer; configurar transferências automatizadas; pense no seu próximo aumento como uma oportunidade de economizar mais, não é uma oportunidade de gastar mais. O que quer que funcione para você está bom. O segredo é começar a economizar o mais cedo possível, mesmo que isso signifique reservar alguns dólares em um cofrinho. Adquirir o hábito de economizar cedo pode configurá-lo para o sucesso financeiro no futuro.

Também é importante olhar para o seu estilo de vida e identificar as áreas onde você pode cortar despesas. Muitas vezes, a melhor maneira de salvar um hábito é não pular o café com leite; é manter suas despesas de alojamento e transporte baixas.

Quando se trata de economizar, a aposentadoria deve sempre fazer parte da conversa. A última coisa que você quer é entrar em seus anos dourados e perceber que não pode se aposentar porque não terá dinheiro suficiente para sobreviver. Quanto mais cedo você começar a economizar, o melhor. Com a calculadora de aposentadoria da Mint, você pode ver o quanto você precisa economizar para tornar seus sonhos de aposentadoria uma realidade.

10. Faça investimentos inteligentes

Investir pode ser uma ótima maneira de aumentar suas economias e obter uma renda extra que pode ser destinada às despesas necessárias. Embora seja possível vencer o mercado, muitas vezes é tão improvável que pode não valer a pena tentar. Em vez de, considere investir em fundos de índice baratos ou fundos com datas-alvo, pois você pode reduzir o risco de perder grandes somas de dinheiro. É sempre importante evitar investir em qualquer coisa que prometa retornos impressionantes com pouco ou nenhum risco.

Você também pode investir em suas economias para a aposentadoria. Experimente e maximize suas contas com vantagens fiscais, como seu 401 (k) ou IRA, antes de investir em uma conta tributável. Por aqui, você pode investir de uma maneira menos arriscada, tudo isso enquanto cresce seu pecúlio.

11. Foco nas finanças da família

Os casais têm várias maneiras de fundir e administrar suas finanças. Não importa a dinâmica de seu relacionamento, é importante encontrar um terreno comum quando se trata de administrar as finanças familiares. Por aqui, você poderá fazer planos para comprar uma nova casa, economizando para a faculdade de seus filhos, ou comprar um carro novo. Tendo dito isto, casais que pretendem passar a aposentadoria juntos devem considerar sua carteira de investimentos como uma única unidade. Isso pode permitir que você crie um plano de aposentadoria, para que você possa passar seus anos dourados da maneira que sempre imaginou.

Além de focar nas finanças suas e de seu cônjuge, é importante ensinar a seus filhos movimentos financeiros inteligentes para ajudar a prepará-los para o sucesso. Por exemplo, Forçar as crianças a economizar ou doar parte de sua mesada pode, às vezes, privá-las da oportunidade de aprender lições valiosas. Com poucas obrigações financeiras, seus filhos podem aprender desde cedo o que torna uma decisão financeira arriscada, então, quando eles forem mais velhos, eles serão capazes de refletir sobre essa experiência e fazer a escolha certa.

12. Salve para a emergência inesperada

Você nunca pode prever o imprevisível, É por isso que você deseja ter um plano em vigor, caso surja uma emergência inesperada. Fender benders, contas médicas, um telhado com goteiras - essas são apenas algumas das surpresas que a vida pode lhe lançar, o que pode afetar seriamente suas finanças se você não tiver economias de emergência adequadas. Hoje, muitos americanos descobriram como as economias de emergência são importantes devido à pandemia do coronavírus. Com milhões de trabalhadores desempregados, a economia nunca foi tão importante. Para se preparar para futuras crises econômicas, você pode revisar as dicas de financiamento da recessão do Mint que podem ajudá-lo a superar qualquer interrupção financeira.

Para criar um fundo para dias chuvosos, reserve uma parte de sua renda em uma conta poupança que você não se sentirá tentado a tocar. É recomendável ter algo entre seis meses e um ano de economias armazenadas em um fundo de emergência. Por aqui, se você perder seu emprego, tem que comprar um carro novo, ou precisa pagar por uma cirurgia cara, você não enfrentará dificuldades econômicas.

Principais vantagens

- Noções básicas de aconselhamento financeiro: Certifique-se de comprar o seguro certo, use seus cartões de crédito com sabedoria, fique em cima de seus impostos, e esteja ciente das taxas de juros sobre quaisquer empréstimos e contas de poupança.

- Dicas financeiras para fazer orçamentos: Reserve fundos antecipadamente para a faculdade, compre uma casa que você possa pagar razoavelmente, aproveite os recursos de orçamento, e tente a regra de orçamento 50/30/20.

- Dicas de dinheiro para economizar: Salve o mais cedo possível, especialmente para a aposentadoria, faça investimentos inteligentes que não sejam extremamente arriscados, concentre-se nas finanças de sua família, e criar um fundo de emergência.

O que você adicionaria? Vamos ouvir sua sabedoria financeira no seu nível mais vigoroso.

Matthew Amster-Burton é um Finanças pessoais colunista em Mint.com. Encontre-o no Twitter @Mint_Mamster .

finança

- Dicas sobre como construir resiliência financeira

- A importância das finanças pessoais

- Equívocos sobre finanças pessoais

- O que é uma cooperativa de crédito?

- Os 10 melhores podcasts de finanças pessoais

- 10 fundamentos de finanças pessoais - etapas que todos precisam para independência financeira

- Conselhos financeiros que este escritor de finanças pessoais ignora

- Seu calendário de finanças pessoais para 2022

-

Melhores livros de finanças pessoais

Melhores livros de finanças pessoais Tive a oportunidade de ler dezenas de livros de finanças pessoais ao longo dos anos. Alguns dos quais tiveram um impacto profundo em como eu vejo tópicos como economia, investindo, e administrar dinhe...

-

6 livros obrigatórios de finanças pessoais de 2017

6 livros obrigatórios de finanças pessoais de 2017 Com o Natal se aproximando, aqui na MoneyStrands, reunimos uma lista dos 6 melhores livros de finanças pessoais de 2017 . Dê a si mesmo ou a outras pessoas um desses livros incríveis como um prese...