O que é um Total Return Swap (TRS)?

Um Total Return Swap é um contrato entre duas partes que trocam o retorno de um ativo financeiroAtivos Financeiros Ativos financeiros referem-se a ativos que surgem de acordos contratuais sobre fluxos de caixa futuros ou da posse de instrumentos patrimoniais de outra entidade. Uma chave entre eles. Neste acordo, uma parte faz pagamentos com base em uma taxa definida, enquanto a outra parte faz pagamentos com base no retorno total de um ativo subjacente. O ativo subjacente pode ser um título, equityStockholders EquityStockholders Equity (também conhecido como patrimônio líquido) é uma conta no balanço de uma empresa que consiste em capital social mais juros, ou empréstimo. Os bancos e outras instituições financeiras usam acordos TRS para gerenciar a exposição ao risco Prêmio de risco de mercado O prêmio de risco de mercado é o retorno adicional que um investidor espera de manter uma carteira de mercado arriscada em vez de ativos sem risco. com um mínimo de desembolso de dinheiro. Contudo, nos últimos anos, os swaps de retorno total tornaram-se mais populares devido ao aumento do escrutínio regulatório após a alegada manipulação de swaps de default de crédito Swap de default de crédito Um credit default swap (CDS) é um tipo de derivativo de crédito que fornece ao comprador proteção contra default e outros riscos. O comprador de um CDS faz pagamentos periódicos ao vendedor até a data de vencimento do crédito. No acordo, o vendedor comete isso, se o emissor da dívida entrar em default, o vendedor pagará ao comprador todos os prêmios e juros (CDS).

Em um contrato TRS, a parte que recebe o retorno total obtém qualquer receita gerada pelo ativo financeiro sem realmente possuí-lo. A parte receptora se beneficia de quaisquer aumentos de preço no valor dos ativos durante a vida do contrato. O receptor deve então pagar ao proprietário do ativo a taxa de juros básica durante a vida do TRS. O proprietário do ativo perde o risco associado ao ativo, mas absorve o risco de exposição de crédito a que o ativo está sujeito. Por exemplo, se o preço do ativo cair durante a vida do TRS, o recebedor pagará ao proprietário do ativo uma soma igual ao valor da redução do preço do ativo.

Estrutura de uma transação de swap de retorno total

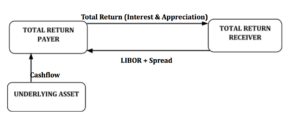

Um contrato TRS é composto por duas partes, ou seja, o pagador e o recebedor. O pagador pode ser um banco, fundo de hedge, companhia de seguros, ou outro rico em dinheiro, gerente de portfólio de renda fixa. O pagador de retorno total concorda em pagar ao recebedor de TRS o retorno total de um ativo subjacente enquanto recebe os retornos de juros baseados na LIBOR da outra parte - o recebedor de retorno total. O ativo subjacente pode ser um título corporativo, empréstimo bancário, ou título soberano.

O retorno total para o receptor inclui os pagamentos de juros sobre o ativo subjacente, mais qualquer apreciação do valor de mercado do ativo. O receptor de retorno total paga ao pagador (proprietário do ativo) um pagamento baseado na LIBOR e o montante igual a qualquer depreciação no valor do ativo (no caso de o valor do ativo diminuir durante a vida do TRS - nenhum pagamento ocorre se o valor do ativo aumentar, como qualquer apreciação no valor do ativo vai para o receptor TRS). O pagador de TRS (proprietário do ativo) compra proteção contra um possível declínio no valor do ativo, concordando em pagar todos os retornos positivos futuros do ativo para o receptor de TRS, em troca de fluxos flutuantes de pagamentos.

Quem investe em trocas de retorno total

Os principais participantes do mercado de swap de retorno total incluem grandes investidores institucionais, como bancos de investimento, fundos mútuos, bancos comerciais, fundos de pensão, fundos de fundosFundo de fundos (FOF) Um fundo de fundos (FOF) é um veículo de investimento em que um fundo investe em uma carteira composta de ações de outros fundos., fundos de private equity, companhias de seguros, ONGs, e governos. Special Purpose Vehicles (SPVs), como REITs e CDOs também participam do mercado. Tradicionalmente, As transações de TRS ocorreram principalmente entre bancos comerciais, onde o banco A já havia ultrapassado seus limites de balanço, enquanto o outro banco B ainda tinha capacidade de balanço disponível. O Banco A poderia deslocar ativos de seu balanço patrimonial e obter uma renda extra com esses ativos, enquanto o Banco B alugaria os ativos e faria pagamentos regulares ao Banco A, bem como compensar a depreciação ou perda de valor.

Os fundos de hedge e SPVs são considerados jogadores importantes no mercado de swap de retorno total, usando TRS para arbitragem de balanço patrimonial alavancada. Usualmente, um fundo de hedge que busca exposição a ativos específicos paga pela exposição, arrendando os ativos de grandes investidores institucionais, como bancos de investimento e fundos mútuos. Os fundos de hedge esperam obter altos retornos com o leasing do ativo, sem ter que pagar o preço total para possuí-lo, alavancando assim o seu investimento. Por outro lado, o proprietário do ativo espera gerar receita adicional na forma de pagamentos baseados na LIBOR e obter uma garantia contra perdas de capital. Os emissores de CDO firmam um contrato de TRS como vendedores de proteção a fim de ganhar exposição ao ativo subjacente sem ter que comprá-lo. Os emissores recebem juros sobre o ativo subjacente, enquanto o proprietário do ativo mitiga o risco de crédito.

Benefícios de Trocas de Retorno Total

Um dos benefícios dos swaps de retorno total é a eficiência operacional. Em um acordo TRS, o receptor de retorno total não tem que lidar com a cobrança de juros, assentamentos, cálculos de pagamento, e relatórios que são necessários em uma transação de transferência de propriedade. O proprietário do ativo retém a propriedade do ativo, e o receptor não precisa lidar com o processo de transferência de ativos. A data de vencimento do contrato de TRS e as datas de pagamento são acordadas entre as partes. A data de vencimento do contrato de TRS não precisa corresponder à data de vencimento do ativo objeto.

O outro grande benefício de um swap de retorno total é que permite ao receptor TRS fazer um investimento alavancado, aproveitando assim ao máximo o seu capital de investimento. Ao contrário de um acordo de recompra, onde há uma transferência de propriedade do ativo, não há transferência de propriedade em um contrato TRS. Isso significa que o recebedor de retorno total não precisa dispor de capital substancial para comprar o ativo. Em vez de, um TRS permite que o receptor se beneficie do ativo subjacente sem realmente possuí-lo, tornando-o a forma preferida de financiamento para fundos de hedge e veículos para fins especiais (SPV).

Riscos associados a uma troca de retorno total

Existem vários tipos de risco aos quais as partes em um contrato de TRS estão sujeitas. Um deles é o risco de contraparte. Quando um fundo de hedge celebra vários contratos TRS sobre ativos subjacentes semelhantes, qualquer redução no valor desses ativos resultará em retornos reduzidos, uma vez que o fundo continua a fazer pagamentos regulares ao pagador / proprietário de TRS. Se o declínio no valor dos ativos continuar por um longo período e o fundo de hedge não for adequadamente capitalizado, o pagador estará em risco de inadimplência do fundo. O risco pode ser agravado pelo alto sigilo dos fundos de hedge e pelo tratamento de tais ativos como itens fora do balanço.

Ambas as partes em um contrato de TRS são afetadas pelo risco de taxa de juros. Os pagamentos feitos pelo recebedor de retorno total são iguais a LIBOR +/- um spread previamente acordado. Um aumento na LIBOR durante o acordo aumenta os pagamentos devidos ao pagador, enquanto uma diminuição na LIBOR diminui os pagamentos ao pagador. O risco da taxa de juros é maior do lado do receptor, e podem proteger o risco por meio de derivativos de taxas de juros, como futuros.

Outros recursos

Para mais informações sobre acordos de swap e fatores de taxas de juros, consulte os seguintes recursos CFI:

- Swap de taxa de juros Swap de taxa de juros Um swap de taxa de juros é um contrato derivativo por meio do qual duas contrapartes concordam em trocar um fluxo de pagamentos de juros futuros por outro

- Floating Interest RateFloating Interest RateUma taxa de juros flutuante refere-se a uma taxa de juros variável que muda ao longo da duração da obrigação da dívida. É o oposto de uma taxa fixa.

- Custo da dívidaCusto da dívidaO custo da dívida é o retorno que uma empresa oferece aos seus credores e credores. O custo da dívida é usado em cálculos WACC para análise de avaliação.

- Equity Risk PremiumEquity Risk PremiumEquity risk premium é a diferença entre os retornos sobre o patrimônio / ações individuais e a taxa de retorno livre de risco. É a compensação ao investidor por assumir um nível mais alto de risco e investir em ações em vez de títulos sem risco.

finança

-

O que é Retorno sobre o Capital Total?

O que é Retorno sobre o Capital Total? Retorno sobre o capital total (ROTC) é um índice de retorno sobre o investimento que quantifica quanto retorno uma empresa gerou através do uso de sua estrutura de capital Estrutura de capitalEstrutur...

-

O que é ROAS?

O que é ROAS? p ROAS significa “Retorno do investimento em publicidade, ”Uma métrica financeira muito popular no mundo do marketing digital em particular, e uma alternativa métrica semelhante ao ROI, ou “Retorno do...