O que é P / AFFO?

O P / AFFO é calculado adicionando o P / FFO a quaisquer aumentos de aluguel e subtraindo as despesas de capital e os custos de manutenção de rotina. O P / AFFO é uma medida do desempenho financeiro de um REIT (Real Estate Investment Trust) Real Estate Investment Trust (REIT) Um fundo de investimento imobiliário (REIT) é um fundo de investimento ou título que investe em propriedades imobiliárias geradoras de renda . O fundo é operado e de propriedade de uma empresa de acionistas que contribuem com dinheiro para investir em propriedades comerciais, como prédios de escritórios e apartamentos, armazéns, hospitais, centros comerciais, Moradia de estudantes, hotéis. É igual ao P / FFO ajustado para considerar despesas de capital e custos de manutenção regular, tornando-o uma ferramenta de avaliação REIT mais precisa do que P / FFO.

É também um indicador mais preciso dos dividendos que uma empresa pagará no futuro, e pode ajudar os investidores em potencial a tomarem a decisão de comprar ou não ações da empresa. O P / AFFO também é conhecido como Fundos Disponíveis para Distribuição.

Resumo Rápido

- P / AFFO é uma versão ajustada de Fundos de Operações (FFO), que leva em conta as despesas de capital de uma empresa.

- A métrica P / AFFO não é padronizada, impossibilitando a comparação de um REIT com o outro, uma vez que não existem procedimentos padrão para o P / AFFO entre as empresas.

- O P / AFFO leva em consideração as despesas de capital do portfólio, como um aumento no aluguel, repintar as instalações, e substituição do telhado.

Como calcular P / AFFO

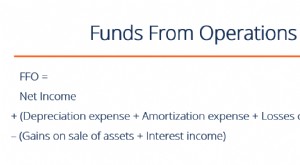

O cálculo do P / AFFO requer que primeiro determinemos o P / FFOP / FFOP / FFO, ou Preço para Fundos de Operações, pode ser descrito como uma maneira confiável e moderna de determinar o valor de um REIT. A métrica P / FFO é calculada, e então deduzir outras formas de despesas do P / FFO para obter o P / AFFO. O P / FFO é usado para avaliar o fluxo de caixa de investimentos imobiliários. É calculado obtendo-se primeiro o lucro líquido da empresa e, em seguida, adicionando quaisquer custos de depreciação e amortização durante o período. A depreciação é adicionada de volta à equação porque as propriedades imobiliárias se valorizam, e deduzir a depreciação distorceria o valor de uma propriedade.

O P / AFFO é obtido tomando o valor P / FFO e, em seguida, deduzindo as despesas de capital. Despesas de capital. As despesas de capital referem-se a fundos que são usados por uma empresa para a compra melhoria, ou manutenção de ativos de longo prazo para melhorar como custos de manutenção e quaisquer ganhos de capital na venda da propriedade. Os ganhos de capital na venda da propriedade são deduzidos, uma vez que é um evento único e não resulta em qualquer efeito de longo prazo na propriedade.

Taxa de pagamento P / AFFO

O índice P / AFFO mede a capacidade de um REIT de pagar dividendos aos acionistas no longo prazo. O índice de pagamento é calculado tomando uma taxa de dividendo anual do REIT e dividindo-o pelo P / AFFO estimado por ação. Ajuda a avaliar o fluxo de caixa das operações do REIT depois de levar em consideração as despesas de capital e outros custos de manutenção de rotina.

Se uma proporção calculada for superior a 100%, isso significa que os dividendos desse REIT são maiores do que a receita projetada para operações futuras. Como resultado, o REIT pode ser obrigado a pagar dividendos de sua reserva de caixa. Contudo, tal cenário não é motivo de alarme se prevalecer no curto prazo. Pode, Contudo, ser um motivo de alarme se se estender a longo prazo, que será insustentável para o negócio e exigirá ação rápida para o ajuste de pagamento de dividendos Política de dividendos A política de dividendos de uma empresa dita o valor dos dividendos pagos pela empresa aos seus acionistas e a frequência com que os dividendos são pagos.

P / AFFO vs. P / FFO

O P / AFFO é mais preferido do que o P / FFO ao medir o desempenho dos REITs, uma vez que o primeiro deduz as despesas incorridas pela empresa em detalhes, incluindo despesas de capital e custos de manutenção de rotina. O P / FFO considera apenas os custos de depreciação e amortização, enquanto exclui outros custos importantes que afetam o valor de uma empresa.

Outro ponto de discórdia entre as duas métricas é que o P / FFO é mais padronizado do que o P / AFFO para a maioria das empresas. Existem diretrizes que as empresas podem usar ao calcular o P / FFO, mas não existe um método padrão para calcular o P / AFFO.

Isso significa que cada empresa pode usar sua forma preferida para determinar seu P / AFFO; os valores obtidos pelas empresas podem não ser comparáveis a outros valores do setor. A comparação é um aspecto importante no setor imobiliário, pois permite que os especialistas determinem o desempenho de diferentes empresas.

Dívida (índice de alavancagem)

Para um crescimento constante de P / AFFO por ação e um aumento nos dividendos a pagar aos acionistas, as empresas são obrigadas a manter custos de capital mais baixos do que os rendimentos em dinheiro. A dívida é um aspecto fundamental para a maioria das empresas, uma vez que podem contrair dívidas para impulsionar o seu crescimento ou cobrir um défice no financiamento das suas operações. Contudo, o custo da dívida varia, e as empresas devem obter as dívidas mais baratas, que sejam flexíveis e com prazos de reembolso gerenciáveis.

As empresas usam índices de alavancagem para avaliar o risco associado a uma determinada oferta de dívida. O índice também é usado por agências de classificação de crédito na avaliação da viabilidade dos REITs em termos de crédito. Os credores usam os dados obtidos pelas agências de classificação para comprovar a qualidade de créditoCreditworthinessCreditworthiness, simplesmente colocado, é como alguém é "digno" ou merecedor de crédito. Se um credor estiver confiante de que o mutuário honrará sua obrigação de dívida em tempo hábil, o mutuário é considerado digno de crédito. de uma empresa tomadora de empréstimos.

Os dados detalham o fluxo de caixa e a capacidade de um REIT de reembolsar confortavelmente a dívida e se eles têm outras dívidas pendentes com outros credores. A classificação de crédito de uma empresa é essencial para sua qualidade de crédito, uma vez que os credores consultam esses registros para avaliar a capacidade de reembolso e o risco de inadimplência. Baixas taxas de crédito, Portanto, limita a oportunidade de crescimento de uma empresa.

Recursos adicionais

CFI é o fornecedor oficial do Analista de Modelagem e Avaliação Financeira (FMVA) ™. Torne-se um Analista de Modelagem e Avaliação Financeira Certificado (FMVA) ®A certificação de Analista de Modelagem e Avaliação Financeira (FMVA) ® o ajudará a ganhar a confiança necessária em suas finanças carreira. Inscreva-se hoje! programa de certificação, projetado para transformar qualquer pessoa em um analista financeiro de classe mundial.

Para ajudá-lo a se tornar um analista financeiro de classe mundial e avançar em sua carreira com seu potencial máximo, esses recursos adicionais serão muito úteis:

- Taxa de capitalização (REIT) Taxa de capitalização (REIT) A taxa de capitalização é uma métrica financeira usada por investidores imobiliários para analisar investimentos imobiliários, e determinar sua taxa potencial de retorno com base

- Fundamentos da modelagem financeira imobiliáriaFundamentos da modelagem financeira imobiliáriaAprenda os fundamentos da modelagem financeira imobiliária neste guia introdutório para a construção de um modelo financeiro para um projeto de incorporação imobiliária.

- Índices de alavancagem Índices de alavancagem Um índice de alavancagem indica o nível de dívida contraída por uma entidade empresarial contra várias outras contas em seu balanço patrimonial, declaração de renda, ou demonstração de fluxo de caixa. Modelo Excel

- Apreciação do preçoApreciação do preçoApreciação do preço no mercado imobiliário refere-se ao aumento no valor de uma propriedade imobiliária ao longo de um período de tempo. Um dos objetivos de investir em reais

finança

-

O que é P / FFO vs P / AFFO?

O que é P / FFO vs P / AFFO? P / FFO vs P / AFFO são considerados métricas mais sofisticadas para medir o desempenho REIT. Embora o lucro por ação (EPS) Lucro por ação (EPS) O lucro por ação (EPS) seja uma métrica chave usada par...

-

O que é FFO ou Fundos de Operações?

O que é FFO ou Fundos de Operações? Fundos de operações (FFO) é a quantidade real de fluxo de caixa. instituição, ou o indivíduo tem. Em finanças, o termo é usado para descrever a quantidade de dinheiro (moeda) que é gerada ou consumida...