O que é um contrato de troca de moeda?

p Um contrato de swap de moeda (também conhecido como contrato de swap de moeda cruzada) é um contrato derivado entre duas partes que envolve a troca de pagamentos de juros, bem como a troca dos valores do principal Pagamento do principal Um pagamento do principal é um pagamento referente ao valor original de um empréstimo devido. Em outras palavras, um pagamento principal é um pagamento feito em um empréstimo que reduz o valor restante do empréstimo devido, em vez de aplicar para o pagamento de juros cobrados sobre o empréstimo. em certos casos, que são denominados em diferentes moedas. Embora os contratos de swap de moeda geralmente impliquem a troca dos valores principais, alguns swaps podem exigir apenas a transferência dos pagamentos de juros.

p

p  p

p

p

p

Quebrando Contratos de Swap de Moeda

p Um swap de moeda consiste em dois fluxos (pernas) de pagamentos de juros fixos ou flutuantes denominados em duas moedas. A transferência dos pagamentos de juros ocorre em datas pré-determinadas. Além disso, se as contrapartes do swap concordaram previamente em trocar os valores do principal, esses valores também devem ser trocados na data de vencimento à mesma taxa de câmbio Taxas de câmbio fixas versus fixas As taxas de câmbio de moedas estrangeiras medem a força de uma moeda em relação a outra. A força de uma moeda depende de uma série de fatores, como sua taxa de inflação, taxas de juros vigentes em seu país de origem, ou a estabilidade do governo, para nomear alguns.. p Os swaps de moeda são usados principalmente para proteger riscos potenciais associados a flutuações nas taxas de câmbio ou para obter taxas de juros mais baixas sobre empréstimos em moeda estrangeira. Os swaps são comumente usados por empresas que operam em diferentes países. Por exemplo, se uma empresa está conduzindo negócios no exterior, costumava usar swaps de moeda para recuperar taxas de empréstimo mais favoráveis em sua moeda local, em oposição a pedir dinheiro emprestado a um banco estrangeiro. p Por exemplo, uma empresa pode tomar um empréstimo em moeda nacional e celebrar um contrato de swap com uma empresa estrangeira para obter uma taxa de juros mais favorável Taxa de juros Uma taxa de juros refere-se ao valor cobrado por um credor a um devedor por qualquer forma de dívida concedida, geralmente expressa como uma porcentagem do principal. na moeda estrangeira que de outra forma não está disponível. pComo funcionam os contratos de troca de moeda?

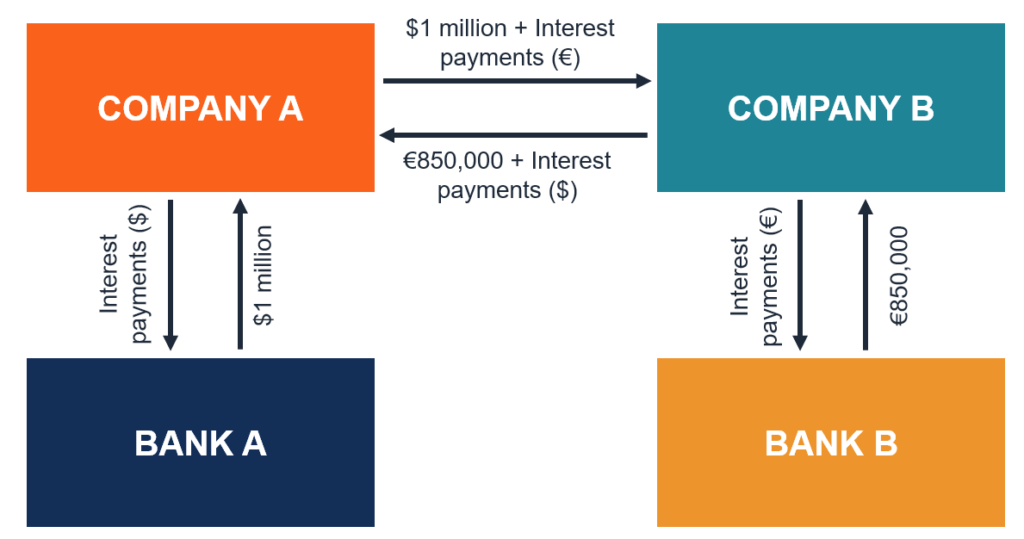

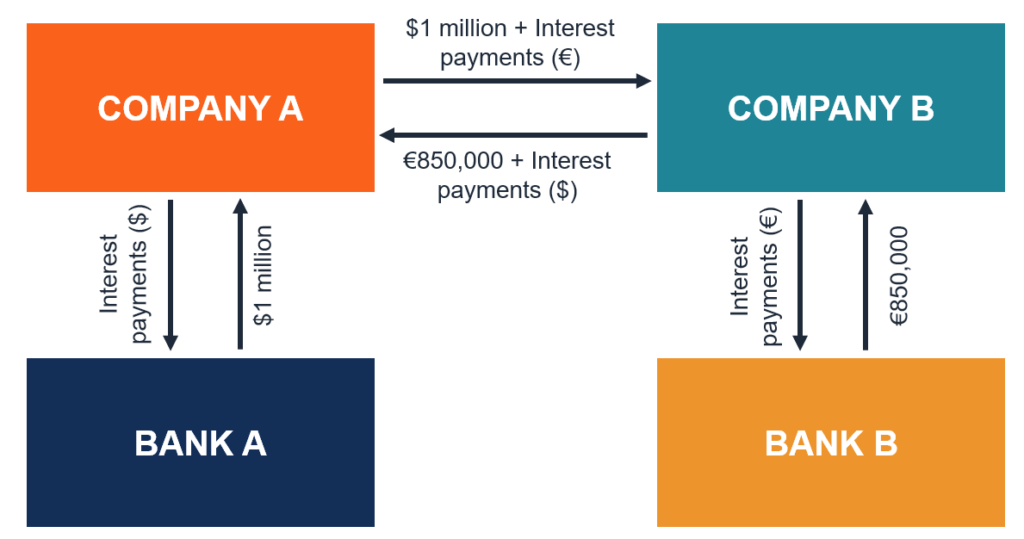

p Para entender o mecanismo por trás dos contratos de swap de moeda, vamos considerar o seguinte exemplo. A Empresa A é uma empresa com sede nos Estados Unidos que planeja expandir suas operações na Europa. A empresa A requer € 850, 000 para financiar a sua expansão europeia. p Por outro lado, A Empresa B é uma empresa alemã que opera nos Estados Unidos. A empresa B quer adquirir uma empresa nos Estados Unidos para diversificar seus negócios. O negócio de aquisição requer US $ 1 milhão em financiamento. p Nem a Empresa A nem a Empresa B possuem caixa suficiente para financiar seus respectivos projetos. Assim, ambas as empresas buscarão obter os fundos necessários por meio do financiamento de dívidas. Dívida x Financiamento de Ações Dívida x Financiamento de Ações - qual é o melhor para o seu negócio e por quê? A resposta simples é que depende. A decisão de capital versus dívida depende de um grande número de fatores, como o clima econômico atual, a estrutura de capital existente da empresa, e o estágio do ciclo de vida da empresa, para citar alguns. A Empresa A e a Empresa B preferem tomar emprestado em suas moedas nacionais (que podem ser emprestadas a uma taxa de juros mais baixa) e, em seguida, firmar um acordo de swap de moeda entre si. p O swap de moeda entre a Empresa A e a Empresa B pode ser projetado da seguinte maneira. A Empresa A obtém uma linha de crédito de $ 1 milhão do Banco A com uma taxa de juros fixa de 3,5%. Ao mesmo tempo, A empresa B pede € 850 emprestados, 000 do Banco B com a taxa de juros flutuante LIBORLIBORLIBOR de 6 meses, que é uma sigla de London Interbank Offer Rate, refere-se à taxa de juros que os bancos do Reino Unido cobram de outras instituições financeiras. As empresas decidem firmar um acordo de troca entre si. p De acordo com o acordo, A Empresa A e a Empresa B devem trocar os valores principais ($ 1 milhão e € 850, 000) no início da transação. Além disso, as partes devem trocar os pagamentos de juros semestralmente. p A Empresa A deve pagar à Empresa B os pagamentos de juros de taxa variável denominados em euros, enquanto a Empresa B pagará à Empresa A os pagamentos de taxas de juros fixas em dólares americanos. Na data de vencimento, as empresas trocarão os valores do principal pela mesma taxa ($ 1 =€ 0,85). pTipos de contratos de troca de moeda

p Semelhante a swaps de taxas de juros, os swaps de moeda podem ser classificados com base nos tipos de pernas envolvidas no contrato. Os tipos de swap de moeda mais comumente encontrados incluem o seguinte:- Fixo vs. Flutuante: Uma perna do swap de moeda representa um fluxo de pagamentos de taxas de juros fixas, enquanto a outra perna é um fluxo de pagamentos de taxas de juros flutuantes.

- Float vs. Flutuante (troca de base): O swap float vs. float é comumente referido como swap de base. Em uma troca de base, ambas as pernas dos swaps representam pagamentos de taxas de juros flutuantes.

- Fixo vs. Fixo: Ambos os fluxos de contratos de swap de moeda envolvem pagamentos de taxas de juros fixas.

Como é calculado o preço de uma troca de moeda

p O preço é expresso como um valor baseado em LIBOR +/- spread, que se baseia no risco de crédito entre as partes na troca. A LIBOR é considerada uma taxa de juros de referência que os principais bancos globais emprestam uns aos outros no mercado interbancário para empréstimos de curto prazo. O spread deriva do risco de crédito, que é um prêmio baseado na probabilidade de a parte ser capaz de pagar a dívida que havia contraído com juros. pMais recursos

p A CFI oferece o Financial Modeling &Valuation Analyst (FMVA) ™ Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® o ajudará a ganhar a confiança necessária em sua carreira financeira. Inscreva-se hoje! programa de certificação para aqueles que procuram levar suas carreiras para o próximo nível. Para continuar aprendendo e progredindo em sua carreira, os seguintes recursos CFI serão úteis:- Swap de taxa de juros Swap de taxa de juros Um swap de taxa de juros é um contrato derivativo por meio do qual duas contrapartes concordam em trocar um fluxo de pagamentos de juros futuros por outro

- Risco de créditoRisco de crédito O risco de crédito é o risco de perda que pode ocorrer pela falha de qualquer parte em cumprir os termos e condições de qualquer contrato financeiro, principalmente,

- Floating Interest RateFloating Interest RateUma taxa de juros flutuante refere-se a uma taxa de juros variável que muda ao longo da duração da obrigação da dívida. É o oposto de uma taxa fixa.

- Efeito Fisher Internacional (IFE) Efeito Fisher Internacional (IFE) O Efeito Fisher Internacional (IFE) afirma que a diferença entre as taxas de juros nominais em dois países é diretamente proporcional

finança

-

O que é o swap cruzado de moedas?

O que é o swap cruzado de moedas? O swap cruzado de moedas refere-se a um acordo entre duas partes para negociar moedas. Durante a troca, os pagamentos de juros são trocados periodicamente, com o capital de igual valor trocado na orig...

-

O que é um Non-Deliverable Swap (NDS)?

O que é um Non-Deliverable Swap (NDS)? Um swap não entregue (NDS) é uma troca de moedas diferentes, entre uma moeda principal e uma moeda secundária, que é restrito. Com a maioria das trocas, os fluxos de moeda mudam fisicamente. Com um ...