Respondendo às objeções do credor

Identificando as qualificações, exceções e alterações (se houver) da rejeição do credor à sua proposta de empréstimo podem ajudá-lo a determinar o motivo o credor disse não . Abaixo estão listados alguns dos motivos mais comuns que os credores usam para rejeitar uma solicitação de empréstimo e algumas respostas lógicas para esses motivos:

Objeção:O negócio está subcapitalizado. Os credores ficam muito mais confortáveis quando você, o mutuário, contribuiu ou ganhou uma parte substancial do patrimônio líquido da empresa. Ao examinar a relação dívida / patrimônio líquido total, deve haver alguma parte razoável do financiamento da empresa fornecido por uma fonte diferente do credor.

Resposta :Existem medidas que você pode tomar para aumentar seu patrimônio no negócio. Por exemplo, você poderia injetar mais dinheiro na empresa de fontes como poupança , um segundo hipoteca em sua casa, produto da liquidação investimentos , ou o valor de resgate em dinheiro de um seguro de vida política. Além disso, pode ser possível converter qualquer dívida subordinada ou títulos a pagar à empresa em capital. Você também pode tentar reduzir outras responsabilidades da empresa por uma quantia razoável (e com um desconto, se possível). A redução do nível geral de endividamento do negócio permitirá que o credor opere a partir de uma posição percebida mais forte em relação à capacidade da empresa de pagar o empréstimo.

Objeção:O negócio ainda não deu lucro. Os credores normalmente esperam que um mutuário com um histórico de sucesso nos negócios seja capaz de implementar a estratégia de negócios apresentada em uma proposta e reembolsar os fundos adiantados. Se uma empresa perde dinheiro perpetuamente, Contudo, a maioria dos credores pode argumentar que o financiamento adicional simplesmente aumentará essas perdas e o mutuário não poderá pagar o empréstimo.

Resposta :Sua explicação sobre o histórico financeiro do negócio provavelmente não foi suficiente ou razoável (no que diz respeito ao credor). Se sua empresa não obteve lucro, é importante demonstrar os motivos para isso e explicar como você corrigirá o problema. Certifique-se de fornecer documentação honesta e detalhada explicando os períodos em que não houve lucro. Ao comparar esses períodos de perda com os períodos em que a empresa obteve lucros, você pode explicar como as operações podem ter sido diferentes. Em seguida, você deve detalhar como os recursos do empréstimo serão usados para posicionar o negócio de forma que os lucros sejam garantidos.

Por exemplo, às vezes, adquirir ativos melhores e mais eficientes é tudo o que é necessário para atingir a lucratividade. Os credores geralmente podem aceitar essa estratégia se você puder fornecer evidências substanciais de que os aumentos na produtividade realmente mudarão seu balanço patrimonial para o azul.

Objeção:O empréstimo proposto é muito grande. Os credores muitas vezes tentam diminuir os valores dos pedidos de empréstimo reduzindo os fundos marginais ou tentando forçar o mutuário a gastar menos em uma área específica da proposta. A intenção é controlar a exposição ao risco e também, talvez, diminuir o saldo do empréstimo em relação ao valor da garantia oferecida.

Resposta :É importante lembrar que só você pode decidir se a estratégia proposta pode ser alcançada com um montante de financiamento inferior. Além disso, só você saberá quanto colchão financeiro extra, incorporado em sua solicitação original, pode ser reduzido sem afetar materialmente o negócio. Sua responsabilidade, Portanto, deve se basear em quanto dinheiro é realmente necessário e como uma despesa pode ser reduzida sem causar um impacto negativo em seus planos de negócios. Alternativamente, oferecer garantia adicional pode persuadir o credor a reconsiderar a restrição, uma vez que, ao fazer isso, você reduzirá o risco percebido do credor na transação.

Objeção:A estratégia de negócios não é sólida. Os oficiais de crédito muitas vezes testam suas ideias em relação ao conhecimento e experiência coletiva (ou inexperiência) para avaliar se o negócio tem uma chance razoável de sucesso. Se o credor tiver reservas significativas sobre seus clientes em potencial, o financiamento será recusado.

Resposta :Lembre-se de que os credores nem sempre estão certos, e eles são quase sempre de natureza conservadora. Talvez você não tenha explicado a estratégia suficientemente, ou talvez o credor tenha um entendimento incorreto ou incompleto de exatamente o que você está tentando realizar. Reveja a estratégia de negócios cuidadosamente com o credor, certificando-se de que descreve totalmente cada detalhe do plano. Não hesite em adicionar ênfase e suporte às suas ideias com artigos, pesquisas, marketing e estudos demográficos, etc.

Objeção:O negócio é muito arriscado. Alguns credores excluem completamente determinados setores de seu mercado de empréstimo porque os riscos inerentes (sejam reais ou percebidos) nesses negócios estão além dos parâmetros aceitáveis do credor. Essas exclusões podem se aplicar apenas ao credor local, ou podem ser geralmente comuns entre a maioria dos credores, dependendo da indústria envolvida.

Resposta :É possível que você não tenha comunicado com eficácia como alguns dos riscos podem ser eliminados, ou pelo menos limitado. Por exemplo, aceitando termos mais rígidos ou fornecendo garantias adicionais, você poderia estruturar a transação para dar ao credor maior proteção contra a exposição excessiva a potenciais perdas com empréstimos.

Objeção:Não há garantias suficientes. Esse é provavelmente o motivo mais usado pelos credores para rejeitar uma solicitação de empréstimo. Os credores normalmente desejam uma proporção mínima de cobertura de garantia para dívida de 1:1, e aquele baseado em uma avaliação descontada da garantia. Eles costumam tentar usar a alavancagem colateral para onerar virtualmente todos os ativos que um mutuário possui, mesmo que esses ativos adicionais contribuam com pouco valor real para garantir o empréstimo.

A quantidade e a qualidade das garantias oferecidas podem muitas vezes superar muitas objeções, porque os credores geralmente ficam muito contentes em alugar ao mutuário seu próprio dinheiro - ou seja, em essência, o que está acontecendo quando a garantia é tomada para um empréstimo. Na verdade, é uma questão pequena que o dinheiro esteja atualmente vinculado ao ativo; pode ser apreendido para liquidação caso o empréstimo não seja reembolsado.

Resposta :Sua resposta como mutuário deve ser baseada em um reconhecimento honesto e preciso do verdadeiro valor da garantia que você está oferecendo. Você também deve estar ciente de seu valor em liquidação. Os credores costumam estar inclinados a vender bens recuperados substancialmente menos do que o valor de mercado, buscando apenas recuperar o saldo pendente do empréstimo, em vez de obter o valor total dos recursos.

Portanto, é aconselhável conhecer o mercado de venda de ativos semelhantes aos que você ofereceu como garantia. Se necessário, solicitar uma avaliação de um revendedor de equipamentos usados ou leiloeiro. O revendedor deve ser capaz de julgar rapidamente o que o equipamento provavelmente traria em uma venda ou leilão em tempo hábil. Essas informações podem ser muito úteis para determinar a alavancagem que o credor dará a você sobre esses ativos. Adicionalmente, os ativos imobiliários também devem ser avaliados por avaliação. Os credores normalmente adiantam um valor padrão do valor de mercado dos imóveis, proporcionando a si próprios uma margem para cobrir o tempo e os custos associados à venda do imóvel em caso de inadimplência.

Se o credor não avaliou sua garantia adequadamente, você pode fornecer informações adicionais para provar seu maior valor. Mas você só poderá contestar as avaliações do credor com um valor diferente que foi documentado. Então, quando solicitados a revisar seus cálculos, eles devem pelo menos chegar a um valor de compromisso com base nas evidências que você fornece.

Se, depois de suas próprias avaliações, os ativos são realmente insuficientes, esteja preparado para oferecer mais garantias ao credor. E, como uma palavra adicional para o sábio:é uma boa ideia ter uma estratégia de backup de como atingir seus objetivos com menos dólares, apenas no caso de você não conseguir levantar garantias suplementares suficientes e for forçado a se contentar com um montante de financiamento um pouco menor.

Objeção:As projeções financeiras não são confiáveis. Os credores prestarão atenção especial às projeções financeiras de uma proposta de empréstimo para determinar exatamente como o mutuário pretende pagar o empréstimo. Com base em fatores contribuintes e experiências anteriores, o credor pode nem sempre concordar com as conclusões da proposta sobre a produção de receita ou o custo das operações, e como tal, a capacidade do mutuário de pagar o serviço da dívida pode ser posta em causa.

Resposta :Examine as projeções cuidadosamente e certifique-se de que as expectativas foram alcançadas de maneira razoável e comunicadas de forma eficaz. Revendo os dados nos quais as projeções se baseiam, você deve garantir que essa evidência seja documentada de forma clara e precisa.

Também, esteja preparado para fazer modificações para corrigir quaisquer erros que possam ter sido descobertos pelo credor ou para revisar quaisquer cálculos quando necessário. Então, ao comparar os novos números com o serviço da dívida para pagar o empréstimo, você precisará determinar se o negócio ainda é viável. Quando você refaz os números e está confiante neles, apresente-os novamente com uma discussão linha por linha para convencer o credor da solidez das novas expectativas.

Claro, responder a qualquer (ou todas) essas objeções não garante que o credor mudará a decisão, mas certamente é o "próximo passo" lógico a ser dado depois que o empréstimo foi inicialmente rejeitado. Uma vez que um esforço considerável foi investido em educar esse credor em particular sobre o seu negócio, você deve tentar abordar as preocupações dele antes de começar de novo completamente com uma nova proposta para um novo credor.

dívida

- Como obter um empréstimo para pequenas empresas

- Como Obter um Empréstimo Ponto a Ponto

- Implicações de crédito de empréstimos ponto a ponto

- Os 3 tipos de empréstimos sindicados

- Preparando um Pacote de Empréstimo

- Os 4 tipos de inadimplência de empréstimo

- Os 4 tipos de empréstimos garantidos pela SBA

- O que é um empréstimo de franquia?

-

O que é um contrato de empréstimo?

O que é um contrato de empréstimo? Um contrato de empréstimo é um acordo que estipula os termos e condições das políticas de empréstimo entre um mutuário e um credor. O acordo dá aos credores os melhores bancos nos EUA, de acordo com a...

-

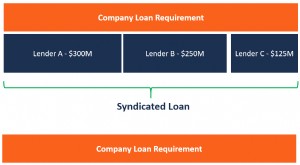

O que é um empréstimo sindicado?

O que é um empréstimo sindicado? Um empréstimo sindicado é oferecido por um grupo de credores que trabalham juntos para fornecer crédito a um grande tomador. O mutuário pode ser uma corporationCorporationA corporation é uma entidade ...