Como o papel das classificações de crédito afeta os mercados de capitais

Um dos princípios fundamentais de uma economia que permite que os mercados de capitais prosperem é que as empresas precisam de financiamento regular.

Em um cenário ideal, uma empresa deve ser capaz de sustentar seus custos e planos de crescimento, no mundo real, a maioria das empresas precisa levantar capital. É para fazer face aos seus custos operacionais e / ou implementar planos de expansão.

As empresas podem obter o financiamento necessário por vários meios. Isso inclui a emissão de ações, solicitando um empréstimo bancário, financiamento comercial, linhas de crédito, emissão de obrigações e depósitos fixos.

No mercado de capitais, cada investidor avalia os riscos de investimento de forma diferente com base em suas habilidades para avaliação de crédito. Para que os mercados funcionem sem problemas e aumentem a confiança dos investidores, é importante garantir que os reguladores protejam os interesses dos investidores contra quaisquer práticas ilícitas. Isso leva à necessidade de classificações de crédito nos mercados de capitais.

É aqui que entram em jogo as agências de notação de crédito.

Importante para agências de classificação de crédito

Uma agência de classificação de crédito avalia a qualidade de crédito de instrumentos, incluindo títulos corporativos, títulos do governo, certificados de depósito, e outros instrumentos de dívida com garantia.

Essas agências avaliam o risco de um possível devedor. Isso é feito analisando informações qualitativas e quantitativas sobre o devedor e prevendo sua capacidade de reembolsar a dívida. Em outras palavras, avalia o risco de inadimplência de uma dívida que pode surgir do não cumprimento dos prazos de pagamento.

A classificação de crédito fornecida por essas agências ajuda a criar uma correlação entre o risco e o retorno de um instrumento. Portanto, eles oferecem aos investidores uma ferramenta para medir o risco de qualquer instrumento de dívida e avaliar se os retornos compensam os riscos.

Na ausência de um sistema de classificação de crédito, os investidores tendem a perceber o risco de um instrumento com base na popularidade da organização que o está emitindo.

Hoje, falaremos sobre o papel das agências de notação de risco nos mercados de capitais.

Proteção ao investidor - classificações de crédito

Conforme os mercados de capitais evoluem, produtos sofisticados são introduzidos para oferecer uma gama de benefícios aos investidores. Embora esses instrumentos ofereçam profundidade ao mercado, para investidores de varejo, a questão é - quão seguros são esses instrumentos?

A maioria dos investidores institucionais tem uma equipe de analistas para ajudá-los a tomar uma decisão informada. Contudo, os investidores não institucionais geralmente seguem o sentimento do mercado. E invista com base no valor percebido do instrumento.

Falando sobre um instrumento de dívida, a principal preocupação da maioria dos investidores é se o emissor honrará os pagamentos. Sem as informações certas, tomar essa decisão é difícil.

É aqui que a classificação de crédito é importante. As agências de classificação de crédito analisam o risco de inadimplência em comparação com outros emissores do mercado. Como a maioria dos investidores acessa as mesmas informações, ajuda a tornar o sistema transparente.

As agências de classificação realizam uma análise completa dos fatores de nível macro, como negócios, operações, tecnologia, indústria, mercado, e economia. Isso junto com os fatores de nível micro, como a posição da empresa no mercado, qualidade de gestão, e fluxos de caixa para fornecer uma classificação.

Lista de agências de classificação de crédito na Índia

Atualmente, existem sete agências de classificação de crédito na Índia de acordo com o site da SEBI:

- CRISIL (Credit Rating Information Services of India Limited)

- ICRA (Agência de Informação de Investimento e Classificação de Crédito da Índia)

- CARE (Análise de Crédito e Pesquisa Limitada)

- ACUITE Ratings and Research Ltd

- Classificações de alvenaria India Pvt Ltd

- INFOMERICS Avaliação e Classificação Pvt Ltd

- India Ratings and Research Pvt Ltd

Avaliação de crédito

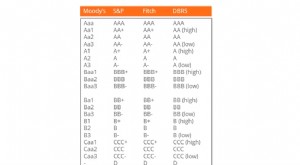

Tipicamente, As classificações de crédito seguem uma escala de AAA da classificação mais alta a D (a mais baixa). Existem oito níveis:

-

- AAA

- AA

- UMA

- BBB

- BB

- B

- C

- D

Papel das classificações de crédito nos mercados de capitais

Existem quatro entidades que são impactadas por um instrumento de dívida:

- O investidor

- O emissor

- Os intermediários financeiros

- O regulador

As classificações de crédito oferecem benefícios a todas essas partes. Aqui está a importância das agências de classificação de crédito nos mercados de capitais.

Benefícios das classificações de crédito para investidores

Os investidores usam classificações de crédito para tomar decisões de investimento. Eles obtêm os seguintes benefícios deles:

- Assistência na tomada de decisão - Uma rápida olhada na classificação de crédito de um instrumento informa os investidores sobre os riscos associados a ele. Isso permite que eles escolham instrumentos com base em sua tolerância ao risco e retornos esperados.

- Revisões regulares de classificações - As agências de classificação de crédito revisam regularmente as classificações para garantir que sejam relevantes para a condição existente do emissor e do mercado. Portanto, se um investidor comprou um instrumento com a classificação mais alta, mas descobre que deve ser rebaixado, então ele pode decidir vender o instrumento para conter suas perdas.

- Garantia de segurança - Um instrumento com uma alta classificação de crédito garante aos investidores a segurança de seus investimentos e a solidez financeira do emissor.

- Facilidade de compreensão - As agências de classificação de crédito têm uma forma padrão de instrumentos de classificação. Portanto, os investidores podem entender facilmente a proposta de investimento.

- Economiza tempo e esforço - Analisar a força financeira de uma empresa emissora pode exigir muito esforço e tempo. Também requer alguma competência financeira. Contudo, a classificação de crédito fornecida por essas agências profissionais garante que todos os fatores importantes sejam levados em consideração. Portanto, os investidores podem confiar nessas classificações e economizar muito tempo e esforço.

Benefícios das classificações de crédito para emissores

A empresa emissora obtém os seguintes benefícios das classificações de crédito:

- Cria imagem corporativa - Para uma empresa emissora, é melhor ter uma imagem corporativa baseada em fatos do que na percepção. As classificações de crédito garantem que a empresa obtenha uma verdadeira imagem corporativa no mercado.

- Pode reduzir o custo do empréstimo - Se uma empresa tem baixo risco de acordo com a agência de classificação de crédito, então, isso lhe dará uma alta classificação de crédito. Isso significa que os investidores comprarão instrumentos de dívida da empresa se estiverem procurando investimentos de baixo risco. E aceitará de bom grado taxas de juros mais baixas. Portanto, a companhia emissora pode levantar capital a um custo menor.

- Mais caminhos para empréstimos - Se uma empresa tem uma boa classificação de crédito, então, não faltam meios de abordagem para levantar fundos. Isso ocorre porque a maioria das organizações que levantam capital aceita classificações de crédito fornecidas por agências reconhecidas.

- Ajuda a promover empresas não populares - Muitas empresas não são populares entre os investidores. Portanto, quando eles emitem um instrumento de dívida, o alcance é limitado porque os investidores não estão cientes. Contudo, se uma empresa tem uma alta classificação de crédito, então os investidores podem investir neles.

Benefícios das classificações de crédito para intermediários financeiros

Os intermediários financeiros obtêm os seguintes benefícios das classificações de crédito:

- Não há necessidade de explicar o risco / retorno de um instrumento de dívida - As classificações de crédito são autoexplicativas e fáceis de entender. Se um investidor olhar para um instrumento com classificação AAA, ele espera taxas de juros mais baixas. E ele compra se sua tolerância ao risco for baixa. Portanto, corretores de ações e outros intermediários financeiros não precisam explicar os riscos ou retornos aos seus clientes.

- Reduz a dependência - Os investidores podem escolher instrumentos com base em seu plano de investimento, observando a classificação de crédito de vários instrumentos. Isso permite que eles sejam independentes e reduz a carga sobre os consultores de investimento.

Benefícios das classificações de crédito para reguladores

Os reguladores obtêm os seguintes benefícios das classificações de crédito:

- Aumenta a transparência - As agências de notação de crédito utilizam todas as informações possíveis sobre a empresa emissora (quantitativa e qualitativa) para lhe atribuir uma notação de crédito. Isso inclui informações que não estão facilmente disponíveis para investidores regulares. Portanto, torna o processo de investimento em tais instrumentos mais transparente.

- Cria uma diferenciação entre empresas - As classificações de crédito permitem que os reguladores diferenciem facilmente entre empresas com desempenho e sem desempenho.

- Ação oportuna - As classificações de crédito permitem que os reguladores tomem medidas oportunas contra empresas inadimplentes.

Coisas para lembrar antes de tomar decisões de investimento usando classificações de crédito

É importante lembrar que as classificações de crédito dependem fortemente de informações subjetivas e julgamentos de especialistas. Portanto, tenha os seguintes pontos em mente antes de investir:

- As classificações de crédito são baseadas no desempenho anterior da empresa. Embora as classificações sejam revisadas para mantê-las relevantes, a frequência das revisões não é frequente.

- Uma empresa emissora com intenções maliciosas também pode ocultar informações da agência de notação de crédito. Portanto, não é uma forma completa de avaliar a confiabilidade da empresa.

- As agências de crédito avaliam um instrumento e não a empresa. Portanto, você deve examinar as classificações de crédito de diferentes instrumentos oferecidos pelo mesmo emissor antes de tomar uma decisão.

- Existe a possibilidade de um emissor influenciar seu rating.

- Agências diferentes podem avaliar o mesmo instrumento de maneira diferente.

Feliz investimento!

Habilidades de investimento em ações

- Como configurar o pagamento automático para cartão de crédito Capital One

- O que é um Rating de crédito A1?

- O objetivo e a importância das classificações de crédito

- Como apelar de uma classificação de crédito ruim

- Como ler uma classificação Morningstar

- Como a liquidação de dívidas afeta sua classificação de crédito

- Como corroborar uma classificação de fundo mútuo

- Papel dos intermediários financeiros no mercado de capitais

-

Como Cancelar Experian

Como Cancelar Experian Como a maioria dos serviços que oferecem uma avaliação gratuita, você pode cancelar sua assinatura da Experian antes que a empresa comece a cobrar de você. Contudo, ao contrário de muitos outros servi...

-

Como transferir crédito no Etisalat

Como transferir crédito no Etisalat Como transferir crédito no Etisalat p O Etisalat Group é uma empresa multinacional de telecomunicações que opera em todo o Oriente Médio, África e Ásia, fornecendo telefone, Internet, Serviços de wi-f...