Armadilhas na análise de cobertura de juros

Cobertura de juros é um modelo financeiro para indicar a facilidade com que uma empresa pode pagar os juros de suas dívidas em um determinado ano. Quase todas as empresas na América fazem empréstimos de várias formas, e os juros sobre esses empréstimos são uma parte necessária da operação de um negócio. Contudo, uma empresa deve manter um lucro alto o suficiente para cobrir facilmente esses juros a cada ano, a fim de se proteger contra a falência. A cobertura de juros é a métrica usada para determinar quantas vezes uma empresa pode pagar seus juros neste ano. Como todas as métricas financeiras, no entanto, tem deficiências.

Calculando a cobertura de juros

A cobertura de juros é calculada tomando os ganhos da empresa, incluindo juros e impostos que eventualmente serão retirados do lucro, e dividindo essa soma pelo total de juros que deve. O numerador da equação costuma ser chamado de Lucro antes dos juros e impostos (EBIT). Essencialmente, a métrica usa o lucro bruto da empresa em vez do lucro líquido para determinar a cobertura de juros.

Cobertura de juros aceitável

A cobertura de juros aceitável varia de acordo com o setor. No todo, é necessário ter uma cobertura de juros de pelo menos 1/1 para indicar que uma empresa pode pagar suas contas. Algumas indústrias, como utilitários, têm uma margem de lucro mais estável do que outras. Eles podem sobreviver com uma cobertura de juros relativamente baixa próxima de 1. Uma empresa que tem ganhos mais voláteis, como um varejista, vai precisar de uma cobertura de juros mais alta, como 3/1 ou mais. Isso ajudará a empresa a superar os ciclos de negócios lentos.

Problemas com a métrica

Não há cobertura de juros "certa" para todas as empresas em toda a linha. Um investidor deve ser sofisticado o suficiente para interpretar essas informações e verificar se a empresa poderia sobreviver a um trimestre lento. Algumas maneiras de fazer isso incluem:

- Comparando com outras empresas do mesmo setor. A cobertura de juros para esta empresa excede ou fica aquém de outras ações altamente cotadas?

- Comparando com outros trimestres e anos. Mesmo que uma empresa mantenha um baixo índice de cobertura de juros, se mantiver isso trimestre a trimestre e ano a ano, isso pode apontar para estabilidade financeira.

Ao interpretar a métrica dessas maneiras, você pode superar alguns dos problemas envolvidos na simplificação excessiva de um problema complicado em uma proporção básica. Certifique-se de considerar os fatores em jogo, em vez de apenas procurar um número.

Problemas com o cálculo

Um segundo problema mais difícil de superar envolve o próprio cálculo. Um problema potencial é a dedução de impostos. Para algumas pessoas, faz pouco sentido usar a medida do EBIT no numerador da fórmula. Uma vez que os impostos são uma coisa certa, por que não deduzi-los do numerador na frente? Nesta versão da fórmula, você usaria o lucro antes dos juros (EBI), mas deduza os impostos desde o início.

Outro problema potencial com o cálculo é como lidar com os novos juros assumidos durante o ano corrente, particularmente se for assumido no final do trimestre ou ano fiscal. Ignorar esse interesse não traçaria um quadro abrangente. Algumas mentes financeiras gostam de ratear os juros para o ano corrente para ver uma taxa de cobertura de juros mais precisa.

Artigos em Destaque

-

Dividendos vs. Interesse

Dividendos vs. Interesse p Dividendos e juros são os dois principais tipos de renda que os investidores podem receber. A distinção entre dividendos e juros é determinada pelo tipo ou classificação de investimento que paga a r...

-

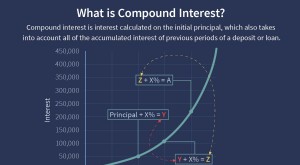

Juros compostos

Juros compostos O que são juros compostos? Juros compostos (ou juros compostos) são os juros de um empréstimo ou depósito calculados com base no principal inicial e nos juros acumulados de períodos anteriores. Acre...