Opções de venda explicadas:compra ou venda de opções de venda (com exemplos)

Você provavelmente já ouviu as frases “o que sobe, deve descer” e “todas as coisas boas devem chegar ao fim” quando alguém fala sobre o fim de uma alta no mercado de ações.

Ambas as declarações inferem que seus investimentos só podem crescer em valor quando o mercado está em alta. Mas e se houvesse maneiras de você potencialmente ganhar dinheiro, mesmo quando o mercado está em baixa? Acontece que existem. E uma dessas maneiras é chamada de opção de venda.

O que é uma opção de venda?

Simplificando (trocadilho intencional), uma opção de venda é um contrato que dá ao comprador da opção o direito - mas não a obrigação - de vender um determinado título subjacente (por exemplo, uma ação ou ETF) a um preço predeterminado, conhecido como preço de exercício ou preço de exercício. preço de exercício, dentro de uma janela de tempo especificada, ou vencimento.

A compra de opções de venda pode ser uma maneira de um investidor de baixa capitalizar em um movimento descendente no ativo subjacente. Mas se você comprar muitos contratos de opções, poderá aumentar seu risco. As opções podem expirar sem valor e você pode perder todo o seu investimento.

Dica profissional: As negociações de opções são afetadas por mudanças nas condições e os investidores devem estar cientes da mudança que impulsiona o fator no preço de uma opção, como valor intrínseco e valor de tempo. Os gregos , uma série de variáveis úteis, podem ajudá-lo a se posicionar melhor de acordo quando você as utiliza.

puts vs. c todos

As opções de venda são basicamente o oposto das opções de compra , que dão ao comprador da opção o direito de comprar um título específico a um preço especificado a qualquer momento antes do vencimento. Aqui está uma maneira fácil de lembrar a diferença:

Puts =colocar a segurança longe de você (vender)

Chamadas =chamar a segurança em sua direção (comprar)

Como funcionam as opções de venda?

Você pode comprar contratos de opções de venda por meio de uma corretora, como Ally Invest , em incrementos de 100 compartilhamentos. (Opções não padrão normalmente variam do incremento de 100 ações.)

Digamos que você pense que o valor de mercado da empresa de tecnologia XYZ diminuirá em três meses a partir dos US$ 100 por ação que estão sendo negociados hoje. Uma opção de venda lhe dá o direito de vender ao seu preço de exercício de $ 100 dentro desses três meses, mesmo que o preço da ação caia abaixo desse valor.

Suponha que você exerça sua opção de venda quando a ação cair para $ 90:seus ganhos são de $ 10 por ação, multiplicados por 100 ações, ou $ 1.000.

Como seu contrato de opções cobra um prêmio de US$ 2 por ação, você precisará deduzir US$ 200 (US$ 2 x 100 ações) do seu lucro, elevando seu lucro para US$ 800, menos quaisquer comissões que sua corretora possa cobrar.

Dica profissional: Quando o preço de mercado de sua ação subjacente cai abaixo do ponto de equilíbrio (o preço de exercício menos o prêmio que você pagou, excluindo comissões), é lucrativo.

Mas se o preço das ações subjacentes subir, sua opção de venda pode ser inútil e não há sentido em exercê-la. Nessa situação, você sofrerá uma perda porque perderá o prêmio de $ 200 que pagou pelo contrato de opção de venda, mais o valor da comissão.

Essa negociação é conhecida como estratégia de venda longa .

Exemplo de opção de colocação

Compra e venda de opções de venda:estratégias e exemplos

Assim como as opções de compra, existem estratégias específicas para opções de venda. E é comum combiná-los com opções de compra, outras opções de venda e/ou posições de ações que você já possui. Algumas das estratégias mais comuns incluem puts de proteção , put spreads, puts cobertos e puts pelados.

Colocações de proteção

Uma put protetora (também conhecida como put casada) permite proteger os títulos que você possui contra quedas de preços. Como assim? Você continua mantendo suas ações existentes (assumindo uma posição longa), enquanto também tem opções de venda, que podem ser consideradas uma apólice de seguro (ou um hedge) contra quedas de preços.

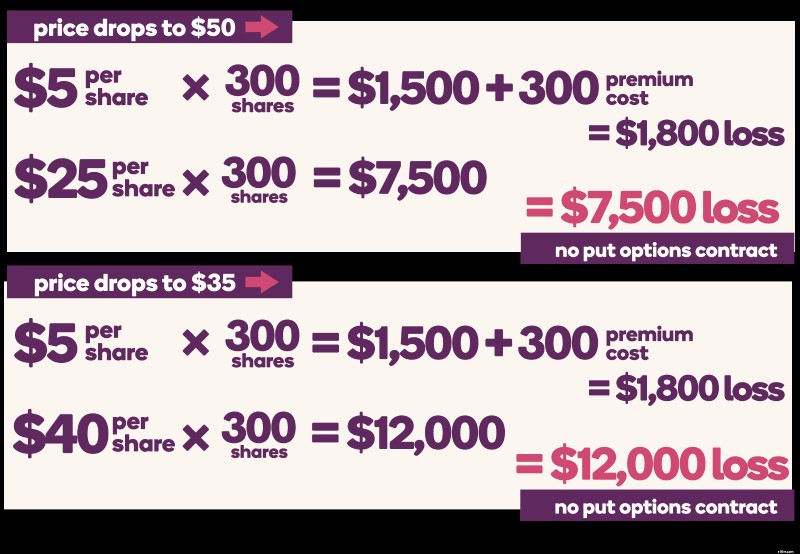

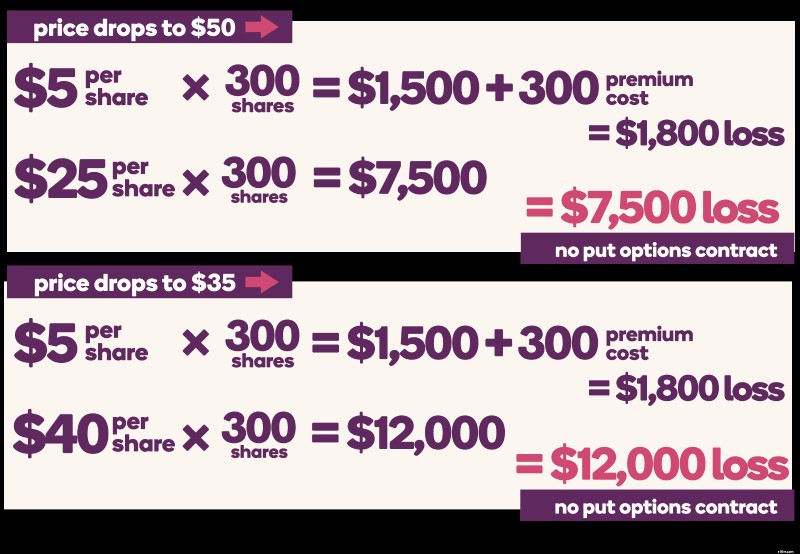

Por exemplo, digamos que você comprou 300 ações da empresa de tecnologia XYZ por US$ 75 por ação e três contratos de opção de venda com preço de exercício de US$ 70, prêmio de US$ 1 por ação e prazo de validade daqui a seis meses.

Após quatro meses, o preço de mercado cai para US$ 50 por ação. Como titular de uma opção, você pode exercer a opção de venda e vender suas ações ao preço de exercício de $ 70, e perderá apenas $ 1.800 ($ 5 por ação multiplicado por 300 ações é igual a $ 1.500, mais o custo do prêmio de $ 300, ou 3 contratos x 100 x 1).

E se o preço da ação cair ainda mais, para apenas US$ 35 por ação? Suas perdas ainda estão limitadas a US$ 5 por ação, ou US$ 1.800, já que você pode vender suas ações pelo preço de exercício de US$ 70. Isso é conhecido como sua perda máxima.

Sem contrato de opções de venda, a perda seria maior, pois não há limite. Por exemplo, se o preço cair para US$ 50 por ação, você perderá US$ 7.500, e se o preço cair para US$ 35 por ação, você perderá US$ 12.000.

O que acontece se o preço da ação por ação aumentar? Suponha que a mesma ação de tecnologia suba para US$ 90 por ação. Isso é US$ 20 por ação a mais do que seu preço de exercício, então você não gostaria de exercer sua opção de venda – você simplesmente a deixaria expirar.

(Desde que você comprou o contrato de opções, no entanto, você perderá o prêmio de $ 300 pago:$ 1 por ação multiplicado por 300 ações.)

Em vez disso, você venderá suas ações ao preço de mercado, gerando um lucro líquido de $ 4.200. (US$ 15 multiplicado por 300 ações, menos o custo do prêmio de US$ 300).

Como o crescimento potencial de uma ação é ilimitado, você pode dizer que o potencial de lucro de uma opção de venda protegida também é ilimitado, menos o prêmio pago.

Coloque spreads

Existem dois tipos de spreads de venda:spreads de venda de alta e spreads de venda de baixa. Ao executar um spread, você é comprador e vendedor.

Um bull put spread é uma estratégia de opções que você pode usar se espera que o ativo subjacente sofra um aumento moderado de preço. Para empregar essa estratégia, você primeiro compra uma opção de venda (pagando um prêmio), depois vende uma opção de venda (sobre o mesmo título) com preço de exercício superior ao que comprou, recebendo um prêmio pela venda. O lucro líquido máximo é a diferença entre o que você recebe ao vender a opção de venda e o que você paga pela compra da outra.

Por outro lado, um bear put spread é uma estratégia usada quando você espera uma queda de preço moderada a grande no ativo subjacente. Você compra opções de venda e vende o mesmo número de opções de venda para o mesmo título e com a mesma data de vencimento, mas a um preço de exercício menor. O lucro máximo é a diferença entre os preços de exercício, menos o custo de compra das opções de venda.

Colocações nuas

Se você acha que o preço de uma ação permanecerá inalterado ou aumentará, você pode querer considerar uma opção de venda nua (ou venda descoberta ou venda curta).

Com uma venda nua, se você receber os títulos subjacentes, eles estarão no preço de exercício. Veja como funciona um put nu.

Lembre-se da empresa de tecnologia XYZ? Digamos que você ache que a ação ficará estável ou subirá, então você vende uma opção de venda nua com um preço de exercício de $ 90. Em troca de aceitar a obrigação de comprar 100 ações de XYZ a $ 90, se XYZ cair abaixo do preço de exercício, você recebe um prêmio de opção de $ 1 por ação, ou $ 100. Se o preço da ação estiver acima do preço de exercício de $ 90/ação e a opção expirar, você mantém o prêmio da opção que recebeu e fica isento de sua obrigação.

Dica profissional: O principal objetivo de negociar opções de venda nua é coletar o prêmio da opção como receita, portanto, você não deseja empregar essa estratégia se achar que o preço da ação está tendendo para baixo.

É um cenário diferente se o preço das ações subjacentes cair abaixo de US$ 90. Em teoria, o preço poderia chegar a zero e você seria obrigado a comprar 100 ações da XYZ ao preço de exercício de $ 90.

Coloque riscos e alternativas de opções

Como mencionado, as opções de venda podem ser uma maneira de melhorar seus ganhos durante um mercado em baixa (ou mesmo durante a queda de um único título). Mas a negociação de opções não é para investidores iniciantes. Claro, ele pode fornecer flexibilidade, oportunidades e um certo nível de redução de risco , mas a negociação de opções em si não é isenta de riscos.

Para ser um trader de opções, investidores DIY, como aqueles com uma Negociação Autodirigida conta, deve primeiro aprender os prós e contras da negociação de opções antes de entrar. Isso porque, quando se trata de opções, é fácil cometer pequenos erros que podem levar a resultados adversos. Nosso Guia de Opções pode ser um ótimo lugar para construir sua base de conhecimento, estratégia e confiança.

Confira o manual de opções

A deterioração do tempo é um risco. A cada dia, o valor de sua opção é decaído pelo tempo. Em outras palavras, quanto mais próximo seu contrato estiver da data de vencimento, menos tempo haverá para o título se mover em uma direção ou outra.

Dica profissional: Uma estratégia para mitigar a deterioração do tempo é usar contratos de opções mais longos de três a seis meses ou vender seu contrato quanto mais próximo estiver da data de vencimento.

Outro risco é a volatilidade implícita , que mostra como o mercado pode ser volátil no futuro. Se você está tentando descobrir a chance de uma ação atingir um preço específico em um determinado momento, a volatilidade implícita pode ajudá-lo a entrar em uma negociação de opções sabendo a opinião do mercado.

Volatilidade — a quantidade de flutuação do preço de uma ação — também é outro desses riscos. Se o preço do título subjacente for altamente volátil e flutuar na direção oposta que você pensou, você pode acabar em prejuízo.

Opções de venda versus venda a descoberto

Uma alternativa para comprar opções de venda é a venda a descoberto , pois você está apostando contra uma ação em ambos os casos. Mas eles não são o mesmo tipo de comércio.

Alguns investidores preferem a negociação de opções porque você não precisa emprestar um título, como faz com as vendas a descoberto. E a desvantagem das opções de venda é limitada ao valor que você gasta comprando o contrato. Lembre-se:o comprador da opção de venda tem o direito, mas não a obrigação, de vender a ação se tiver uma opção de venda. Portanto, mesmo que calculem mal e a ação suba, eles só perdem o prêmio.

A venda a descoberto é diferente porque suas perdas podem continuar aumentando até que você compre a ação para fechar a posição.

Deixe os altos e baixos do mercado trabalharem para você.

Enquanto alguns temem uma queda no mercado, as opções de venda podem ser uma maneira de os investidores de baixa aproveitarem os movimentos de queda dos preços das ações. Eles não estão isentos de riscos, mas podem ser o lado bom de um mercado de ações em queda.

Pronto para adicionar opções de venda à sua estratégia de portfólio?

Opções de negociação com Ally Invest

Artigos em Destaque

- 4 maneiras de negociar opções

- Venda a descoberto vs. opções de venda:qual é a diferença?

- Como uma opção de venda é exercida?

- Blocos de construção de opções:por que os investidores devem considerar as chamadas cobertas e as ofertas com garantia em dinheiro?

- Hedging com opções:o básico

- Ganhar dinheiro com opções de chamada

- 4 armadilhas em investir em opções de commodities

- 3 estratégias respeitáveis para comprar opções de investimento

-

Opções de venda:aprenda as noções básicas de compra e venda

As opções de venda são um tipo de opção que aumenta de valor à medida que as ações caem. Uma opção de venda permite que o proprietário bloqueie um preço predeterminado para vender uma ação específica,...

-

Opções de chamada:aprenda as noções básicas de compra e venda

Opções de chamada:aprenda as noções básicas de compra e venda As opções de compra são um tipo de opção que aumenta de valor quando uma ação sobe. Eles são o tipo de opção mais conhecido, e permitem que o proprietário fixe um preço para comprar uma ação específic...