Rugby e a arte da troca de opções

Joguei rúgbi na faculdade e esporadicamente até os 50 anos. Há um velho ditado que costumo usar ao explicar o esporte para um iniciante cético. Gosto de pensar que isso também se aplica à negociação de opções.

“O rúgbi geralmente parece mais violento do lado de fora do que dentro do campo.”

A negociação de opções (como o rugby) não é para todos. E para o olho não treinado, o rugby pode parecer complexo, desorganizado, e intimidante - muito parecido com a negociação de opções. Mas à medida que você continua a estudar o básico e as complexidades do jogo, sua perspectiva começa a mudar. Em vez de ver o caos aleatório no campo, surge um jogo fluido e altamente calculado. Você começa a encontrar ordem no caos no campo, e eventualmente, você pode até apreciar a loucura do “scrum”.

O mesmo pode ser dito sobre as opções de negociação. Por trás dessa parede de complexidade e jargão intimidante está um veículo de negociação flexível e potencialmente útil que pode atender às suas necessidades de investimento. Mas primeiro, você tem que aprender o básico de um assunto aparentemente complexo.

Agora, lembra daquela frase de rugby? Vamos entrar no scrum.

O aquecimento:opções de perna única

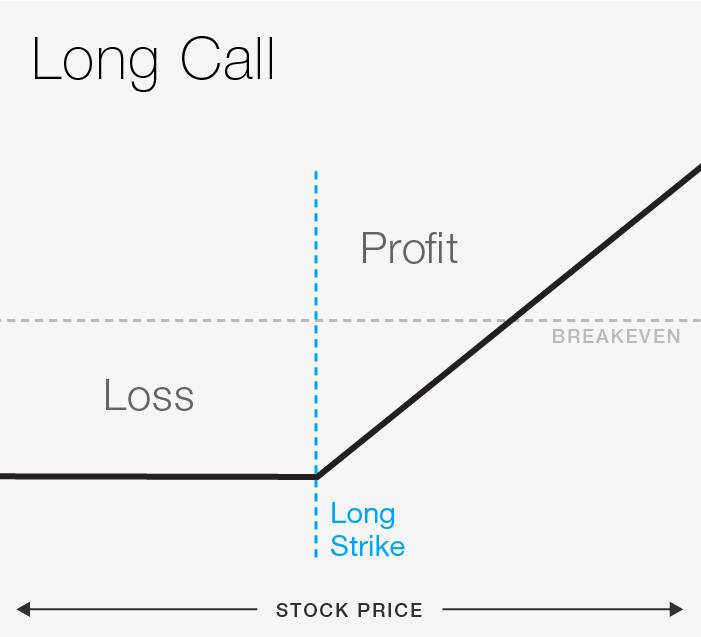

Entre as primeiras lições para investidores e comerciantes que entram no reino das opções está o viés direcional, mostrado graficamente pelo gráfico de pagamento de vencimento que, para opções de perna única, Costumo me referir como um "taco de hóquei" por causa de seu design em forma de "L").

Se você está pronto para atacar e lançar, aqui está o que você precisa saber sobre as opções de perna única:

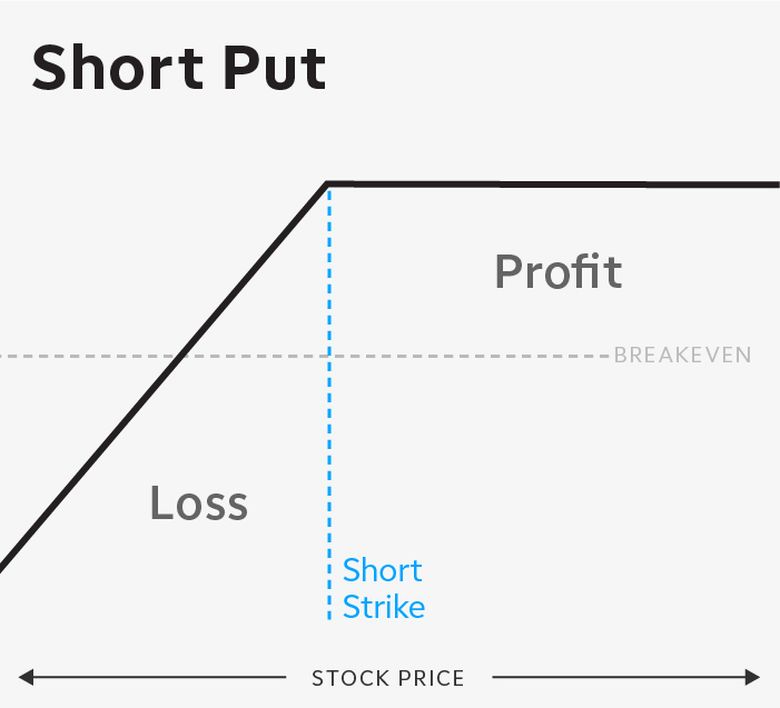

- Comprar opções de compra e vender opções de venda são estratégias tendenciosas de alta.

- Compra de opções de venda e venda de opções de compra são estratégias com viés de baixa

- Em geral, comprar opções limita seu risco de perda ao prêmio pago pela opção, mais os custos de transação, mas seu ganho potencial é teoricamente ilimitado no caso de uma longa chamada. O lucro de uma opção de venda longa é limitado apenas pelo fato de a ação se tornar completamente sem valor. Como uma opção se move mais dentro do dinheiro, sua recompensa começa a espelhar aquela de uma posição semelhante no subjacente.

- Em geral, a venda de opções limita seu ganho potencial ao prêmio recebido, menos os custos de transação. Deve-se observar que, embora as opções de venda curtas tecnicamente tenham risco limitado, chamadas curtas têm risco ilimitado. Quando você vende uma chamada, você é obrigado a vender ações das ações subjacentes ao preço de exercício da opção a qualquer momento antes do vencimento. Uma vez que teoricamente não há limite para o quão alto o preço de uma ação pode chegar, existe risco tecnicamente ilimitado. Por outro lado, quando você vende uma opção de venda, isso significa que você é obrigado a comprar as ações ao preço de exercício da opção, não importa o quanto o preço caia. Isso significa que há um alto risco de comprar as ações correspondentes ao preço de exercício, quando o preço de mercado das ações provavelmente será menor. Uma vez que o menor valor que o preço da ação pode cair é zero, o risco é tecnicamente limitado.

As Figuras 1 e 2 mostram exemplos de gráficos de payoff de, respectivamente, uma compra longa e uma venda curta - duas alternativas a serem consideradas se você estiver com tendência de alta em uma ação.

Posicionando Seu Comércio:Rucking e Mauling

Jogadores de rúgbi lutam, ruck, e maul para posicionamento em campo. Em cada scrum, sempre há uma infinidade de decisões em frações de segundo, movimentos, e cenários que os jogadores precisam considerar enquanto se posicionam em direção a seu objetivo mais amplo. Semelhante a se posicionar em um scrum, há uma série de fatores e cenários diferentes que você pode precisar considerar ao posicionar sua estratégia de opções.

Se você tem uma posição direcional sobre uma ação e deseja considerar uma negociação de opções, certos fatores, como seu nível de convicção, seu horizonte de tempo e sua disposição de amarrar capital devem influenciar sua decisão. Você acredita que a ação está posicionada para esse movimento de alta em curto prazo, mas você quer proteção caso esteja errado? Talvez você deva considerar comprar uma chamada. Lembrar, seu risco é limitado ao prêmio pago, mais os custos de transação.

Em vez disso, você acredita que um movimento para cima está chegando, mas não necessariamente iminente, e você pode estar um pouco errado no curto prazo? Considere vender uma opção de venda. Você receberá o prêmio antecipadamente, e enquanto o estoque permanecer acima do preço de exercício, você manterá o prêmio (menos custos de transação).

Mas é importante ficar de olho nos seus riscos:

- Com a longa chamada, a ação pode subir e você ainda pode perder dinheiro, se não atingir seu preço de equilíbrio até o vencimento.

- Com o lançamento curto, por causa do risco de queda, você precisará reservar dinheiro suficiente em sua conta para cobrir uma compra de ações se ela estiver sendo negociada abaixo de seu strike no vencimento ou antes do vencimento. Mais, seu ganho é limitado ao prêmio recebido, menos custos de transação, independentemente de quanto a ação subisse.

Novamente, negociação de opções, como o rugby, não é para todos. Mas depois de entender o básico, e pode corresponder aos seus objetivos, você pode decidir tentar. E com opções, nenhuma camisa ou capacete especial é necessária.

TD Ameritrade e TFNN Corp são separados e não afiliados e não são responsáveis pelos serviços um do outro, políticas, ou comentário.

Artigos em Destaque

- Aprendendo os fundamentos da negociação de opções

- Os prós e contras dos serviços automatizados de negociação de ações

- O preço de conversão

- Negociação de ações suspensa e o infeliz titular

- O Efeito Riqueza e a Confiança na Negociação de Ações

- Opções de negociação 101:The Box Spread

- Um Guia para Opções de Índice de Negociação

- Os perigos inerentes às opções de negociação

-

Qual é o preço cotado?

Qual é o preço cotado? O preço cotado é o preço mais recente - ou último - pelo qual um ativo financeiroAtivos financeirosAtivos financeiros se referem a ativos que surgem de acordos contratuais sobre fluxos de caixa futuro...

-

Os 6 maiores erros de negociação de opções a evitar

Os 6 maiores erros de negociação de opções a evitar p Muitos investidores iniciantes se concentram no que precisam fazer para ter sucesso. E isso é perfeitamente normal. Afinal, você precisa selecionar o estoque certo, a opção certa, e depois compre pe...