Revisão da AIFMD:ESMA publica suas recomendações para melhorias

p Como uma etapa importante na revisão da Diretiva de Gestores de Fundos de Investimento Alternativos da UE ("AIFMD"), a Autoridade Europeia dos Valores Mobiliários e dos Mercados (“ESMA”) publicou uma carta à Comissão Europeia (a “Comissão”) definindo as áreas da AIFMD para possíveis alterações. A Comissão publicará uma proposta para a revisão do AIFMD, esperado ainda este ano, e as opiniões da ESMA são susceptíveis de ter um peso significativo.

p Cobrimos nesta atualização alguns aspectos-chave das propostas da ESMA, com um foco particular no impacto sobre fundos de capital privado e de dívida privada.

p Esclarecimento para AIFMs que executam serviços MiFID adicionais . A ESMA aponta para a necessidade de esclarecimento sobre a posição dos gestores de fundos de investimento alternativos ("GFIA") que também prestam serviços (como gestão de carteiras segregadas) ao abrigo de uma autorização "complementar" ao abrigo da Diretiva dos Mercados de Instrumentos Financeiros ("MiFID" ) Por exemplo, A ESMA realça que as regras da MiFID II sobre a comunicação de transações não se aplicam atualmente aos GFIA. A revisão do AIFMD pode muito bem levar à imposição de regras MiFID II sobre os serviços MiFID executados por um GFIA, e é possível que tais mudanças também sejam transportadas para a atividade principal do GFIA.

p Delegação de gestão de portfólio . A ESMA regista a forte dependência dos GFIAs dos acordos de delegação (incluindo os fundos que pagam uma "grande parte das taxas de gestão geradas pelo GFIA ao delegado") e sugere esclarecimentos sobre a "extensão máxima" de tais acordos e a substância necessária para GFIAs da UE. Não é surpreendente que a ESMA continue a focar o trabalho nesta área, particularmente à luz do Brexit, e já publicou seus pontos de vista sobre a delegação em seus pareceres de 2017, incluindo a identificação das "funções críticas" que, em sua visão, um AIFM não pode delegar. É possível que a revisão do AIFMD proponha alguma base legislativa para os pareceres da ESMA sobre o âmbito e a escala de delegação permitida. Para GFIAs que atualmente dependem de delegação a empresas fora da UE, esta é uma área importante a ser observada.

p Uso de pessoal destacado . A ESMA observa a popularidade dos acordos de destacamento, em que funcionários de entidades do grupo ou empresas de serviços profissionais são destacados para um GFIA a título temporário. A ESMA observa que estes ocorrem frequentemente numa base transfronteiriça, com a consequência de que o pessoal destacado para um GFIA está, na prática, a operar noutro local da UE, ou fora da UE. A ESMA aponta para a possibilidade de trabalho legislativo para responder à preocupação de que estas disposições estejam em conformidade com o conteúdo e as regras de delegação estabelecidas no GFIA. Esta é outra área importante a ser observada, em particular em relação aos acordos de destacamento para o pessoal envolvido em atividades de marketing, que, na prática, estão frequentemente localizados fora da jurisdição do GFIA.

p Tarefas de apoio executadas por AIFM . A ESMA observa que as entidades do grupo muitas vezes fornecem "tarefas de apoio" ao GFIA autorizado (como conformidade ou suporte de TI), com abordagens diferentes para determinar se tais acordos contam como delegação de funções de um GFIA e estão, portanto, sujeitos ao quadro de controlo e supervisão para delegação no GFIA. Isto está em consonância com a interpretação da ESMA do âmbito dos requisitos de delegação ao abrigo do AIFMD (que, em sua visão, aplicam-se às funções "principais" de gerenciamento de portfólio e risco e às funções "auxiliares" de, por exemplo, administração de fundos e apoio jurídico) e pode resultar em alterações ao AIFMD para confirmar a interpretação da ESMA.

p Host AIFMs . A ESMA designa GFIAs terceirizados que atuam na qualidade de “hospedeiros” de “prestadores de serviços de marca branca” e exige regras específicas para atender às suas funções. A preocupação específica da ESMA aqui é que pode haver um conflito de interesses para o GFIA anfitrião, dada a sua obrigação de gerir o fundo no interesse dos investidores e a influência que o patrocinador do fundo, seu cliente, pode trazer para o AIFM hospedeiro. Embora haja argumentos de que o AIFMD já aborda isso (não menos importante, responsabilidade regulamentar do próprio AIFM anfitrião por violação de padrões regulamentares), A ESMA pode persuadir a Comissão a abordar a posição dos GFIAs terceiros. Isso nao esta claro, Contudo, como as preocupações da ESMA se traduziriam em legislação concreta.

p Aproveitar . A ESMA apoia o trabalho recente da IOSCO sobre um método mais refinado para avaliar a alavancagem do fundo. A abordagem de duas etapas da IOSCO envolve os reguladores primeiro determinando quais fundos representam um risco de estabilidade financeira (amplamente com base na "exposição nocional bruta") e, como uma segunda etapa, definir formas específicas de avaliar a alavancagem para fundos mais arriscados. Podemos esperar mudanças no AIFMD a esse respeito.

p Investidores semiprofissionais . Vários estados da UE permitem a comercialização de AIFs para várias classes de investidores "semiprofissionais" (como indivíduos de alto patrimônio líquido), com definições que variam entre os estados. Infelizmente, A ESMA não sinaliza claramente o seu apoio à introdução desta categoria de forma consistente em toda a UE ao abrigo do AIFMD, notar que, se for introduzido, ele "deve ser acompanhado por regras de proteção ao investidor adequadas e atividades de passaporte devem ser permitidas apenas em relação ao marketing para investidores profissionais." Isso pode entrar em conflito com a abordagem de alguns Estados membros de estender o passaporte de marketing aos investidores semiprofissionais nacionais.

p Originação de empréstimo . A ESMA não se pronunciou sobre o tema da originação de empréstimos por fundos (empréstimos não bancários) desde que publicou um parecer em 2016, onde solicitou um regime à escala da UE para a autorização de fundos provenientes de empréstimos com regras específicas que regem a gestão dos riscos relacionados com a originação de empréstimos. Também sugeriu que os fundos originados de empréstimos deveriam ser apenas veículos "fechados", sem direito de resgate do investidor. Em sua carta à Comissão, A ESMA remete para o seu parecer de 2016 e reitera a sua visão de um quadro específico para a originação de empréstimos, observando ao mesmo tempo que a UE já está a desenvolver trabalhos para apoiar a originação de empréstimos no quadro do Fundo Europeu de Investimento a Longo Prazo (“ELTIF”). Não está claro como uma estrutura de originação de empréstimos de GFIA se ajustará às mudanças do ELTIF. Alguns estados membros (como Alemanha e Luxemburgo) já impuseram uma estrutura específica de gestão de risco aos GFIAs em sua jurisdição que gerenciam fundos originados de empréstimos, com a Alemanha atualmente restringindo a originação de empréstimos para fundos fechados alemães apenas com investidores profissionais e semiprofissionais. Em Luxemburgo, o regulador examina cada GFIA que pretende gerir fundos originários de empréstimos com base em critérios estabelecidos (como a experiência necessária e recursos técnicos e humanos adequados) antes de permitir que o GFIA gerencie fundos deste tipo.

p Avaliadores externos . Em uma mudança potencialmente útil, A ESMA sugere alterar a norma de responsabilidade para avaliadores externos no GFIA para uma norma de “negligência grave”. O AIFMD atualmente exige que o avaliador externo seja responsável perante o Fundo por perdas decorrentes de sua "negligência", geralmente desencoraja a nomeação de avaliadores externos.

p Solicitação reversa . O conceito de “solicitação reversa” (comercialização de um fundo que não seja por iniciativa do GFIA) está sujeito a diferentes interpretações em toda a UE. A ESMA argumenta que é importante esclarecer a noção de solicitação reversa na nova versão do AIFMD. Não se sabe se qualquer tentativa de clareza legislativa irá beneficiar a indústria ou criar novos obstáculos para a solicitação reversa, que já é fortemente restrito.

p A ESMA inclui um anexo separado com sugestões de melhorias para uma série de requisitos de reporte (em particular em relação ao “Anexo IV” de reporte regulamentar). Pontos dignos de nota para o private equity são uma sugestão para os fundos reportarem suas métricas ESG e para os fundos private equity reportarem a alavancagem de recurso limitada no nível da estrutura da holding na qual eles investem. A sugestão de que os fundos de private equity relatem alavancagem no nível da estrutura da holding pode resultar na remoção da isenção atual para os fundos de private equity desconsiderarem tal alavancagem, com impactos potencialmente muito significativos para esses fundos.

p A carta é um interessante resumo de tópicos da agenda da ESMA. Muitos dos tópicos levantados pela ESMA refletem itens que estão na sua agenda há vários anos, em particular aqueles relacionados à substância e delegação, e alguns assuntos técnicos sobre os quais publicou interpretações - embora, em alguns casos, O Brexit ampliou as preocupações que estão sendo expressas. Vários outros tópicos são novos temas, ou questões - como a originação de empréstimos - que a indústria pode ter considerado como áreas de foco atuais para a ESMA. Embora a Comissão tenha a palavra final sobre as propostas, Os pontos de vista da ESMA influenciarão inevitavelmente a agenda proposta pela Comissão.

p Pós Brexit, o Reino Unido não é obrigado a implementar quaisquer alterações ao AIFMD, e não se sabe se o governo do Reino Unido (com a ajuda da FCA) irá propor mudanças, embora o governo do Reino Unido possa levar em consideração esclarecimentos e melhorias específicos adotados pela UE para benefício dos gestores do Reino Unido.

9 mulheres negras especialistas em finanças que você precisa conhecer

9 mulheres negras especialistas em finanças que você precisa conhecer  HQ2 da Amazon pode causar problemas para o seu aluguel

HQ2 da Amazon pode causar problemas para o seu aluguel  Você deve colocar seu cheque de estímulo em uma conta de poupança de alto rendimento?

Você deve colocar seu cheque de estímulo em uma conta de poupança de alto rendimento?  O que é contabilidade de provisão modificada?

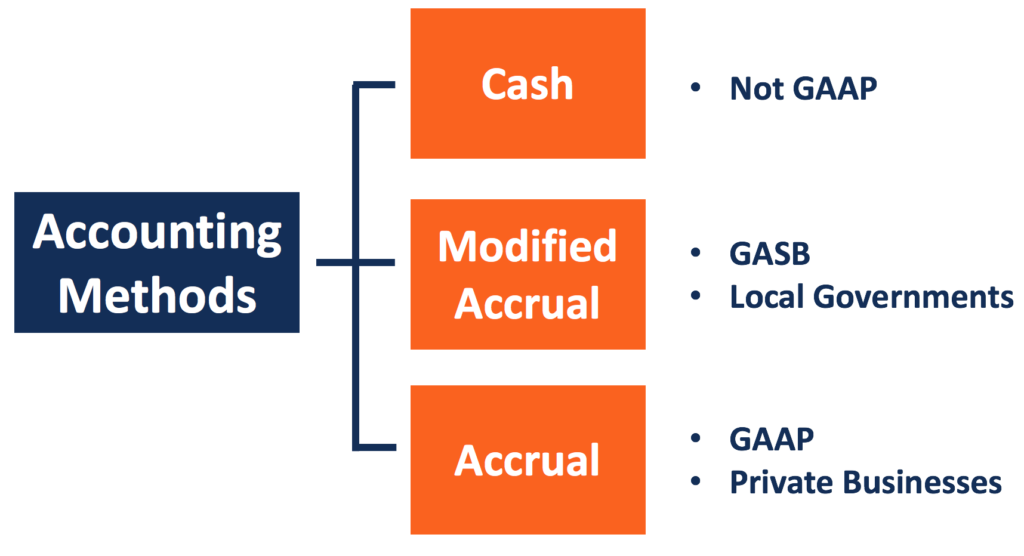

O que é contabilidade de provisão modificada?