Capítulo 06:Investindo em um IRA vs. 401k

Economize mais, gaste de forma mais inteligente e faça seu dinheiro render mais

Inscreva-se gratuitamente

Se você deseja obter benefícios fiscais em suas economias de aposentadoria, um IRA e 401k são opções potencialmente benéficas, pois você não pagará impostos sobre o crescimento do seu investimento. A principal diferença entre um IRA vs. 401k é que um 401k deve ser configurado por um empregador e é um investimento antes de impostos, enquanto um IRA é configurado por um indivíduo com dólares após impostos.

Nos capítulos anteriores de nossa série de aposentadoria, abordamos o básico de como economizar para a aposentadoria, como quanto você precisa economizar, quanto deve economizar de cada salário, como fazer um orçamento de aposentadoria e o que é um 401k. Mas no Capítulo 6, veremos a diferença entre IRA e 401k e como escolher o que é melhor para você.

Quando se trata de economizar para a aposentadoria, o planejamento financeiro inteligente é uma obrigação. Abaixo, mostraremos como IRAs e 401ks funcionam, além dos prós e contras de cada um.

- Um IRA é um 401k?

- IRAs

- 401k

- Comparando IRAs e 401ks

- Você pode combinar um 401k e IRA?

- Principais conclusões:diferenças entre um IRA e 401k

- Contas de aposentadoria são essenciais para planejar o futuro

Um IRA é um 401k?

Você pode estar se perguntando:um IRA é o mesmo que um 401k?

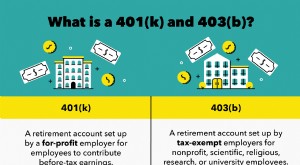

Embora os IRAs e 401ks forneçam renda para aposentadoria, eles são tipos diferentes de contas de aposentadoria. Um 401k é uma conta de aposentadoria do empregador e um IRA é uma conta de aposentadoria individual.

IRAs

Uma conta de aposentadoria individual (IRA) é uma conta de poupança de aposentadoria com impostos diferidos criada por um indivíduo em vez de um empregador. Existem vários tipos de IRAs para escolher e muitos permitem que os titulares de contas possuam vários ativos dentro da conta, como ações, títulos, imóveis e CDs.

IRA tradicional

Um IRA tradicional oferece uma dedução fiscal antecipada sobre suas contribuições e juros ganhos. Você não será obrigado a pagar impostos sobre seus ganhos de investimento até retirar seu investimento, e o valor que você paga em impostos será baseado nos requisitos de idade de distribuição.

Roth IRA

A Roth IRA não permite que você deduza suas contribuições . No entanto, como sua conta é financiada com dólares após impostos, você não pagará impostos sobre seus investimentos ou ganhos quando sacar no futuro, desde que atenda aos requisitos de distribuição de idade e mantenha sua conta por mais de cinco anos. Você também ganhará juros compostos com um plano Roth IRA, o que significa que seus ganhos aumentarão ao longo do tempo apenas por estar em sua conta.

SEP IRA

Se você é autônomo ou possui uma pequena empresa, uma pensão simplificada para funcionários (SEP) IRA pode ser uma boa opção para você. Esta conta de aposentadoria oferece incentivos fiscais para indivíduos autônomos e empresários para economizar para o futuro.

401ks

Um 401k é uma conta de poupança de aposentadoria com imposto diferido que é configurada por um empregador. Como este é um investimento controlado pela empresa, você tem uma seleção de investimento menor do que teria com um IRA. Em um 401k tradicional, você investirá dólares antes dos impostos, o que significa que pode reduzir sua renda tributável à medida que investe, mas pagará impostos sobre suas contribuições quando as retirar.

Normalmente, você também deve evitar sacar seus 401k antes da aposentadoria, porque existem efeitos colaterais da retirada antecipada. A melhor maneira de tirar o máximo proveito do seu 401k é manter seu dinheiro na conta pelo maior tempo possível.

401k com imposto diferido

Um 401k com imposto diferido permite que você economize impostos hoje e economize para a aposentadoria. Os trabalhadores reservam uma parte de seu salário antes da retenção dos impostos federais e estaduais, o que lhes permite reduzir sua renda tributável e pagar menos imposto de renda.

Roth 401k

Em um Roth 401k, seus fundos são removidos após os impostos, o que significa que você está pagando impostos à medida que contribui e não terá que pagar impostos quando retirar seu investimento.

Comparando IRAs e 401ks

Se você está tendo problemas para decidir entre um IRA ou 401k, temos boas notícias para você:você pode ter os dois! Então, quais são as diferenças entre um IRA vs. 401k?

Um 401k normalmente oferece uma correspondência de empregador, o que significa que você investe mais dinheiro do que contribui. Todos os investimentos em seu 401k são investimentos antes de impostos, o que significa que, quando você retirar suas contribuições, deverá pagar impostos sobre elas. Como seu 401k é mantido pelo seu empregador, você tem menos voz em seus investimentos.

Embora os benefícios e restrições do IRA possam variar, essa conta de aposentadoria individual normalmente mantém investimentos após os impostos, portanto, você não pagará impostos sobre seu dinheiro se o retirar após os 59 anos e meio. Você terá acesso a uma seleção de investimentos muito maior com seu IRA e poderá aumentar os investimentos em ações, títulos, imóveis e CDs.

Então, quais são as diferenças entre um Roth IRA e um 401k? Vamos detalhar as diferenças entre um Roth IRA e 401k com imposto diferido:

Roth IRA

- Como funciona:investimentos patrocinados pelo empregador e antes de impostos que reduzem sua renda tributável.

- As contribuições são tributadas?:Sim

- Limites de contribuição:contribua com até US$ 6.000 por ano (aqueles com 50 anos ou mais podem contribuir com US$ 7.000)

- Existem penalidades?:Sim. Você será penalizado se desistir antes dos 59 anos e meio.

- Você é obrigado a fazer saques em uma determinada idade?:Não, você não é obrigado a sacar dinheiro em uma determinada idade.

- Prós:

- Acesso a uma grande seleção de investimentos

- As contribuições podem ser retiradas a qualquer momento

- Contras:

- Limites de contribuição mais baixos

- Nenhum benefício fiscal imediato para contribuição

401k

- Como funciona:retém investimentos após impostos e não exige pagamentos de impostos se você sacar após os 59 anos e meio.

- As contribuições são tributadas?:Não

- Limites de contribuição:contribua com até US$ 20.500 por ano (aqueles com 50 anos ou mais podem contribuir com US$ 27.000)

- Existem penalidades?:Sim. Você será penalizado se desistir antes dos 59 anos e meio.

- Você é obrigado a fazer saques em uma determinada idade?:Sim. Após os 70 anos e meio, você é obrigado a retirar uma certa quantia.

- Prós:

- Limite de contribuição anual alto

- A qualificação não é limitada pela renda

- Contras:

- O empregador controla o plano e os custos de investimento

- As distribuições são tributadas

É importante saber a diferença entre Roth IRA e 401k para que você possa tomar uma decisão informada sobre qual é o certo para você. Você também deve considerar fazer um plano financeiro que descreva que tipo de contas de investimento de aposentadoria você usará para poder manter suas economias.

Se você precisar de ajuda com o planejamento da aposentadoria, pode usar uma calculadora de aposentadoria, que mostrará exatamente quanto você precisa economizar para realizar seus sonhos de aposentadoria.

Você pode combinar um 401k e IRA?

Tanto 401ks quanto IRAs são contas de investimento essenciais que você deve considerar para se preparar para a aposentadoria. E embora você não precise ter os dois, é definitivamente uma opção.

Na verdade, muitas pessoas optam por combinar um 401k e um IRA para que possam acompanhar melhor suas economias e garantir que seus investimentos estejam funcionando. No entanto, se você está apenas começando a investir, pode ser uma ideia melhor começar com um para ter uma ideia de como funciona antes de assumir os dois.

Investir pode ser intimidante, portanto, leia os termos de investimento de aposentadoria antes de abrir uma conta.

O que é melhor para você?

Se você ainda está se perguntando qual conta de poupança de aposentadoria é melhor para você, nós o cobrimos com essas perguntas e respostas frequentes.

Sdevo aproveitar o 401k da minha empresa?

Se sua empresa oferece uma correspondência de 401k com uma empresa, você pode considerar configurar seu 401k e contribuir com o valor da correspondência, se puder pagar. Por quê? É dinheiro grátis que seu empregador está lhe dando para a aposentadoria, então você também pode tirar proveito disso.

Apenas certifique-se de evitar o erro comum de investimento de contar a partida do seu empregador para sua contribuição máxima.

E se eu tiver fundos restantes para investir após a partida de 401k?

Depois de encontrar a correspondência de 401k da sua empresa, você pode começar a dar uma olhada nas opções de IRA para diversificar seu portfólio de investimentos. No entanto, ter várias contas de poupança de aposentadoria não é para todos. Se a ideia de ter dois é esmagadora, você pode manter o 401k e contribuir mais do que a sua empresa, embora haja limites de contribuição de 401k.

Como decido qual IRA abrir?

Se você decidir diversificar seus investimentos, precisará decidir qual IRA deseja abrir. Lembre-se de que seu Roth IRA será em dólares após impostos, então você não pagará nenhum imposto quando retirar seu investimento e ganhos na aposentadoria.

Como seu IRA tradicional funciona de forma mais semelhante a um 401k, você pode reduzir sua renda tributável hoje, mas pagará impostos sobre seu investimento e ganhos no futuro.

É benéfico ter um IRA e um 401k?

Embora ter um IRA e um 401k possa parecer esmagador, pode ser muito benéfico. Ter as duas contas de aposentadoria pode ajudá-lo a maximizar suas economias e suas vantagens fiscais. Pode ser uma ótima maneira de diversificar seu portfólio de investimentos e aumentar seus ganhos.

Principais conclusões:diferenças entre um IRA e 401k

- Um 401k é uma conta de aposentadoria do empregador e um IRA é uma conta de aposentadoria individual.

- Um IRA tradicional oferece uma dedução fiscal antecipada sobre suas contribuições e juros ganhos.

- Um Roth IRA não permite que você deduza suas contribuições.

- Um 401k com imposto diferido permite que você economize impostos hoje e economize para a aposentadoria.

- Você pode combinar um 401k e IRA.

- Em um Roth 401k, seus fundos são removidos após os impostos, o que significa que você está pagando impostos à medida que contribui.

- Se sua empresa oferece um 401k com uma correspondência de empresa, você deve configurar seu 401k e contribuir com o valor correspondente.

Contas de aposentadoria são essenciais para planejar o futuro

Além de ter contas de aposentadoria, ter uma alta taxa de poupança – que é essencialmente quanto dinheiro você economiza a cada mês em comparação com sua renda bruta – também pode ser altamente benéfico.

As contas de aposentadoria são essenciais para o sucesso financeiro e para que você possa ter uma quantia sólida de dinheiro economizada quando se aposentar. Com uma melhor compreensão de um IRA versus 401k, você pode passar para o Capítulo 7, onde abordaremos as diferenças entre um 401 versus 403b.

Fontes:IRS 1, 2

Isto é apenas para fins informativos e não deve ser interpretado como aconselhamento jurídico, de investimento, de reparação de crédito, de gestão de dívidas ou fiscal. Você deve procurar a assistência de um profissional para aconselhamento fiscal e de investimento.

Artigos em Destaque

- 6 fatores para investir em um IRA educacional

- Como equilibrar as contribuições de 401k e Roth IRA

- Um Roth IRA vs um 401k

- Detalhes de um rollover de 401k para Roth IRA

- 4 truques de investimento da IRA que os investidores de sucesso usam

- Baixo desempenho do IRA? 4 estratégias de investimento

- Dividindo sua aposentadoria:Investir em um 401k e Roth IRA

- 3 maneiras de financiar um IRA

-

Roth 401k vs. Roth IRA:Qual é o melhor para você?

Roth 401k vs. Roth IRA:Qual é o melhor para você? Sempre ouvimos de clientes que economizar para a aposentadoria está no topo de sua lista de metas financeiras importantes. Portanto, é uma grande decisão, e um altamente pessoal, para determinar exa...

-

Benefícios de investir em um IRA com base em ouro

Benefícios de investir em um IRA com base em ouro Já faz algum tempo, bem 23 anos desde que o IRS deu sua autorização para a criação de GOLD IRAs em 1997. No entanto, a maioria do público americano ainda parece ignorar que o Taxpayers Relief Act sign...