Investir para aposentadoria antecipada

Depois de descobrir quanta economia você precisa para se aposentar mais cedo, o outro componente importante de uma estratégia de aposentadoria precoce bem-sucedida é investir esse dinheiro com sabedoria.

Quanto mais você investe diariamente, mais rápido você pode se aposentar. Se a aposentadoria antecipada é importante para você, você precisa reservar tempo para investir. Cada $ 10 que você investe hoje, pode ajudá-lo a se aposentar mais cedo.

Você deve prestar atenção à mecânica de investir e tomar decisões que minimizem impostos e taxas. Nesta postagem, Vou mostrar a você como investir de forma consistente nas contas certas da maneira certa, para que você possa se aposentar mais cedo o mais rápido possível.

Aqui está o Estratégia de investimento em aposentadoria precoce em 7 etapas que eu usei:

1. Nunca invista em algo que você não entende

Esta é a regra mais importante em investir - não invista em nada que você não entende. Não basta colocar seu dinheiro em investimentos que seus amigos ou familiares ou um consultor financeiro ou alguém que você acabou de conhecer lhe disseram para investir, sem entender exatamente o que é o investimento e qual é a compensação risco / recompensa. Invista no que você sabe - leia e entenda suas opções.

Embora possa parecer difícil no início, não demora muito para você começar a ver a diferença entre boas oportunidades de investimento e oportunidades ruins.

Estive recentemente em uma conferência de dinheiro em que os participantes aprenderam a investir em imóveis, mas o seminário também teve palestrantes que estavam vendendo investimentos muito arriscados. Eu vi um cara no palco falar com mais de 2, 000 pessoas que claramente não sabiam muito sobre como investir sobre como pode ser lucrativo investir em gravames fiscais. Depois que ele terminou, literalmente 90% da sala se levantou e correu para um estande para comprar seu software e serviço de assinatura de penhor de impostos por cerca de US $ 1, 000

Embora eu tenha certeza de que há pessoas por aí que ganham dinheiro investindo em gravames fiscais, é um tipo de investimento que apenas profissionais usam para ganhar dinheiro. Embora o conceito seja simples, Isso leva muito tempo, perícia, e experiência para realmente executá-lo com sucesso. Posso garantir que muitos dos investidores ouviram falar de gravames fiscais pela primeira vez, no entanto, 90% deles investiram neles na hora!

Se você não entende isso, então não invista nisso.

Não faça investimentos de impulso

Outra dica:antes de comprar qualquer investimento, espere sempre pelo menos uma semana para investir nele. Durma com isso. Leia mais sobre isso. Nunca invista em nada no local, não importa o quão bom pareça. Se algum investimento está sendo vendido como uma "oportunidade única na vida" ou parece bom demais para ser verdade, então provavelmente é. Não importa o quanto você confia em seus amigos ou familiares que estão fazendo uma recomendação de investimento, não invista sem fazer sua própria pesquisa.

Nem todos os investimentos são iguais. Embora você possa investir em arte, vinho, commodities, moedas, criptomoedas, domínios, mobiliário, colecionáveis, negócios e muitas outras coisas, eles podem ser arriscados. Enquanto escrevo esta postagem, há uma mania global de investimentos em criptomoedas. O valor do Bitcoin, Litecoin, Ethereum, e outras criptomoedas aumentaram mais de 3.000% este ano. Certo, você poderia encontrar o próximo Andy Warhol ou investir no próximo BitCoin, e isso pode ser tudo que você precisa para se aposentar mais cedo, mas provavelmente será baseado na sorte. E embora a sorte seja boa, você não pode contar com isso.

Se você usar regras / princípios sólidos de investimento, investir em ações (que são ações de empresas reais), títulos (dinheiro que você está emprestando a alguém), e imóveis são os investimentos mais fáceis e confiáveis que podem lhe render muito dinheiro. Não estou dizendo que você não pode investir em outras coisas, só que você só deve investir até 5% de toda a sua carteira de investimentos no que é conhecido como "investimentos alternativos, ”Que não são ações.

Investir em ações, Títulos e imóveis para se aposentar mais cedo

Aqui está o porquê do estoque, títulos, e os imóveis são os melhores investimentos para se aposentar mais cedo.

Estes três constituem a base para a estratégia de investimento na reforma antecipada.

Ações / ações:

Quando você compra ações, você está comprando uma ação de uma empresa real. Você literalmente possui uma pequena parte da empresa. À medida que a empresa ganha dinheiro, cria mais valor, ou como as pessoas acreditam que seu valor aumentará, o preço das ações pode subir. Quanto mais demanda pelo estoque e mais pessoas acreditam nele, quanto mais alto o preço pode ir. Ele também pode cair se o oposto for verdadeiro e a demanda pelo estoque diminuir. As ações são negociadas em todo o mundo em muitas bolsas diferentes (que são basicamente redes ou ações).

As duas maiores bolsas de valores dos Estados Unidos são a Bolsa de Valores de Nova York, que foi fundada em 1817 e é na verdade a maior bolsa do mundo, e NASDAQ, que foi fundada em 1971.

Como posso investir em ações?

Existem quatro maneiras populares de investir em ações:

- Você pode comprar ações de uma empresa

- Você pode comprar ações de um fundo mútuo ou ETF (fundo negociado em bolsa)

- Você pode apostar que o estoque vai cair de valor (posição curta)

- Você pode apostar que o valor das ações aumentará (posição longa)

Existem vencedores e existem perdedores, e o mercado de ações cunhou incontáveis milionários e até bilionários - muitos dos quais ganharam mais dinheiro investindo em ações do que jamais poderiam de outra forma. O mercado de ações vai torná-lo um milionário durante o sono.

Você pode comprar ações individuais ou grupos de ações. Ações individuais podem oscilar fortemente em valor em curtos e longos períodos de tempo, então eu não recomendo que você coloque mais de 10% de seus investimentos em ações individuais. Se você tivesse comprado $ 5, 000 em ações da Amazon em 1997, valeria pelo menos US $ 2,5 milhões no momento da redação deste artigo. A Amazon passou de US $ 18 por ação para mais de US $ 1, 100 no momento da redação deste documento.

Saber mais:

- Melhores corretores para negociações sem comissão

É arriscado investir em ações?

Já que você está investindo em negócios quando compra ações, há sempre a chance de o negócio fechar e você perder todo o seu dinheiro. Enron, as ações de uma empresa de comercialização de energia caíram de US $ 90,56 no ano de 2000 para US $ 0,67 em janeiro de 2002. Os acionistas acabaram perdendo US $ 74 bilhões.

Todo o mercado de ações também pode oscilar descontroladamente. Por exemplo, em 19 de outubro, 1987, o mercado de ações dos EUA caiu 22,61% (a maior porcentagem de perda diária) e em 15 de março, Em 1933, o mercado de ações subia 15,34% (o maior ganho diário). Mas embora essas sejam oscilações enormes e certamente haja risco em investir em ações, conforme o país cresce, a riqueza cresce, e o valor das empresas continua crescendo.

Nos últimos 100 anos, todo o mercado de ações dos Estados Unidos cresceu em média 7,3% ao ano. Você pode ver os altos e baixos diários do mercado de ações no gráfico abaixo, mas a tendência sempre foi de alta com o tempo.

Dow Jones Industrial Average - rastreia ações dos EUA (1900 - 2017)

Nunca é aconselhável ter todo o seu portfólio em ações individuais, porque você não quer perder uma tonelada de dinheiro se o valor das ações individuais cair ou todo o seu dinheiro desaparecer se uma empresa fechar. É por isso que recomendo colocar a maior parte de seus investimentos de longo prazo em todo o mercado de ações dos Estados Unidos. Quanto mais você investe, mais o seu dinheiro pode se acumular e crescer.

Títulos / investimentos de renda fixa

Um título é uma forma de dívida emitida quando uma empresa, governo, ou o município precisa de dinheiro. Quando você compra o título, está emprestando dinheiro a quem o emitiu por um determinado período de tempo a uma taxa de juros fixa. Como a taxa de juros é fixa (o que significa que é definida pelo emissor do título), títulos são conhecidos como investimentos de renda fixa, para que você possa contar com os retornos, desde que o emissor não deixe de pagar o empréstimo.

Como faço para investir em títulos?

Existem duas maneiras populares de investir em títulos:

- Você pode comprar títulos para uma empresa ou governo diretamente

- Você pode comprar uma coleção de títulos por meio de um fundo mútuo ou ETF (fundo negociado em bolsa)

Títulos podem ser comprados e vendidos como ações e o preço de um título, como ações, baseia-se na oferta e na procura. Mas os títulos são tradicionalmente vistos como investimentos menos arriscados do que ações, mas isso também significa que o interesse, já que está consertado, também será menor do que os estoques. Contudo, alguns investimentos em títulos são mais arriscados do que outros e, em alguns casos, ainda mais arriscados do que ações. Os títulos são classificados de acordo com o nível de risco que uma empresa tem de potencialmente inadimplência em seu empréstimo.

As classificações são baseadas na qualidade de crédito de uma empresa. Quanto mais baixa for a avaliação, quanto maior o risco, normalmente, quanto maior a taxa de juros fixa. As duas agências de classificação de títulos mais populares são a Moody's e a Standard &Poor’s. Eu apenas recomendo investir em títulos de grau de investimento, qualquer título abaixo é chamado de “junk bonds” por um motivo.

Contudo, provavelmente você nunca precisará comprar títulos diretamente, pois ambas as taxas de transação podem ser caras e, assim como você não deve colocar muito de seu dinheiro em ações individuais, porque há muito risco de colocar seu dinheiro em um único investimento.

É muito mais fácil comprar títulos nos chamados fundos mútuos ou ETFs, que mantêm uma coleção de títulos - organizados por classificação ou tipo, ou algum outro critério, o que o ajudará a diversificar seu risco. Você também pode comprar facilmente o municipal, governo, e fundos mútuos de títulos corporativos e ETFs online.

Investimento em imóveis

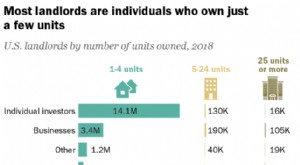

Investir em imóveis pode ajudá-lo a se aposentar mais cedo. Você pode literalmente chegar à aposentadoria precoce décadas antes porque os imóveis podem gerar fluxo de caixa consistente (então você precisa sacar menos dinheiro de seu portfólio) e você tem um ativo que continuará a crescer. O mercado imobiliário também é único porque você não precisa de muito dinheiro para entrar nele.

Na verdade, você pode realmente usar principalmente o dinheiro de outras pessoas (hipotecas bancárias) para começar a construir uma carteira de imóveis ou até mesmo um império imobiliário. Você também pode facilmente investir em imóveis enquanto trabalha em tempo integral e tem um lado agitado. Na verdade, Eu tenho alguns amigos, que estão a caminho de se aposentarem antecipadamente apenas com o mercado imobiliário.

Um deles até largou o emprego de tempo integral para fazê-lo em tempo integral. O investimento imobiliário é tão eficaz que escrevi um capítulo inteiro dedicado a ele posteriormente no livro, mas aqui está uma introdução ao investimento imobiliário, que, além de ações e títulos, constitui a maior parte da minha própria carteira de investimentos.

Qual é a melhor maneira de investir em imóveis?

Existem três maneiras principais de investir em imóveis:

- Por meio de REITs (fundos de investimento imobiliário), que se comportam como um fundo mútuo e permitem que você invista em uma coleção de investimentos imobiliários que geram uma renda consistente

- Investir em projetos imobiliários por meio de plataformas de crowdfunding imobiliário

- Compra de propriedades tangíveis nas quais você pode morar ou alugar

Com qualquer investimento imobiliário, você espera ganhar dinheiro quando o valor de uma propriedade aumentar. O valor é baseado, como qualquer outro investimento, na oferta e na procura. Quanto maior a demanda e menor a oferta, quanto maior o valor.

Embora as três principais formas de investir em imóveis possam gerar dinheiro para você, Vou me concentrar no número 3, pois acho que possuir propriedades tangíveis é a melhor e mais lucrativa forma de investir em imóveis. Quando você realmente possui uma propriedade, você pode fazer coisas incríveis com ele e o mercado imobiliário é incrível porque é o único investimento em que você pode realmente viver.

Propriedades de aluguel

Quando você compra sua primeira propriedade, você deve muito dinheiro a ela se estiver fazendo uma hipoteca de um banco (o que você definitivamente deve fazer). À medida que você paga a hipoteca e a propriedade se valoriza (aumenta de valor), seu patrimônio líquido (a porcentagem da propriedade que você possui) cresce. Mas você não tem que pagar a hipoteca sozinho, você pode obter locatários na propriedade para cobri-lo hackeando uma casa.

Embora seus locatários mal possam cobrir o custo da hipoteca no início, com o tempo, à medida que a propriedade se torna mais valiosa, você pode aumentar o aluguel e começar a colocar no bolso o dinheiro extra que recebe após o pagamento da hipoteca (ou ainda melhor, pode investir em ações, títulos, ou outras propriedades!). Existem muitos investidores imobiliários que obtêm dinheiro suficiente de suas propriedades de aluguel para cobrir as hipotecas, suas despesas mensais de vida, e ainda tem mais para continuar investindo.

Com o tempo, você deve obter cada vez mais fluxo de caixa de suas propriedades, o valor da propriedade continuará a valorizar, e sua porcentagem de propriedade também aumentará. Eventualmente, você pode até pagar a hipoteca e, então, todo o dinheiro do aluguel será seu e você terá um ativo que, com sorte, continuará a aumentar de valor. Então você pode vendê-lo para recuperar o valor e investir o dinheiro de outra forma, ou manter o fluxo de caixa do aluguel por toda a vida.

É por isso que você pode e deve incluir a receita de aluguel para os cálculos da aposentadoria. Porque se você tem propriedades que estão gerando fluxo de caixa consistente (e podem para toda a vida!), Então você realmente precisa de menos dinheiro economizado para se aposentar mais cedo. Você também pode levar em consideração os valores das propriedades em seu patrimônio líquido, porque eles são ativos e podem aumentar de valor. É incrível.

2. Gerencie seu risco de investimento para se aposentar mais cedo

Como você se sentiria se perdesse $ 5, 000 hoje? E se você ganhasse $ 5, 000? O conceito psicológico de "aversão à perda, ”Destaca que as pessoas se sentem duas vezes pior perdendo dinheiro do que se sentindo bem ao ganhar dinheiro. Todos nós odiamos perder. Mas com qualquer investimento, você pode ganhar ou perder dinheiro.

Quanto dinheiro você pode ganhar (ou perder) depende de quanto risco você está disposto a correr. Geralmente, quanto mais arriscado for o investimento, mais dinheiro você pode ganhar ou perder. Em alguns casos, você não só poderia perder todo o seu dinheiro, você pode perder ainda mais do que investiu (também conhecido como venda a descoberto!), que eu definitivamente não recomendo.

Quando eu estava começando a investir logo após a faculdade, peguei $ 3, 000 e decidi que iria transformá-lo em um milhão de dólares por dia, então, passei quase um dia inteiro pesquisando ações, fazendo buscas no Google como “melhores opções de ações” e “ações subvalorizadas”. Eu sou um cara inteligente, pensei, Eu posso descobrir esse jogo de investimento. Acabei encontrando uma ação que achei perfeita - era uma pequena empresa de manufatura que um artigo dizia "foi a escolha de ações de uma vida". Até hoje nem me lembro da empresa, mas me lembro de minhas palmas ficando suadas enquanto apertava o botão on-line enquanto colocava quase todo o meu dinheiro nessa ação que acabara de encontrar.

Acabou sendo uma ideia terrível. Acabei perdendo cerca de $ 1, 700 em um dia, surtou e vendeu $ 1, 300 sobraram do estoque que eu havia comprado menos de 24 horas antes. Eu estava em um colapso emocional naquele dia e nas semanas seguintes, enquanto avaliava o fato de que quase metade do meu patrimônio líquido havia desaparecido em um único dia. Fique longe do day trading. Sim, há sempre a história de alguém que destruiu completamente o mercado de ações e ganhou milhões de dólares em um dia escolhendo a ação certa - mas é improvável que seja você. As probabilidades simplesmente não estão a seu favor - a grande maioria dos day traders perde dinheiro. Não corra o risco.

Quando experimentei day trading stocks, estava à procura de um enorme retorno imediato hoje - mas não é assim que se chega à reforma antecipada, uma vez que não será capaz de sustentar o crescimento todos os dias. A maioria das pessoas investe no curto prazo e tenta aumentar seu dinheiro o mais rápido possível - mas é por isso que acabam perdendo.

Uma forma de controlar o risco é investir em uma coleção de ações e títulos conhecidos como fundos mútuos e ETFs (fundos negociados em bolsa).

Fundos mútuos e ETFs

Você pode comprar uma única ação ou título, ou você pode investir em ações e títulos por meio de fundos mútuos ou ETFs. Os fundos mútuos e ETFs mantêm uma coleção de ações, títulos, uma mistura de ações e títulos, ou, em alguns casos, os fundos mútuos ou ETFs mantêm uma coleção de outros fundos.

Os fundos são construídos em torno de setores (imobiliário, transporte, tecnologia etc.), risco de investimento (estável, agressivo, etc.) aqueles que detêm participação em quase todas as ações (fundos de mercado total), fundos internacionais / domésticos, fundos de data alvo (onde o risco é ajustado com base em quão perto você está de precisar do dinheiro / deseja se aposentar), e fundos balanceados (que mantêm ações e títulos com base em uma alocação de ativos específica - ex. 60% ações / 40% títulos).

Os fundos mútuos e ETFs são administrados ativamente (ou seja, uma equipe compra e vende ativamente as ações e títulos do fundo) ou passivamente (há muito pouca ou nenhuma compra ou venda). Outro nome popular para fundos passivos são fundos de índice, que rastreiam um grupo de ações ou títulos, ou mesmo em alguns casos, todas as ações e títulos.

Diferenças entre fundos mútuos e ETFs

Os fundos mútuos e ETFs são muito semelhantes, mas os fundos mútuos são cobrados apenas uma vez por dia, e os ETFs se comportam como ações e o valor pode oscilar ao longo do dia. As taxas costumam ser semelhantes, mas ETF pode ser um pouco mais barato, embora venha com custos de transação, o que pode anular os benefícios da taxa de gerenciamento mais barata.

Dica importante:compre apenas os chamados fundos mútuos "sem carga" ou ETFs, o que significa que quem quer que você esteja comprando não está cobrando uma porcentagem ou o desempenho ou altas taxas para mantê-los. Você ficaria surpreso (ou provavelmente não) que existem empresas por aí que cobram taxas muito altas para fazer praticamente nada. Compre apenas fundos “sem carga”.

Um dos benefícios de investir em fundos mútuos e ETFs é a capacidade de obter diversificação, que é uma estratégia de investimento valiosa, porque pode distribuir o risco de seus investimentos por uma série de ativos diferentes, então, se um tipo de ativo estiver inativo, outros podem estar acordados.

Mas não importa se você investe em ações ou títulos diretamente, ou através de um fundo mútuo ou ETF (fundo negociado em bolsa), ele precisa ser mantido em uma conta de investimento. Muitos 401k, 403b, 457, e as contas HSA têm restrições sobre o que você pode comprar para investir dentro delas - para todas elas, você não pode investir em ações ou títulos diretamente, mas você pode investir em fundos mútuos e ETFs.

Só porque achei que seria legal, aqui está uma escala de investimento de risco que construí. Embora o risco possa variar substancialmente por tipo de investimento, isso deve lhe dar uma boa idéia de onde cai o risco de investimento.

3. Diversifique sua carteira de investimentos

O risco de aposentadoria precoce é determinado pelos tipos de investimentos que você mantém e quanto você mantém deles. A diversificação é importante - você nunca quer ter todo o seu dinheiro em um único investimento, não importa o quão incrível você pense que seja. Você deseja distribuir seu dinheiro em diferentes tipos de investimentos para distribuir e mitigar riscos.

Tipicamente, isso é feito investindo em ações e títulos, porque quando os estoques caem, os títulos normalmente aumentam, e vice versa. Você também pode investir em dinheiro, é claro, que você pode manter em contas que irão igualar a inflação para que você não perca dinheiro. Historicamente, as ações são investimentos mais arriscados do que títulos, portanto, quanto mais ações você tiver em seu portfólio, maior será o risco - ou seja, quanto mais ações podem cair, mas também mais ele poderia subir.

Definir a alocação adequada de ativos

Portanto, ter um portfólio investido 100% em ações é mais arriscado do que ter um portfólio investido 60% em ações e 40% em títulos ou 40% em ações e 60% em títulos. Com esta estratégia de alocação de ativos, se o mercado de ações cair, quanto mais você investe em títulos, quanto menos seu portfólio diminuirá, mas quanto mais você investe em títulos quando o mercado de ações sobe, menos ele vai subir.

Embora o conselho típico seja investir sua idade em títulos e o resto em ações, esta era uma abordagem muito conservadora para mim pessoalmente. Você deve fazer o que achar mais confortável e quanto tempo espera que levará para atingir sua meta de aposentadoria antecipada. Quanto mais tempo você tem até a aposentadoria precoce, quanto maior sua porcentagem deve estar em estoque.

Quando você estiver pronto para se aposentar mais cedo, o Trinity Study estima seu nível de sucesso com base na porcentagem de alocação que você tem em ações e títulos, mas isso novamente deve ser personalizado com base em quanto você planeja retirar durante os primeiros 5-10 anos de afastamento.

Quanto menos dinheiro você precisa e mais anos você tem para permanecer aposentado, Eu recomendo quanto mais você mantém em estoque. Agora quero apresentar a você uma das minhas ideias de investimento favoritas - a fronteira eficiente . A ideia simples é que quanto mais próximo seu portfólio estiver da fronteira eficiente, maior será o potencial de você obter os melhores retornos com o menor risco. Você deseja equilibrar seu risco com sua recompensa.

Se você está a mais de 10 anos de se aposentar antecipadamente, eu recomendo que você invista 100% em ações por enquanto, dependendo de quão bem o mercado está se saindo e você espera que ele funcione conforme você se aproxima de se aposentar mais cedo, então você deve reavaliar.

4. Equilibre os investimentos de curto e longo prazo

Investir para a aposentadoria antecipada significa equilibrar os investimentos de curto e longo prazo. O melhor desempenho dos seus investimentos a curto e longo prazo também determina a rapidez com que você pode se aposentar mais cedo (e manter o trabalho opcional para sempre). Trata-se de equilibrar o risco e ajustar seus investimentos com base em suas prioridades de curto e longo prazo.

Investimento em aposentadoria antecipada de curto prazo

Digamos que você queira comprar uma casa nos próximos anos, ou refazer sua cozinha, ou tire férias incríveis. Se você vai precisar de seu dinheiro nos próximos 5 anos ou menos, deve investir em ativos que sejam menos arriscados. Embora seus investimentos não cresçam tanto quanto poderiam, eles também não perderão tanto dinheiro - você não quer que seu dinheiro caia 20% antes de precisar dele.

A maioria das pessoas mantém seus investimentos de curto prazo em dinheiro em uma conta de poupança, para que eles possam acessar o dinheiro imediatamente. Esta é uma boa opção se ajuda você a dormir à noite, mas a maioria das contas de poupança cresce menos de 1% ao ano, então você estará realmente perdendo dinheiro com a inflação (que cresce 2 a 3% ao ano), deixando seu dinheiro em uma conta poupança. Pessoalmente, acho que muitas pessoas ficam com muito dinheiro, mas isso é uma decisão pessoal e para muitas pessoas, isso os ajuda a dormir à noite. Eu durmo melhor sabendo que meu dinheiro está rendendo dinheiro, e mesmo se eu perder dinheiro no curto prazo, com o tempo, sairei muito à frente.

Outra opção é colocar seu dinheiro em um CD (certificado de depósito), onde você bloqueia seu dinheiro por um período fixo de tempo por uma taxa garantida, o que pode deixá-lo mais perto de 2%. Mas os CDs o forçam a trancar o seu dinheiro por um período de tempo e você será penalizado se retirar o dinheiro antes do tempo, para que você não tenha a flexibilidade do dinheiro se precisar de dinheiro em apuros.

Mas acho que a melhor opção é manter seu dinheiro em um fundo de títulos como o Vanguard Total Bond Market Index Fund, para que você possa pelo menos acompanhar a inflação (e potencialmente vencê-la). Nos últimos 5 anos, retorna aproximadamente 2% a cada ano.

Ou se você quiser arriscar um pouco mais, você poderia investir em um fundo de índice equilibrado como o fundo Vanguard Wellesley Income, que investe em aproximadamente 60% em títulos e 40% em ações, para que você possa gerar um retorno maior (com risco um pouco maior). Nos últimos 5 e 10 anos, a Wellesley tem retorno de 6,82% ao ano. Isso com certeza supera o 0,1% que a maioria das contas de poupança oferece. Mesmo se você precisar do seu dinheiro nos próximos 5 anos, não o deixe à margem.

Saber mais:

- Como investir suas economias de curto prazo

Investimento de aposentadoria antecipada de longo prazo (horizonte de mais de 10 anos)

Não importa quando você começa a investir, a maior parte do seu dinheiro deve ser investida a longo prazo (mais de 30 anos). O nome do jogo é comprar e manter. É definir e esquecer dinheiro. É o dinheiro que vai funcionar mais para você. Infelizmente, muitos investidores não pensam no longo prazo - tente obter o maior retorno possível hoje, em vez de se concentrar no jogo longo. Quando suas contas caem, eles surtam e vendem.

Às vezes, seus investimentos vão diminuir e às vezes eles vão aumentar. Mas, a longo prazo, o mercado de ações sempre continua crescendo, portanto, quanto mais tempo você mantém seu dinheiro investido, maior ele se tornará. Não surte e venda.

Tente nunca retirar seus investimentos de longo prazo e continue adicionando o máximo de dinheiro que puder a eles com a maior freqüência possível. Quanto mais cedo você começar e quanto mais freqüentemente você investir, mais dinheiro terá. Nenhuma quantidade é pequena demais para causar impacto. Cada centavo conta e irá acelerar o crescimento e composição de seu dinheiro.

Embora eu entre em mais detalhes no próximo capítulo, com diferentes porcentagens de alocação de destino, cerca de 10% dos meus investimentos de longo prazo estão em algumas ações individuais que pretendo manter para sempre (ações da Amazon, por exemplo), 10% está no mercado imobiliário, e os outros 80% estão nas ações do almirante Vanguard Total Stock Market Index Fund, que tem uma taxa muito baixa de 0,04%, é uma diversão sem carga (então eu não pago nenhuma comissão), é alta eficiência fiscal (porque muito poucos estoques são comprados e vendidos), e é altamente diversificado (investe em quase todas as ações do mercado de ações dos EUA!).

Nos últimos 10 anos, a taxa anual de composição foi de 7,69%, que está um pouco acima da meta para o desempenho esperado do mercado total de ações. Comecei a investir nele em 2010 e nunca tirei dinheiro.

5. Minimize seus impostos para se aposentar mais cedo

Os impostos podem consumir uma grande parte do ganho futuro de seus investimentos e aumentar seus anos de aposentadoria precoce, por isso é importante minimizar seu impacto tanto quanto possível. A chave é que você deseja obter o máximo de benefícios:

- quando você coloca dinheiro em seus investimentos

- e quando você tira o dinheiro.

A otimização do imposto para a aposentadoria antecipada fará a diferença não apenas em ter mais dinheiro para viver hoje, mas também mais dinheiro para investir para que possa crescer mais, e mais dinheiro quando você retirar o dinheiro no futuro. Quanto mais baixo você conseguir manter sua taxa de imposto, melhor - menos impostos você pagará quando investir o dinheiro e menos você pagará quando ele sair.

Isso não significa que você não deve pagar seus impostos - significa que você deve usar a lei tributária a seu favor e pagar o que realmente deve. Muitas pessoas pagam muito mais impostos do que deveriam (talvez essa seja uma das razões porque o governo torna o código tributário tão longo e confuso?).

Primeiro, você deve otimizar o dinheiro que está investindo em suas contas, usando as contas certas da maneira certa para a aposentadoria antecipada. Por exemplo, você deve investir em suas contas com vantagens fiscais primeiro e colocar o máximo de dinheiro que puder, assim você minimiza o valor de sua renda. Existem muitos tipos de contas de investimento, alguns projetados para planejamento de aposentadoria oferecido por um empregador e outros para investidores individuais.

Os investimentos em ações e títulos são mantidos em contas de impostos diferidos (quando você contribui com o dinheiro antes de pagar os impostos) ou em contas de corretagem após impostos. As contas de investimento são normalmente fáceis de configurar e oferecidas por muitas empresas, mas algumas empresas cobram taxas muito mais altas do que outras quando você compra ou vende investimentos, ou simplesmente para segurá-los. Essas taxas, como você verá abaixo, pode custar muito dinheiro ao longo do tempo, então você deseja mantê-los o mais baixo possível.

Embora muitos empregadores ofereçam alguma forma de conta de aposentadoria, muitas vezes há restrições sobre o que você pode investir neles e os fundos são limitados por aqueles que seu empregador e a empresa que os gerencia oferecem. Então, por exemplo, você não pode comprar ações individuais dentro de uma conta 401k oferecida por sua empresa, mas pode em sua própria IRA ou contas de corretagem.

Também há restrições sobre quais tipos de contas você pode ter e contribuir simultaneamente em cada ano, bem como com quanto dinheiro você pode contribuir (isso pode mudar a cada ano e geralmente aumenta, portanto, verifique a cada ano para ver o máximo que você pode contribuir).

Tipos de contas de aposentadoria

Os tipos de contas mais populares são:

Próximo, você também deve fazer tantas deduções fiscais quanto possível. Justin, que se aposentou aos 30 anos em 2013, é um mestre em minimizar seus impostos. Antes de se aposentar, ele e sua esposa estavam ganhando $ 150 combinados, 000 por ano, mas por meio de deduções (e uma leitura atenta do código tributário), eles conseguiram reduzir seus impostos até $ 150!

Então, eles pagaram 0,1% de sua renda em impostos, maximizando suas contribuições para suas contas fiscais favorecidas e fazendo as deduções apropriadas por terem 3 filhos, bem como muitas outras deduções.

Dedução de taxas

Embora eu sempre tenha sido muito bom em minimizar meus impostos, Eu nunca os deixei tão baixos. Mas é principalmente porque ainda não tenho filhos. Ainda estou aprendendo e você também. Embora existam muitas deduções fiscais para entrar neste livro, aqui estão os que você deve examinar:

- Contribuições de conta de aposentadoria

- Dedução de juros hipotecários (se você possuir propriedades)

- Dedução de juros de empréstimo de estudante

- Depreciação de imóveis alugados (se você possui imóveis alugados)

- Transporte de perda de investimento (você pode deduzir quaisquer perdas em seus investimentos até $ 3, 000 por ano, e se você tiver mais, carregue-o para o próximo ano)

- Investimentos de dividendos qualificados

- Presentes de caridade

- Crédito de aprendizagem vitalícia

- Créditos tributários infantis e todas as centenas de outros créditos tributários aplicáveis à sua situação

- Despesas de negócio

E se você tiver algum negócio ou um negócio, poderá deduzir uma tonelada de despesas, desde que sejam relacionadas ao seu negócio. Como o código tributário está sempre mudando, é algo que você pode aprender ou trabalhar com um amigo para ajudá-lo. Esta é também uma área em que pode realmente valer a pena trabalhar com um contador de impostos especializado em uma base de pagamento por hora.

Contadores fiscais com experiência em aposentadoria precoce podem ajudá-lo a economizar muito dinheiro a cada ano. Com o tempo, você começará a aprender as melhores deduções a serem feitas com base na sua situação de vida e poderá ser capaz de fazer todos os seus impostos sozinho. Quanto menos você puder pagar em impostos, mais você pode investir. Todo aquele dinheiro adicional que Justin e sua família economizaram, ele foi capaz de investir para ajudá-los a se aposentar mais cedo.

Agora vamos pensar sobre os impostos que você terá que pagar ao sacar o dinheiro para cobrir suas despesas mensais. Já que você coloca dinheiro em suas contas com vantagens fiscais e não paga imposto sobre o dinheiro que entra, você precisará pagar em dinheiro ao retirá-lo. A forma como você é tributado em seus saques difere entre suas contas de imposto diferido / com vantagens fiscais e suas contas tributáveis.

- Seus ganhos de investimento e principal em qualquer conta Roth (Roth IRA ou Roth 401k) não são tributáveis!

- Seu investimento em contas com impostos diferidos (401k, 403b, 457, IRA tradicional) são impostos com base na sua faixa de imposto de renda quando você retira o dinheiro. Os níveis de imposto de renda nos Estados Unidos, no momento em que este livro foi escrito, estavam entre 10% -39,60%.

- Seus investimentos em contas tributáveis (corretagem) e dividendos qualificados são tributados à taxa de ganhos de capital (contanto que você tenha retido o investimento por mais de 1 ano). Atualmente, a taxa de imposto sobre ganhos de capital está entre 0-20%, dependendo da sua faixa de imposto de renda.

É por isso que, no futuro, você tentará estar na faixa fiscal mais baixa possível. Estar na faixa de 10% vs. 15%, makes you money go 5% farther. While we don’t know what the tax brackets, capital gains laws, or tax policy will look like in the future, keep this in mind as you save. The less income after deductions, the less taxes you will pay.

Saber mais:

- How to Pay Less Taxes

6. Minimize Investing Fees

Fees, just like taxes can have a massive impact on how much your investments can grow and how quickly you can retire early. The dude sitting across from me is totally sizing me up. Seth first looks at my shoes when I walk into his office, and then when I sit down I can see his eyes follow the hem of my suit jacket and him catch a quick glimpse of my watch. He’s trying to get my vibe, but more simply he’s trying to assess, based on my clothes and appearance, how much money I have.

He’s totally confused. It’s easy to see in his face. For a 10 am meeting at a big bank branch downtown, I look a little disheveled. I’m wearing a nice sport coat, but my black V neck t-shirt, is one of the ones I wear every day and is from an older batch that I bought last fall – so the black is faded and the neck is a little loose and there’s a tiny hole that visible if you look closely enough.

My long hair is a mess, spilling out of my hair tie on the top of my head. I’m also wearing ratty old white Adidas shoes that aren’t very white anymore, but I’m also wearing a nice vintage watch, which if he knows anything about watches, isn’t vibing with the rest of my appearance.

I’m here on a secret mission to figure out what this private wealth manager at one of the biggest banks in the world, thinks that I should do with my money. You see I’ve recently become a millennial millionaire, and while I’ve never worked with a financial advisor or wealth manager, I’m trying to figure out if they know something I don’t and have any ideas I can learn from to implement myself.

Avoid Accounts with High Fees

Seth could be a carbon copy of the other wealth managers I’ve chatted with. He’s about 40, but still rocking that banker blue shirt and slicked back hair. It’s the fifth meeting like this I’ve had in a few months and it’s always pretty much the same scene and the same vibe. The firm handshake, the big smile, the laughter, some bro asking me how my weekend was if it’s Monday or Tuesday, or what I’ve got planned for the weekend if it’s Thursday or Friday.

After opening my investment accounts to Seth he starts getting excited and immediately tries to sell me on investing in two actively managed funds (that he said “can totally beat the market”) and that I should also start putting some of the money into an annuity to guarantee my cash. All of the options he mentions have high fees (between 2-4%) and when I push him it’s hard for him to defend his decisions. “Trust me, " ele disse, I do this for a living, gesturing his hand around his large office.

Many people might take Seth’s advice for face value, but he’s a banker, and in the business of making money off other people’s money. I’m not hating on bankers, or money managers, or advisors, but their businesses aren’t built to help you reach early retirement as quickly as possible.

Any company that holds or manages your early retirement investments are going to charge a fee to do so. Whenever you are investing there are typically multiple layers of fees, for example if you invest in your company’s 401k plan you pay a fee to the company that manages the 401k and you also pay a fee to each company that manages the investment vehicles inside the 401k. And that’s just your 401k, you will have fees for all of your investments and investment accounts.

Investing Fees Really Add Up

And these fees actually have a big impact on how fast your money grows, how much money you’ll have in 5, 10, 20+ years, and impact how many years it will take to retire early. Here’s why:Fees limit the amount of money that is compounding.

While 0.5%-1% of your investments or $100 a month might seem small to you, it’s not because the more money you take out from the compounding equation the slower it will grow, the less you’ll have, and the longer it will take to walk away. Every 0.1% in fees will keep you working longer to hit your walk away number. Fees also have a bigger impact the younger you are, since your investments (and the impact of the fees) have longer to compound over time.

Even if you don’t have millions of dollars to invest for early retirement, a small difference in fees will add up to hundreds of thousands of dollars by the time you reach early retirement. Fees also matter once you retire early, because if you are living off 3-4% of your investment gains and your investments are growing an average of 7% per year, then taking out another 1% for fees, means you will only be able to keep 2%-3% of the investment gains in the market compounding.

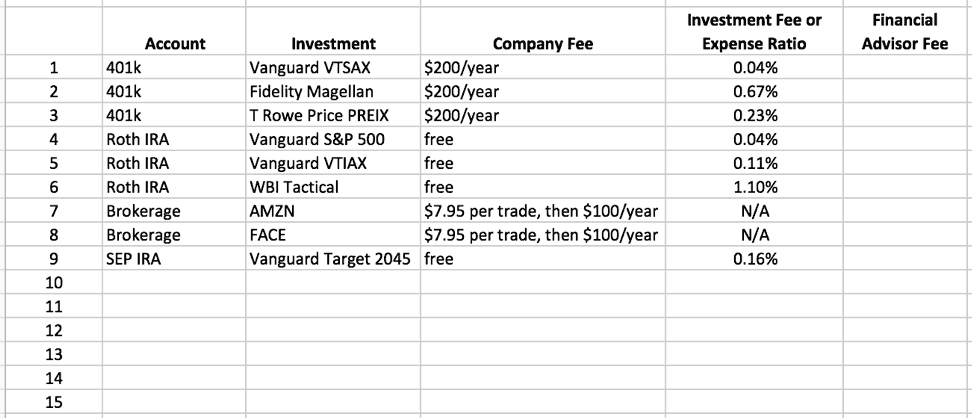

Check Your Investing Fees

If you have investment accounts, I encourage you to open up your accounts and check your fees right now. For investment accounts note the percentage you are being charged to have your investments managed, as well as any additional administrative fees. Always check the layers of fees and what you are being charged by the company that is contenção your investments (brokerage), the company who is administrar your investment (ex. mutual fund company), and if you work with a financial manager you will be charged by them too to “manage your money”.

List all of your investment accounts. In the account column list where the investment is held, in the investment column list the investment, in the company fee column list the annual fee the company charges (if any) to manage the investment, the investment fee or expense ratio list what % of the investment is charged by the company who manages the investment, and any fees for a financial advisor if you have one.

Here’s a hypothetical snapshot of someone’s investments and their fees to show you what your charges could look like.

Remember over time even a small difference in fees like .3%-1% can really make a massive difference in your investment returns over a long period and the time it will take you to hit your early retirement goal. Any fee over 0.30% should be re-evaluated, since there are likely more affordable, but similar, investment options you could choose.

Em alguns casos, like with your 401k, the fees are determined based on the company your employer chooses to administer the 401k, so you likely won’t be able to reduce them. But if the fees are high, definitely talk to the human resources department at your company to see what they can do.

If you do decide to work with or consult a financial advisor, I recommend fee only advisors, since you can pay them by hour. I strongly recommend against paying anyone based on your AUM (assets under management) since the fees will cut into your investment growth and the fees will only go up as your investments grow.

Since it’s so important, I’m going to mention it again – only buy “no load” funds and read the fine print about fees and costs. While it’s kind of a pain sometimes to dig for these fees, it’s more than worth your time – trust me. It will have an impact on when you reach early retirement.

7. Invest Consistently

Investing consistently is essential. Quanto mais você faz, the more money you’ll make. Continue assim. While your early retirement goal might feel massive and unattainable right now, the only way to get there is to take it one day at a time and to just get started. If you’re sitting on the sidelines because you are afraid you don’t know enough about investing, don’t wait.

Getting started early is more important than waiting and making the perfect investment. And if you are sitting on the sidelines waiting to “time the market, ” it’s not possible. Eu não consigo fazer isso. Experts can’t do it.

The longer you wait, the more time you are wasting – every day of compounding matters. Start today. Seriamente, you don’t need to figure out everything before you start investing. You’ll learn quickly and will figure it out as you go. You are going to make mistakes. Eu fiz. Todos nós fazemos. You’ll learn from them.

Automate Your Investing

An easy way to get started is through automation. Automate as much of your investing life as you can, but also use daily or weekly check-ins to invest as much as you can. It’s pretty easy to automate your investments. Most companies who manage 401k, IRA, and other investment accounts make it easy to set up automated investments – so you can buy shares of mutual funds, ETFs, ações, and bonds automatically on a set schedule.

But automation is not enough to reach early retirement. As we’ve already discussed when you automate your finances, because you are saving consistently, you might feel like you are saving enough, but you aren’t saving as much as you can. Saving enough and as much as you can are very different.

Todos nós ficamos ocupados. Life happens. Priorities change. But you want to get the best investment returns that you can, then you need to combine automated and manual investment management. Here’s how a hybrid automated and manual investing approach works:

1) Push your automated investing/savings rate as high as it can go.

2) Manually invest all additional money you make from side hustling and bonuses as quickly as you can.

So your 401k might be automated to contribute 10% of your salary with each paycheck. That 10% will be contributed without you doing anything. But then I recommend you go in and increase that contribution rate as high as you can to keep pushing it. Try to increase your savings rate it at least 1% every 30-90 days. Or more, o quanto você conseguir.

Keep Investing to Reach Early Retirement

Some months it will be easier than others. Esforçar-se. It’s this manual pushing that will help you save as much as possible. When you get a raise or bonus, invest as much of it as you can. When you make $60 watching your neighbor’s cat, invest it. It will take you a few minutes and you can do it from your phone.

Artigos em Destaque

- Investindo para obter renda:chegue mais perto da aposentadoria

- Investimento de dinheiro inteligente:construindo um ninho para a aposentadoria

- Conselhos sobre dinheiro e investimentos para iniciantes

- Investindo para a aposentadoria:comece hoje

- Investir para aposentadoria antecipada

- Investindo para o seu futuro

- A aposentadoria antecipada é para você?

- Aumentando suas chances de investir com sucesso

-

Os prós e contras de se mudar para uma aposentadoria precoce

Os prós e contras de se mudar para uma aposentadoria precoce Embora a maioria das pessoas que planejam a aposentadoria precoce se concentre principalmente em acumular uma grande carteira de investimentos para gerar renda, reduzir o custo de vida é igualmente im...

-

A aposentadoria precoce é possível para pessoas que ganham renda da classe média?

A aposentadoria precoce é possível para pessoas que ganham renda da classe média? Pode parecer que a maior parte do que você faz é apenas sobreviver, e pagar as contas. A aposentadoria precoce pode parecer um sonho se você for uma pessoa com renda de classe média. Como seria poss...